Структура кредиторской задолженности

Существует мнение, что увеличение кредиторской задолженности – это негативный показатель. Действительно, увеличение абсолютных и относительных показателей кредиторской задолженности может свидетельствовать о негативном тренде развития бизнеса. Но с другой стороны, кредиторская задолженность – это относительно дешевый источник финансирования деятельности компании. В современных реалиях уменьшение доли дешевых источников финансирования – это откровенная благотворительность. Деньги стоят дорого для большинства участников рынка, поэтому не стоит спешить расставаться с активами на расчетных счетах.

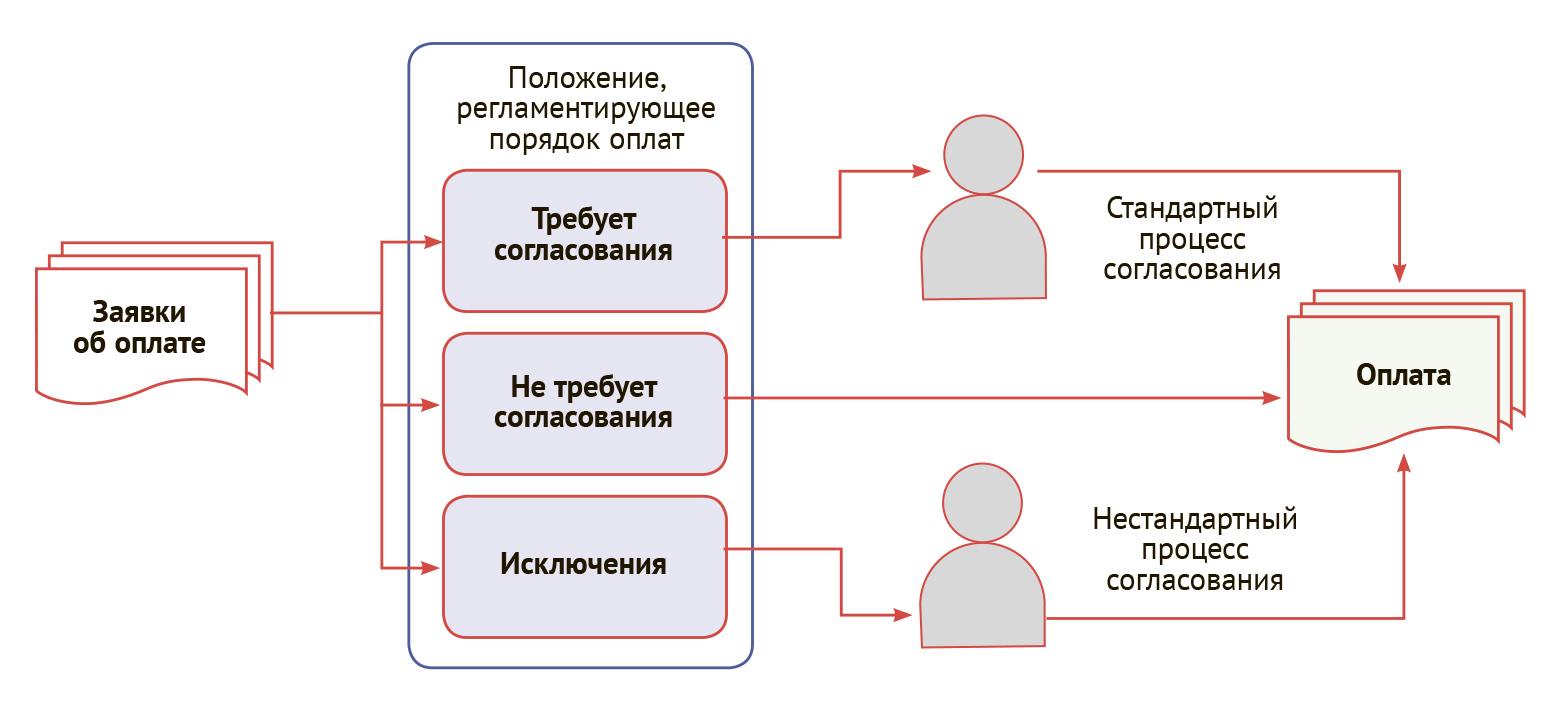

Основополагающим фактором управления кредиторской задолженностью является наличие эффективно структурированной и своевременной информации. Абстрактно алгоритм принятия решения об оплате представлен на рисунке 1.

Рисунок 1. Стандартная схема принятия решения об исполнении обязательств перед кредиторами

В перечень заявок, не требующих отдельного согласования, входят, как правило, платежи по незначительным в совокупности суммам. Здесь же в отдельных случаях «проходят» заявки, инициированные генеральным директором или бенефициарами компании.

Нестандартный процесс согласования имеет отношение к обязательствам, которые находятся на особом контроле. Контролером при этом могут выступать как внешние, так и внутренние финансовые контролеры, генеральный директор, совет директоров или учредителей, бенефициары компании. В отдельных случаях, в качестве краткосрочной чрезвычайной меры, может создаваться рабочая команда для инициирования и контроля исполнения ограниченной группы обязательств.

В условиях большого количества платежей и хронической нехватки денежных средств эффективным инструментом становится группировка платежей по степени срочности и важности. Подход к сортировке платежей индивидуален для каждой компании, но можно выделить общий алгоритм (см. таблицу 1).

Таблица 1. Структура кредиторской задолженности и подходы к ее оплате

|

Группа платежей |

Примеры |

|

Группа А. Оплаты срочные и важные |

|

|

Группа B. Оплаты важные |

|

|

Группа C. Основная масса |

|

|

Группа D. Прочие обязательства |

|

Обязательства возникают раньше необходимости их оплаты. Но в условиях низкой ликвидности ключевым документом принятия решения об оплатах становится платежный календарь, сформированный из заявок на оплаты. Корректно расставленные приоритеты помогут компании пережить сложный период времени.

Пример

Приведу пример некорректных приоритетов из собственной практики. Компания «Альфа» (название условное) в борьбе с постоянными кассовыми разрывами, начинает задерживать выполнение своих обязательств по оплатам везде, где считает это приемлемым. При этом в отложенные платежи попадает огромное количество заявок на оплату по незначительным суммам. В результате возникает курьезная ситуация, когда оплаченное дорогостоящее сырье не может быть переработано в производственном процессе, потому что не закуплены вспомогательные материалы на 15 тыс. руб. Контракт на полмиллиарда рублей сорвался из-за задержки оплаты на незначительную сумму.

Вторым примером некорректно выставленных приоритетов является чрезмерная дисциплина по исполнению обязательств по налогам и сборам. В стремлении избежать осложнений с налоговой службой, компания «Альфа» с особым рвением рассчитывалась по налоговым обязательствам. Нет проверок, нет претензий, нет расчетов пени и вызовов в налоговую для урегулирования задолженности. Но при первом же внутреннем аудите выяснилось, что компания сильно перестаралась, кредитуя государство на десятки миллионов рублей на протяжении нескольких лет. На фоне хронических задержек выплат по заработной плате, такая оплата хороших отношений с налоговой выглядит курьезно.

Особый режим управления кредиторской задолженностью

В сложный период в компании отказывают системы среднесрочного и долгосрочного планирования, выключается из работы бюджетный контроль и большая часть инструментария управленческого учета. Компания начинает жить каждым днем, и каждый день приносит что-то незапланированное ранее. Помимо стандартных методов антикризисного управления, акцентирую внимание на нестандартном решении, которое было принято в компании «Бетта» из моего следующего примера. О том, кто принимает антикризисные решенияпо оплате кредиторки, смотрите на рисунке 2.

Пример

Холдинговая компания «Бетта» переживала управленческий кризис. Материнская компания, в стремлении избежать банкротства и сохранить компанию, приняла решение консолидировать финансовую, инвестиционную и операционную деятельности в управляющей компании. В результате реорганизации руководство дочерних компаний было обеспокоено своими дальнейшими перспективами в холдинге. Предсказуемым результатом реорганизации стал скрытый конфликт между руководством материнской и дочерних компаний. Доходные контракты перестали исполняться в срок, усугубился кризис неплатежей, эффективность коммуникаций существенно снизилась и началась борьба за лояльность руководящего состава холдинга. Система платежей стала практически неконтролируемой. Руководители дочерних компаний имели собственный взгляд на приоритеты в исполнении обязательств перед кредиторами.

Наивно полагать, что команда, которая привела компанию к кризису, способна самостоятельно из него выйти. Временным и краткосрочным решением сложной ситуации стало создание проектной команды, взявшей под собственный контроль исполнение обязательств по крупнейшим доходным контрактам. Компании «Бетта» удалось восстановить дисциплину по платежам, необходимым для исполнения обязательств по крупнейшим доходным контрактам. После завершения острой фазы конфликта, работа финансового департамента холдинга была восстановлена в привычной структуре.

Рисунок 2. Антикризисное принятие решений по оплате кредиторской задолженности

Долги поставщикам и подрядчикам

Мысль о том, что оборотный капитал необходимо финансировать за счет поставщиков и подрядчиков, заманчива. Однако на практике реализовать этот подход к управлению оборотным капиталом не всегда возможно или выгодно. Существует несколько ограничений для того, чтобы приобретать продукцию по постоплате на срок, позволяющий дождаться поступлений от продаж:

- монопольное или исключительное положение поставщика на рынке;

- критичность сроков и качества доставки сырья и материалов;

- низкая деловая репутация компании, не позволяющая эффективно воспользоваться альтернативными вариантами;

- особые отношения компании-поставщика продукции и услуг с бенефициарами компании;

- отношения с подрядчиком важны для обеспечения беспрерывной операционной деятельности (например, арендодатель производственных помещений).

Если подрядчик не входит в перечисленные группы, то компания обязана выстраивать максимально жесткие отношения, которые позволяет рыночная ситуация. У большинства участников рынка нет свободных денежных средств. Любая уступка в разрез сложившимся на рынке условиям должна трактоваться как благотворительность.

Невыполненные в срок обязательства – это потеря деловой репутации, неустойки, затраты на судебные издержки и дополнительная нагрузка на персонал. Но, с другой стороны, это позволяет выиграть время, которое в определенных случаях критичнее для сохранения компании, чем все перечисленное. В долгосрочной перспективе побеждает не благородство, а умение считать. Тем не менее, у сумм, положенных к взысканию по решению суда, есть еще один недооцененный недостаток. Дата и сумма, которую придется заплатить, не поддаются точному прогнозу. Это обстоятельство может привести к блокировке сумм на счетах в самый неподходящий момент.

Для того чтобы снизить риск неожиданных и неприятных сообщений от банка, необходимо в тесном сотрудничестве с юридическим департаментом вести реестр судебных обязательств. Реестр может вестись в любой форме, но должен отражать следующую информацию (см. таблицу 2).

Таблица 2. Реестр судебных обязательств

|

№ дела |

Истец |

Ответчик |

Содержание иска |

Сумма иска |

Результат рассмотрения |

Дата принятия решения судом |

|

Дата вступления в силу решения суда |

Дата выдачи исполнительного листа |

Сумма ко взысканию, руб.

|

Сумма долга на текущую дату, руб. |

Пени, неустойки, проценты |

Всего с учетом рассчитанных переменных сумм |

Оплаченные судебные обязательства

|

Методы урегулирования кредиторской задолженности

Как правило, поставщики не заинтересованы в долгом урегулировании вопроса. Поэтому до решения суда можно успешно применять стандартные методы урегулирования кредиторской задолженности:

- Дисконтирование задолженности. Деньги сейчас дороже денег через неопределенные сроки. Кроме того, если вы боретесь за выживание, то поставщик будет заинтересован получить хоть какую-то сумму. В сельском хозяйстве, например, такие дисконты достигают 50%.

- Реструктуризация. Договоритесь о графике платежей, выплачивая суммы по частям.

- Взаимозачет / бартер. Редко удается использовать на практике, однако исключать такой вариант нельзя. Для успешности этого варианта необходимо, чтобы поставщик нуждался в каком-либо товаре или запасах должника.

- Увеличение суммы долга за отсрочку. Если не удалось договориться на предыдущих условиях, то можно предложить доплату за рассрочку. В зависимости от того, что сейчас критичнее для компании – денежные средства или рентабельность.

На практике, путем переговоров и затягиванием судебного процесса можно отсрочить выполнение обязательств до года а, в отдельных случаях, и на более длительный срок. Безусловно, такой подход в отношениях с кредиторами не должен становится самоцелью. Цель здесь иная: путем приложения всех возможных усилий вывести компанию из-под угрозы банкротства и в конечном итоге честно расплатиться по всем долгам.

Задолженность персоналу и налоговой

Задолженность перед персоналом и по налогам и сборам являются существенно менее гибкими статьями кредиторской задолженности. Исполнение этих видов обязательств ощутимо серьезнее контролируется государством. Последствия многократных нарушений по выплате заработной платы или неуплате налогов могут легко трансформироваться в уголовное дело. Бенефициары компаний не любят сидеть без денег, даже если их компания находится в кризисе, поэтому при анализе денежных потоков, могут найтись серьезные основания для претензий к собственникам компании.

Задержки по заработной плате, кроме всего прочего, наносят вред, который сложно оценить. Настроения в компании и лояльность сотрудников стремительно падают, а риск недобросовестного поведения стремительно растет. Несмотря на то, что сейчас есть возможность использовать тяжелое положение на рынке труда, и можно обоснованно договориться с контрольными органами, задержки по заработной плате остаются худшим из возможных источников финансирования оборотного капитала компании.

А вот с налоговой службой, вопреки общему мнению, можно договориться о рассрочке об уплате налогов. Компании, находящиеся в сложной финансовой ситуации, могут претендовать на рассрочку или отсрочку на вполне законных основаниях (п. 2, 13 ст. 64 НК РФ). Растянуть выплаты по федеральным налогам можно на срок до 3 лет, по региональным и местным – до 1 года. Безусловно, диалоги с налоговой – это трудоемкий процесс с непредсказуемым результатом. Однако если на одной чаше весов – будущее компании (и не только должника, но и нередко – его кредиторов) и рабочие места, а с другой – дискомфорт, потеря времени и неизбежная оплата штрафов и пени, то выбирать приходится последнее.

Чтобы оставить комментарий пожалуйста Авторизуйтесь