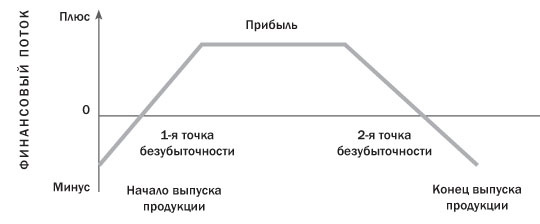

Жизненный цикл организации включает основные фазы ее существования и тесно связан с финансовыми потоками (рис. 1).

После возникновения и регистрации организации начинается его рост. На этой стадии требуются большие финансовые вложения в организацию производства, которые постепенно начинают перекрываться поступлениями от реализации продукции. Денежный поток на этой стадии отрицательный, но абсолютная величина «минуса» постепенно уменьшается.

В какой-то момент времени денежный баланс становится нулевым. Это точка безубыточности (самоокупаемости). Далее стадия роста продолжается. Денежные поступления превышают затраты, но прибыль вкладывается в развитие организации.

Рис. 1. Финансовые потоки организации.

На стадии стабильности денежный поток стабилизируется. Средства привлекаются только для поддержания текущей деятельности, обычно для этого достаточно прибыли организации, оставшаяся прибыль расходуется на другие цели — выплату дивидендов, вложения в другие организации и т.д.

После прохождения точки кризиса стабильности денежные поступления начинают уменьшаться, что приводит к спаду. Денежные поступления становятся меньше расходов на текущую деятельность, и для дальнейшего существования организации необходима дополнительная денежная подпитка. Если она не осуществляется, то заканчивается это ликвидацией организации.

Оценить финансовое состояние организации можно методами финансового анализа. В данном случае наиболее важными показателями будут показатели финансовой устойчивости, вспомогательными - платежеспособности и ликвидности. Для разных стадий жизненного цикла нормальными будут различные значения показателей. Превышение показателей обозначает, как правило, наличие финансовых резервов, то есть недоиспользование финансовых возможностей организации. Меньшее значение показателей означает пребывание организации в критической зоне и увеличение вероятности прекращения существования.

Ликвидность организации

При анализе финансового состояния и платежеспособности организации проводится анализ ликвидности баланса. Она определяется как степень покрытия организации ее активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Ликвидность активов — скорость (время) превращения активов в денежные средства. Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков погашения.

Сопоставляя активы и пассивы по представленным выше критериям, можно сформировать представленный в таблице 1 агрегированный баланс ликвидности, дающий возможность более наглядно оценить величины статей баланса.

Таблица 1. Агрегированный баланс ликвидности

|

Актив |

Пассив |

Условие абсолютной ликвидности |

|

А1 — наиболее ликвидные активы |

П1 — наиболее срочные обязательства |

А1 ≥ П1 |

|

А2 — быстро реализуемые активы |

П2 — краткосрочные пассивы |

А2 ≥ П2 |

|

А3 — медленно реализуемые активы |

П3 — долгосрочные пассивы |

А3 ≥ П3 |

|

A4 — трудно реализуемые активы |

П4 — постоянные пассивы |

А4 ≤ П4 |

Как видно из вышеприведенной таблицы, баланс является абсолютно ликвидным, если соблюдены четыре важных условия. При выполнении первых трех неравенств, т.е. при превышении текущих активов над внешними обязательствами, выполняется, соответственно, и четвертое. Четвертое неравенство выполняет функцию некой балансировки и несет в себе важный экономический смысл, суть которого заключается в том, что наличие у организации определенного уровня собственных оборотных средств позволяет соблюдать минимальное условие финансовой устойчивости.

Фактические показатели ликвидности баланса эволюционной организации будут принимать различные значения на разных этапах жизненного цикла.

1. Наиболее ликвидные активы А1 и наиболее срочные обязательства П1.

На стадии роста А1 ≤ П1. Объем выпуска и реализации продукции увеличивается. Полученные средства сразу же поступают в оборот, что часто приводит к нехватке денежных средств. При этом нередко возникает кредиторская задолженность: поставщикам и подрядчикам, перед государственными внебюджетными фондами и т.д. Как правило, перспективной организации это развиваться не мешает, поэтому соотношение А1 ≤ П1 вполне допустимо.

На стадии стабильности А1 ≥ П1. На стадии спада А1 ≤ П1. Объем выпуска продукции уменьшается, выручка от реализации падает. Это приводит к нехватке денежных средств, растет кредиторская задолженность. Финансовое положение организации становится неустойчивым.

2. Быстрореализуемые активы А2 и краткосрочные пассивы П2.ё

На стадии роста может наблюдаться две ситуации. В первом варианте организация использует для финансирования текущей деятельности преимущественно собственные средства. В этом случае А2 ≥ П2. При втором варианте организация использует для финансирования текущей деятельности преимущественно заемные средства. В этом случае А2 ≤ П2. Как правило, перспективной организации это развиваться не мешает, поэтому соотношение А2 ≤ П2 вполне допустимо.

На стадии стабильности А2 ≥ П2. На стадии спада А2 ≤ П2. Объем выпуска продукции уменьшается, выручка от реализации падает. Это приводит к нехватке денежных средств, растет кредиторская задолженность. Финансовое положение организации становится неустойчивым.

3. Медленно реализуемые активы А3 и долгосрочные пассивы П3.

На стадии роста А3 ≥ П3. На стадии стабильности А3 ≥ П3. На стадии спада А3 ≥ П3. Объем выпуска продукции уменьшается, выручка от реализации падает. Это приводит к нехватке денежных средств, растет кредиторская задолженность. Финансовое положение организации становится неустойчивым.

4. Трудно реализуемые активы А4 и постоянные пассивы П4.

На стадии роста А4 ≤ П4. На стадии стабильности А4 ≤ П4. На стадии спада А4 ≥ П4. Внеоборотные активы превышают собственный капитал, что свидетельствует о нехватке собственных оборотных средств. Финансовое положение организации становится неустойчивым.

Похожая на предыдущую картина наблюдается и при определении ликвидности организации по финансовым показателям.

1. Коэффициент абсолютной ликвидности. На стадии роста он будет меньше норматива, на стадии стабильности соответствовать нормативу (или превышать его), на стадии спада снова меньше норматива. В целом для растущего предприятия коэффициент не показывает настоящего финансового состояния, для стабильного — применим (показывает его финансовую эффективность), на стадии спада — применим (совместно с другими показателями показывает экономическую эффективность).

2. Коэффициент критической ликвидности. Он по абсолютной величине превышает значение коэффициента абсолютной ликвидности (числитель увеличивается за счет дебиторской задолженности). Общая закономерность, при этом, та же — низкие значения на стадии роста (ниже норматива), более высокие на стадии стабильности (соответствующие нормативу) и снова низкие на стадии спада (ниже норматива). Экспертным путем можно рекомендовать значение норматива Ккл ≥ 0,5 для организации в стадии роста и спада.

3. Коэффициент текущей ликвидности. Он по абсолютной величине превышает значение коэффициента критической ликвидности (числитель дополнительно увеличивается за счет других составляющих оборотных активов). Общая закономерность, при этом, та же — низкие значения на стадии роста (ниже норматива), более высокие на стадии стабильности (соответствующие нормативу) и снова низкие на стадии спада (ниже норматива). Экспертным путем можно рекомендовать значение норматива Ккл ≥ 1 для организации в стадии роста и спада.

Платежеспособность организации

Для определения платежеспособности эволюционной организации вполне применима стандартная методика, т.е. следует определить соотношение платежных средств и обязательств, используя значения абсолютных показателей, представленных в таблице 2.

Таблица 2. Соотношение платежных средств и обязательствПлатежные

средства

|

На начало периода |

На конец |

Платежные |

На начало периода |

На конец |

|

|

Значение, тыс. руб. |

Значение, тыс. руб. |

||||

|

Запасы |

З |

З |

Краткосрочные |

КЗК |

КЗК |

|

Долгосрочная дебиторская задолженность |

ДДЗ |

ДДЗ |

|||

|

Краткосрочная дебиторская задолженность |

КДЗ |

КДЗ |

Кредиторская |

КЗ |

КЗ |

|

Денежные средства |

ДС |

ДС |

|||

|

Итого |

∑ |

∑ |

Итого |

∑ |

∑ |

|

Превышение платежных обязательств над платежными средствами |

∆ |

∆ |

Превышение платежных средств над платежными обязательствами |

∆ |

∆ |

|

Баланс |

Актив |

Пассив |

Баланс |

Актив |

Пассив |

Таблица дает наглядное представление о соотношении платежных средств и платежных обязательств. Платежеспособность организации достигается при превышении платежных средств над платежными обязательствами.

Финансовая устойчивость организации

Анализ финансовой устойчивости предполагает определение типа финансовой устойчивости. Как известно, существует четыре типа финансовой устойчивости.

При абсолютной финансовой устойчивости запасы и затраты покрываются собственными оборотными средствами, и организация не зависит от внешних источников. Абсолютная финансовая устойчивость характеризуется неравенством:

З < СОС (1)

При нормальной финансовой устойчивости сумма запасов и затрат превышает сумму собственных оборотных средств, но меньше суммы собственных оборотных и долгосрочных заемных источников. Для покрытия запасов и затрат используются собственные и привлеченные средства долгосрочного характера.

Нормальная финансовая устойчивость характеризуется неравенством:

СОС< З <СОС + ЗД (2)

При неустойчивом финансовом состоянии сумма запасов и затрат превышает сумму собственных оборотных и долгосрочных заемных источников, но меньше суммы собственных оборотных, долгосрочных и краткосрочных заемных источников. Для покрытия запасов и затрат используются собственные и привлеченные средства долгосрочного и краткосрочного характера.

Неустойчивое финансовое состояние характеризуется неравенством:

СОС + ЗД< З< СОС + ЗД + ЗС (3)

Кризисное финансовое состояние характеризуется ситуацией, когда сумма запасов и затрат превышает общую сумму нормальных (обоснованных) источников финансирования. Кризисное финансовое состояние характеризуется неравенством:

СОС + ЗД + ЗС < З (4)

Данная ситуация означает, что организация не может вовремя расплатиться со своими кредиторами и может быть объявлена банкротом.

Логический анализ и фактические данные свидетельствуют о том, что стандартная методика определения финансовой устойчивости вполне применима для эволюционной организации. При этом нехватка собственных и заемных средств для возникшей и развивающейся организации нередко приводит к ее финансовой неустойчивости. В целом, вероятность попасть в неустойчивое или кризисное финансовое состояние для быстро развивающейся организации намного выше, чем для стабильной.

Реальным способом выхода из этой ситуации является наличие стратегического инвестора, обладающего значительной финансовой мощностью. Нередко наличие такого спонсора выступает решающим фактором создания новой организации. В ряде случаев стратегический инвестор не просто входит в капитал развивающейся организации, но и поглощает (покупает) ее. Это объясняет большое количество поглощений успешно развивающихся малых, средних, а иногда и крупных организаций.

Коэффициенты финансовой устойчивости вполне применимы для организаций в стадии стабильности и спада. Для стадии развития их лучше не применять или применять с определенными оговорками совместно с другими коэффициентами (рентабельности, ликвидности, платежеспособности). Даже успешно развивающаяся организация может попасть в самую разную, при этом быстро меняющуюся, финансовую ситуацию, и судить по сегодняшним показателям о ее состоянии (и делать прогнозы на будущее) не имеет смысла. Сегодня не хватает денежных средств, а завтра появился инвестор, и финансовое состояние резко улучшилось. Или другая организация сделала заказ на крупную партию товара и предоставила аванс. Вообще финансовое положение малых организаций неустойчиво и быстро меняется. Особенно это относится к малым и средним инновационным организациям.

То же самое можно сказать о методах и коэффициентах определения вероятности банкротства.

Рассмотрим особенности финансово-экономического анализа на примере эволюционной производственной организации (табл.3). Предприятие находится в стадии стабильности.

Таблица 3. Фрагмент баланса производственной организации

|

Актив |

Код показателя |

На начало отчетного периода |

На конец отчетного периода |

|

1 |

2 |

3 |

4 |

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ |

|||

|

Основные средства |

120 |

12 553 |

73 475 |

|

|

130 |

43 730 |

— |

|

Итого по разделу I |

190 |

56 283 |

73 475 |

|

II. ОБОРОТНЫЕ АКТИВЫ |

|||

|

Запасы, |

|

|

|

|

в том числе: |

210 |

56 084 |

95 668 |

|

сырье, материалы и другие аналогичные ценности |

211 |

6 156 |

36 325 |

|

готовая продукция и товары для перепродажи |

214 |

37 280 |

34 407 |

|

расходы будущих периодов |

216 |

12 684 |

24 936 |

|

Налог на добавленную стоимость по приобретенным ценностям |

220 |

12 364 |

16 370 |

|

Дебиторская задолженность (платежи по которой ожидаются |

240 |

25 196 |

75 717 |

|

в том числе покупатели и заказчики |

241 |

15 549 |

31 087 |

|

Денежные средства |

260 |

69 238 |

165 052 |

|

Итого по разделу II |

290 |

162 882 |

352 807 |

|

БАЛАНС |

300 |

219 165 |

426 282 |

|

III. КАПИТАЛ И РЕЗЕРВЫ |

|

|

|

|

Уставный капитал |

410 |

10 000 |

10 000 |

|

Нераспределенная прибыль (непокрытый убыток) |

470 |

134 165 |

321 559 |

|

Итого по разделу III |

490 |

144 165 |

426 282 |

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

|||

|

ИТОГО по разделу IV |

590 |

— |

— |

|

1 |

2 |

3 |

4 |

|

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

|||

|

Займы и кредиты |

610 |

105 |

— |

|

Кредиторская задолженность |

620 |

74 895 |

94 723 |

|

поставщики и подрядчики |

621 |

48 701 |

33 468 |

|

задолженность перед персоналом организации |

622 |

4 633 |

22 586 |

|

задолженность перед государственными внебюджетными фондами |

623 |

2 321 |

6 054 |

|

задолженность по налогам и сборам |

624 |

4 400 |

12 135 |

|

прочие кредиторы |

625 |

14 840 |

20 498 |

|

Итого по разделу V |

690 |

75 000 |

94 723 |

|

БАЛАНС |

700 |

219 165 |

426 282 |

Анализ общей ликвидности баланса

Сопоставляя активы по степени их ликвидности, а пассивы по срокам их погашения, сформируем агрегированный баланс ликвидности, дающий возможность более наглядно оценить величины статей баланса.

Проанализируем ликвидность баланса торгового организации за отчетный период путем применения стандартных методов (табл. 4).

Таблица 4. Агрегированный баланс ликвидности.

|

Актив |

Пассив |

||||

|

Показатели |

На начало |

На конец |

Показатели |

На начало периода |

На конец |

|

Значение, тыс. руб. |

Значение, тыс. руб. |

||||

|

А1 |

69 238 |

165 052 |

П1 |

74 895 |

94 723 |

|

А2 |

62 476 |

110 124 |

П2 |

105 |

— |

|

А3 |

31 168 |

77 631 |

П3 |

— |

— |

|

А4 |

56 283 |

73 475 |

П4 |

144 165 |

331 559 |

|

Баланс |

219 165 |

426 282 |

Баланс |

219 165 |

426 165 |

Стандартная схема анализа

По данным таблицы следует сделать вывод: из четырех обязательных условий абсолютной ликвидности соблюдены все четыре, следовательно, баланс организации является абсолютно ликвидным.

Неполное соблюдение условия А1 ≥ П1 (69238 < 74895 на начало, 165052 > 94723 на конец периода) свидетельствует о недостаточности наиболее ликвидных активов для оплаты срочной кредиторской задолженности на начало и их достаточности на конец периода.

Соблюдение условия А2 ≥ П2 (62476 > 105 на начало, 110124 > 0 на конец периода) свидетельствует о достаточности быстрореализуемых активов для погашения краткосрочных кредитов и займов.

Соблюдение условия А3 ≥ П3 (31168 > 0 на начало, 77631 > 0 на конец периода) говорит о достаточности медленно реализуемых активов для покрытия долгосрочных пассивов.

Соблюдение условия А4 ≤ П4 (56283 < 144165 на начало, 73475 < 331559 на конец периода) говорит о достаточности собственного капитала и других постоянных пассивов для обеспечения потребности в оборотных активах.

Проведем анализ платежеспособности организации на основе коэффициентов, представленных в таблице 5. Расчеты выполнены по принятой методике.

Таблица 5. Финансовые коэффициенты ликвидности

|

Показатель |

Значение |

Рекомендуемое значение |

|

|

На начало периода |

На конец периода |

||

|

Коэффициент абсолютной ликвидности |

0,92 |

1,74 |

Кал ≥ 0,2 ÷ 0,5 |

|

Коэффициент критической ликвидности |

1,26 |

2,54 |

Ккл ≥ 1 |

|

Коэффициент текущей ликвидности |

2,17 |

3,7 |

Кт ≥ 2 |

Анализ таблицы 5 показывает, что все три коэффициента ликвидности соответствуют установленным нормам.

Выводы:

- Коэффициент абсолютной ликвидности соответствует норме. Это свидетельствует о достаточности денежных средств организации для покрытия краткосрочных обязательств (абсолютная ликвидность).

- Коэффициент критической ликвидности соответствует норме. Это свидетельствует о способности организации расплатиться по своим обязательствам полностью при условии своевременных расчетов с дебиторами и благоприятной продаже готовой продукции.

- Коэффициент текущей ликвидности соответствует норме. Это свидетельствует о возможности организации расплатиться по своим обязательствам при условии не только своевременных расчетов с дебиторами и благоприятной продаже готовой продукции, но и продажи в случае нужды прочих элементов материальных оборотных средств.

Организация ликвидна по всем показателям ликвидности. При этом значительное превышение коэффициентов ликвидности рекомендуемым значениям свидетельствует о неэффективном использовании собственных оборотных средств.

Анализ платежеспособности организации

Для определения платежеспособности торговой организации следует сформировать соотношение платежных средств и обязательств, используя значения абсолютных показателей, представленных в таблице 6.

Таблица 6. Соотношение платежных средств и обязательств

|

Платежные |

На начало периода |

На конец |

Платежные |

На начало периода |

На конец |

|

Значение, тыс. руб. |

Значение, тыс. руб. |

||||

|

Запасы |

56 084 |

95 668 |

|

|

|

|

Долгосрочная дебиторская задолженность |

— |

— |

Краткосрочные займы |

105 |

— |

|

Краткосрочная дебиторская задолженность |

25 196 |

75 717 |

Кредиторская |

74 895 |

94 723 |

|

Денежные средства |

69 238 |

165 052 |

|||

|

Итого |

1 505 018 |

336 437 |

Итого |

75 000 |

94 723 |

|

Превышение платежных обязательств над платежными средствами |

— |

— |

Превышение платежных средств над платежными обязательствами |

75 518 |

241 714 |

|

Баланс |

219 165 |

426 282 |

Баланс |

219 165 |

426 282 |

Таблица 5 дает наглядное представление о соотношении платежных средств и платежных обязательств. Превышение платежных средств над платежными обязательствами на начало года составило 75 518 тыс. руб., за отчетный период данный показатель возрос в 3,2 раза и составил на конец года 241 714 тыс. руб. В целом организация способна расплатиться полностью по своим долгам. Это означает, что организация по обобщенному итогу балансовых показателей является платежеспособной.

Следующим этапом финансового анализа является оценка финансовой устойчивости, характеризующей степень независимости компании от заемных источников.

Анализ финансовой устойчивости

Обобщающим показателем финансовой устойчивости является излишек или недостаток источников средств для формирования запасов и затрат.

Для характеристики источников формирования запасов определим три основных показателя наличия источников формирования запасов и затрат. Данным трем показателям соответствуют три показателя обеспеченности запасов и затрат источниками их формирования (табл. 7).

Таблица 7. Абсолютные показатели оценки финансовой устойчивости.

|

Показатель |

Значение, тыс. руб. |

|

|

На начало периода |

На конец периода |

|

|

1. Показатели наличия источников формирования запасов и затрат |

||

|

Источники собственных средств (капитал и резервы) (Кс) |

144 165 |

331 559 |

|

Внеоборотные активы (Ав) |

56 283 |

73 475 |

|

Наличие собственных оборотных средств (СОС) |

87 882 |

258 084 |

|

Долгосрочные заемные средства (ЗД) |

— |

— |

|

Наличие собственных и долгосрочных заемных |

87 882 |

258 084 |

|

Краткосрочные заемные средства (ЗС) |

105 |

— |

|

Общая величина основных источников формирования |

87 987 |

258 084 |

|

2. Показатели обеспеченности запасов и затрат источниками формирования |

||

|

Запасы (З) |

56 084 |

95 668 |

|

Излишек (+) или недостаток (—) собственных оборотных средств (∆СОС) |

+31 798 |

+162 416 |

|

Излишек (+) или недостаток (—) собственных и долгосрочных источников формирования запасов (∆СД) |

+31 798 |

+162 416 |

|

Излишек (+) или недостаток (—) общей величины основных источников формирования запасов (∆ОИ) |

+31 903 |

+162 416 |

|

Тип финансовой устойчивости (21) |

56 084 < 87 882 Абсолютная |

95 668 < 258 084 Абсолютная |

Организация на данный момент является финансово абсолютно устойчивой. При этом она имеет собственные оборотные средства, выросшие за отчетный период в 2,9 раза — с 87 882 тыс. руб. до 258 084 тыс. руб. В целом, общая величина основных источников формирования запасов и затрат составила на начало года 87 987 тыс. руб., на конец года — 258 084 тыс. руб.

Анализ таблицы показал, что организация способна обеспечить свои запасы за счет собственных средств и практически не пользуется долгосрочными и краткосрочными заемными средствами.

Определение типа финансовой устойчивости также подтверждает, что организация финансово устойчива, так как возможность прибыльного функционирования обеспечивается только за счет покрытия запасов собственными средствами, а не путем привлечения краткосрочных кредитов и займов.

В целом, приведенное соотношение З < СОС абсолютно устойчивого финансового состояния соответствует положению, когда организация для покрытия запасов успешно использует собственные источники средств. Относительные показатели финансовой устойчивости приведены в таблице 8.

Таблица 8. Относительные показатели финансовой устойчивости

|

Показатель |

Значение показателя |

Рекомендуемое |

|

|

На начало периода |

На конец периода |

||

|

Коэффициент автономии |

0,66 |

0,78 |

≥ 0,5 |

|

Коэффициент соотношения |

0,52 |

0,29 |

≤ 1 |

|

Коэффициент обеспеченности собственными источниками финансирования |

0,54 |

0,73 |

0,6 — 0,8 |

|

Коэффициент обеспеченности материальных запасов |

1,28 |

2,36 |

≥ 0,5 |

|

Коэффициент маневренности |

0,61 |

0,78 |

0,2 — 0,5 |

|

Коэффициент финансирования |

1,92 |

3,5 |

≥ 1 |

Анализ таблицы 8 показал:

- коэффициент автономии характеризует долю собственного капитала в общем объеме пассивов. В данном случае он соответствует норме;

- коэффициент соотношения заемных и собственных средств определяет, сколько организация привлекла заемных средств на один рубль собственных средств, вложенных в оборот. Он также соответствует норме;

- коэффициент обеспеченности собственными источниками финансирования определяет, какая часть оборотных активов финансируется за счет собственных средств. Показатель соответствует норме;

- коэффициент обеспеченности материальных запасов. Его значение говорит о том, в какой мере материальные запасы покрыты собственными средствами и не нуждаются в привлечении заемных средств. Показатель не соответствует требуемой норме, но за отчетный период увеличивается, приближаясь к желательному значению;

- значение коэффициента маневренности выше требуемой нормы. Он показывает отношение собственных оборотных средств к общей величине источников собственных средств. Он определяет в данном случае, что большая часть собственных средств организации нахо¬дится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. В целом высокое значение показателя положительно характеризует состояние организации;

- коэффициент финансирования соответствует норме и говорит о невозможности покрытия собственным капиталом заемных средств;

Таким образом, все показатели соответствуют норме, что говорит о независимости организации от внешних источников финансирования.

Коэффициенты текущей ликвидности и обеспеченности собственными средствами представлены в таблице 9.

Таблица 9. Показатели ликвидности и обеспеченности организации

собственными средствами

|

Показатель |

Значение показателя |

Рекомендуемое |

|

|

На начало |

На конец |

||

|

Коэффициент текущей ликвидности |

2,17 |

3,7 |

Кт ≥ 2 |

|

Коэффициент обеспеченности собственными средствами |

0,54 |

0,73 |

Кос ≥ 0,1 |

|

Коэффициент восстановления |

— |

2,23 |

Кв ≥ 1 |

|

Коэффициент утраты платежеспособности |

— |

2,04 |

Кв ≥ 1 |

Коэффициенты текущей ликвидности и обеспеченности собственными средствами соответствует рекомендуемым значениям. Кроме того, высокое значение коэффициента утраты платежеспособности свидетельствует о невозможности организации утратить платежеспособность в течение ближайших трех месяцев, а коэффициента восстановления платежеспособности — о возможности ее восстановить (в случае утраты) в течение ближайших шести месяцев. Вследствие этого организация должна быть признана состоятельной. Проведенный анализ показал, что финансовые показатели производственной организации находятся в пределах рекомендуемых значений (нормативов), то есть финансовое положение данной организации стабильное. Это соответствует стадии стабильности этой организации на стабильном рынке.

Чтобы оставить комментарий пожалуйста Авторизуйтесь