Зачем это все сейчас

Эта статья пишется в марте 2022-го, когда на Лондонской бирже приостановлены торги ценными бумагами российских компаний. Когда в РФ прекратили работу Visa и MasterCard. Когда привлечение зарубежных инвестиций в отечественную экономику со стороны ЕС и США стало столь же реальным, как эльфы и гномы.

В связи с этим у кого-то из читателей резонно возникнет вопрос: «Зачем писать про «буржуинские» прибыли и показатели?». Если так, то это справедливое сомнение. Однако видим такие аргументы в противовес:

- международные инструменты для анализа финансового состояния организаций не имеют национальности;

- крупные российские компании давно используют «импортную» прибыль в своих годовых отчетах и, вероятно, не будут отказываться от нее и дальше;

- умение «читать» отчетность и понимать, что скрывается за всеми этими EBITDA, EBIT, OIBDA, – хороший навык во все времена, даже в самые смутные.

Предлагаем скачать Excel-файл, который посчитает все показатели из статьи по данным вашей компании.

Показатель EBITDA: формула и пример расчета

EBITDA – это сокращение от Earnings Before Interest, Taxes, Depreciation and Amortization. Дословный перевод звучит как прибыль до вычета процентов, налогов, износа и амортизации. Речь идет про:

- начисленные проценты по заемным средствам;

- налог на прибыль;

- амортизацию основных средств и нематериальных активов.

Исключение таких компонентов обеспечивает бóльшую сравнимость для финансовых результатов разных компаний.

Представьте: одна организация набрала столько кредитов, что они составляют половину ее пассива. А еще балансовая стоимость ее основных средств исчисляется миллиардами и нет никаких льгот по налогу на прибыль.

Другое предприятие всегда остерегалось крупных внешних заимствований, поэтому его заемный капитал – это лишь кредиторка в размере 10% от валюты баланса. К тому же это IT-компания, значит, ей не нужны производственные помещения, склады, промышленное оборудование и прочее амортизируемое имущество. А еще у нее есть весомая льгота: ставка налога на прибыль всего 3%.

Согласитесь: трудно сопоставлять финансовые результаты этих двух экономических субъектов. Ведь есть минимум три фактора, которые «съедят» серьезный кусок чистой прибыли у первой компании и не сделают этого у второй.

Чтобы нивелировать такие расхождения, рассчитывают показатель EBITDA. Он упраздняет влияние структуры капитала, активов и особенности налогообложения. Вот простой способ определить его значения по русской бухгалтерской отчетности:

EBITDA = Чистая прибыль + Налог на прибыль + Проценты к уплате + Амортизация

Через номера строк запишется так:

EBITDA = 2400 ОФР + 2410 ОФР + 2330 ОФР + 5640 пояснений

где ОФР – отчет о финансовых результатах;

пояснения – пояснения к бухгалтерскому балансу и отчету о финансовых результатах.

Обратите внимание, что баланс для расчета не пригодится. Нужны вторая форма и расшифровка к ее строкам.

В таблице обобщили, какие плюсы и минусы есть у показателя.

Таблица 1. Прибыль EBITDA: чем хороша/плоха для финансового анализа

|

Плюсы показателя |

Минусы показателя |

|

+ Позволяет сравнивать финансовый результат компаний с принципиально разной структурой активов, степенью закредитованности и отличающимся режимом налогообложения |

– Нет единой методики подсчета, так как эта прибыль не является обязательной к раскрытию по МСФО или GAAP USA. Некоторые компании спекулируют этим, завышая значение через расчет скорректированной величины. Она называется Adjusted EBITDA и не включает еще ряд расходов, например, чрезмерных компенсаций собственникам |

|

+ Может выступать альтернативой чистого денежного потока, так как не включает амортизацию. Последняя увеличивает расходы, но не связана с оттоком денег. Из-за этого между иными видами прибыли и денежными потоками возникают существенные расхождения в суммах |

– Положительная величина иногда вводит в заблуждение. Она не означает, что компания завершила период с чистой прибылью. Если вычесть проценты к уплате, амортизацию и налоги, то EBITDA с плюсом рискует превратиться в чистый убыток. Выходит, показатель ничего не говорит об итоговом соотношении совокупных доходов и расходов компании |

Применим приведенную выше формулу и посчитаем прибыль до вычета процентов, налогов, износа и амортизации. Исходные данные возьмем из финансовой отчетности ПАО «Новолипецкий металлургический комбинат» (ПАО «НЛМК») за 2021 г.

Таблица 2. Считаем EBITDA

|

Показатель |

Сумма, млрд руб. |

|

Чистая прибыль |

278,2 |

|

Налог на прибыль |

41,7 |

|

Проценты к уплате |

5,4 |

|

Амортизация |

18,3 |

|

EBITDA |

343,6 |

|

= 278,2 + 41,7 + 5,4 + 18,3 |

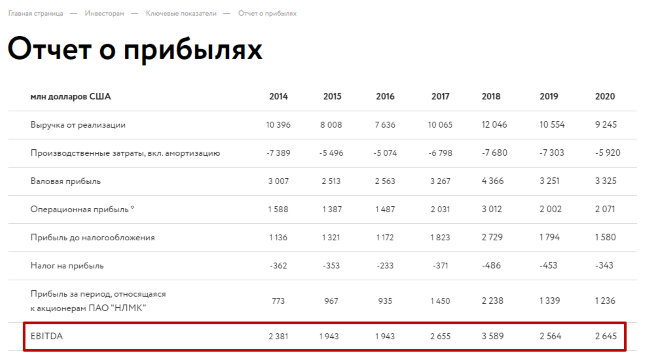

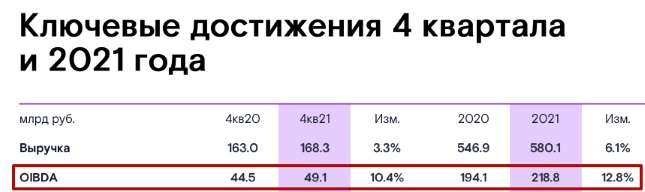

Отметим, что можно отыскать готовые значения, которые посчитала сама компания. Часто они раскрываются в годовых отчетах или на сайте организации. Вот, к примеру, данные от ПАО «НЛМК» за ряд лет.

Источник: https://nlmk.com/ru/ir/key-data/income-statement/

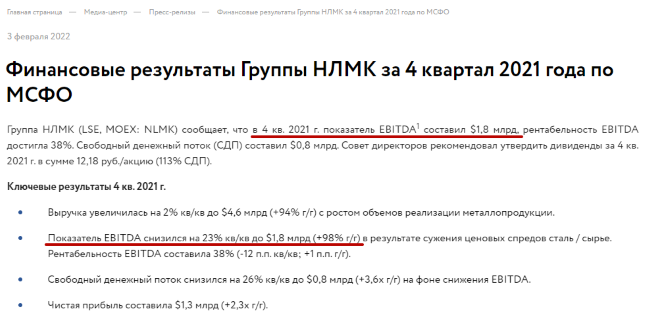

А это раскрытие информации за IV квартал 2021-го в составе пресс-релиза.

Источник: https://nlmk.com/ru/media-center/press-releases/nlmk-group-q4-2021-ifrs-financial-results-/

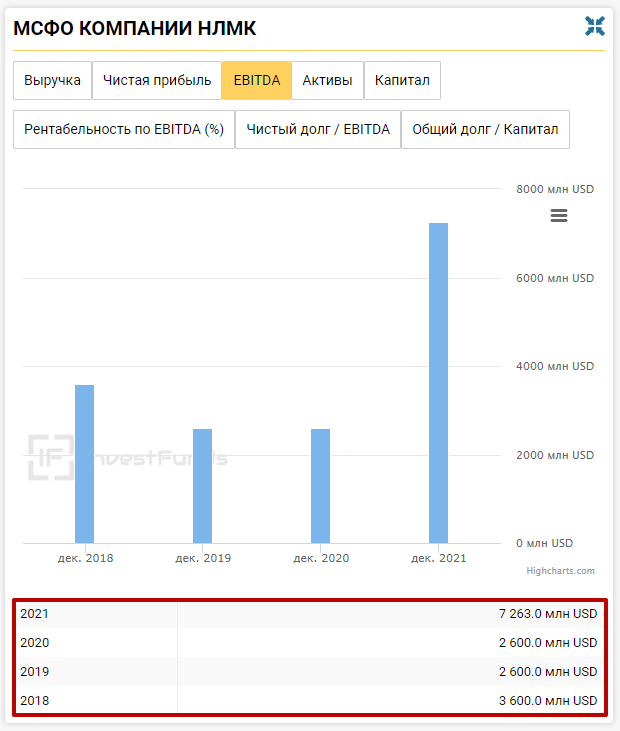

Кроме того, цифры показателя приводятся на специализированных ресурсах. Вот информация с сайта https://investfunds.ru/.

Источник: https://investfunds.ru/stocks/NLMK/

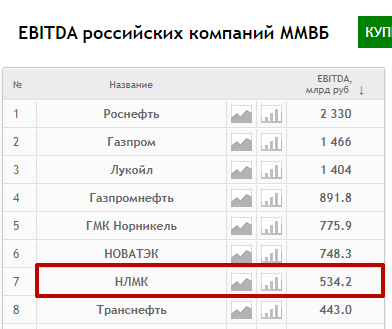

А это скриншот с цифрами по крупнейшим российским компаниям с сайта https://smart-lab.ru/.

Источник: https://smart-lab.ru/q/shares_fundamental/?field=ebitda

Заметьте, данные на последнем скриншоте существенно отличаются от рассчитанной нами цифры из таблицы 2. Причина в методике вычисления. Выше отмечали, что единого подхода нет. Поэтому иногда при подсчете не учитываются некоторые специфические расходы компании, которые, как считается, не являются для нее традиционными. Вероятно, расхождения связаны именно с этим.

Операционная прибыль EBIT: формула и экономический смысл

EBIT – это почти как EBITDA, только при ее подсчете учитывается амортизация. Полное наименование показателя записывается так: Earnings Before Interest and Taxes. Переводится как прибыль до вычета процентов и налогов.

Ее цель, по сути, та же, что у EBITDA: обеспечить бóльшую сравнимость финансовых результатов компаний с разным уровнем закредитованности и с отличающимися налоговыми ставками и льготами. Но при этом не исключается влияние структуры активов, в частности стоимости амортизируемых объектов.

В зарубежных источниках EBIT иногда называют операционной прибылью, то есть финансовым результатом по основной деятельности компании. Это не очень вяжется с российским подходом, так как в РФ эквивалентом операционной прибыли является прибыль от продаж. Последняя отличается от EBIT на величины прочих доходов и расходов. К ним относятся, например, полученные проценты от выданных займов, поступления от продажи основных средств, уплаченные штрафы.

Вот две формулы для определения прибыли до вычета процентов и налогов. Первая ориентируется на строки ОФР. Вторая отталкивается от значения EBITDA.

EBIT = Чистая прибыль + Налог на прибыль + Проценты к уплате = 2400 ОФР + 2410 ОФР + 2330 ОФР

EBIT = EBITDA – Амортизация

Последнее равенство показывает принципиальную разницу между двумя видами «импортной» прибыли. А еще оно говорит, что EBIT обычно меньше, чем EBITDA. Они не будут отличаться лишь в случае нулевой амортизации. Такое в принципе возможно для компаний, у которых нет собственных основных средств и нематериальных активов. А все, что нужно для работы, арендуется, причем без признания права пользования активом по ФСБУ 25/2018 «Бухгалтерский учет аренды».

И еще момент: EBIT менее популярна в отчетах российских компаний и не приводится на крупных отечественных сайтах по вопросам инвестирования. Поэтому ее проще посчитать самостоятельно, нежели отыскать готовое значение. Именно это мы и сделаем, обратившись к отчетности ПАО «НЛМК».

Таблица 3. Определяем EBIT

|

Показатель |

Сумма, млрд руб. |

|

Чистая прибыль |

278,2 |

|

Налог на прибыль |

41,7 |

|

Проценты к уплате |

5,4 |

|

EBIT |

325,3 |

|

= 278,2 + 41,7 + 5,4 |

Прибыли до вычета процентов и налогов присущи те же недостатки, что и EBITDA. У нее нет единой методики расчета и она ничего не говорит о том, завершила ли компания период с чистой прибылью или, напротив, получила убыток.

OIBDA: что это простыми словами и как рассчитать

OIBDA – это Operating Income Before Depreciation and Amortization или операционная прибыль до вычета износа и амортизации. Может показаться, что это нечто сродни EBITDAтолько с корректировкой на величину налогов и уплаченных процентов. Однако это неверно.

В основе OIBDA лежит операционная прибыль, значит, исключаются все прочие операции. В зарубежной практике они именуются внереализационными. В РФ это прочие доходы и расходы. Выше приводили несколько примеров. Здесь подробнее остановимся на сути.

Прочая составляющая бизнеса – это:

- некие разовые операции, которые сегодня есть, а завтра могут не повториться. К примеру, доход от сдачи помещений в аренду на пару месяцев;

- то, что прямо обозначается в бухгалтерской нормативке как прочая составляющая доходов и расходов. Допустим, штрафы по хозяйственным договорам, продажа залежалых материалов или ненужных основных средств (п. 7 ПБУ 9/99, п. 11 ПБУ 10/99).

Выходит, OIBDA – это разница между выручкой и расходами по обычной деятельности. Причем из последних исключается амортизация. Смысл исключения все тот же – повысить сопоставимость значений прибыли у компаний с разной фондоемкостью.

Заметьте, так как OIBDA базируется на операционном финансовом результате в ней изначально нет процентов к уплате и налогов с прибыли.

Вот формула для расчета показателя:

OIBDA = Прибыль от продаж + Амортизация = 2200 ОФР + 5640 пояснений

Приведем также способ вычисления через EBITDA, чтобы подчеркнуть различие между этими величинами:

OIBDA = EBITDA – Прочие доходы + Прочие расходы (за исключением процентов к уплате) – Налог на прибыль – Проценты к уплате

Прочие доходы вычитаются, а прочие расходы прибавляются, чтобы исключить их влияние. Ведь в OIBDA их быть не должно, а в EBITDA они присутствуют.

OIBDA пока не столь популярна, как прибыль до вычета процентов, налогов, износа и амортизации. Однако в некоторых источниках отмечается, что все больше компаний раскрывают ее в своей отчетности. Из числа российских организаций так поступает ПАО «Ростелеком». Вот скриншот с цифрами из его отчета о финансовых результатах за IV квартал 2021 г.

Источник: https://www.company.rt.ru/upload/protected/iblock/038/4q2021_Presentation_rus.pdf

Теперь посчитаем OIBDA для ПАО «НЛМК».

Таблица 4. Вычисляем OIBDA

|

Показатель |

Сумма, млрд руб. |

|

Прибыль от продаж |

213,2 |

|

Амортизация |

18,3 |

|

OIBDA |

231,5 |

|

= 213,2 + 18,3 |

Если сравним полученные значения, то получим такое неравенство:

EBITDA > EBIT > OIBDA.

Оно справедливо, ведь:

- OIBDA не включает в себя сальдо прочих операций в отличие от двух других видов прибыли;

- из EBITDA исключается влияние амортизации, тогда как при подсчете EBIT она используется, уменьшая ее.

Отметим: в теории все три финансовых результата могут оказаться равными. Так будет если у компании нет доходов и расходов по прочим операциям, а еще отсутствуют процентные выплаты по кредитам и амортизируемое имущество. Очевидно, что это, скорее, редкая ситуация, чем обыденная. Поэтому для большинства компаний соотношение окажется таким же, как для ПАО «НЛМК» при условии, что прочие доходы превышают прочие расходы.

Коэффициенты с использованием EBITDA, EBIT и OIBDA

В анализе используются не только абсолютные значения прибыли. Часто наиболее информативными оказываются относительные величины, когда финансовый результат соотносится с другим показателем. Мы писали об этом в статье «Анализ рентабельности предприятия».

Посмотрим, с чем чаще всего сопоставляют значения EBITDA, EBIT и OIBDA и какие коэффициенты получают на выходе.

Рентабельность EBITDA Margin, EBIT Margin, OIBDA Margin

Если прибыль поделить на выручку (Sales), то получится рентабельность продаж. По-английски она называется EBITDA Margin, EBIT Margin или OIBDA Margin. Обычно значения рассчитываются в процентах.

Формула для всех таких коэффициентов однотипна – прибыль в числителе и выручка в знаменателе. Поэтому приведем ее лишь для EBITDA:

EBITDA Margin = EBITDA ÷ Выручка (2110 ОФР) × 100

Общим для данных видов рентабельности является экономический смысл и ожидаемая динамика. Показатели характеризуют, сколько процентов прибыли содержится в одном рубле дохода от обычной деятельности. Очевидно, что чем больше, тем лучше. Причем хорошо, если с течением времени значения растут.

Норматива для рентабельности нет. Однако есть ориентиры:

- величина Margin по своей же компании за прошлые периоды;

- цифры по компаниям-конкурентам.

Посчитаем все три вида рентабельности для ПАО «НЛМК». Для того чтобы оценить динамику, добавим также цифры за 2020 г.

Таблица 5. Оцениваем рентабельность

|

Показатель, % |

2020 |

2021 |

Темп роста, % |

|

1 |

2 |

3 |

4 (3 ÷ 2 × 100) |

|

EBITDA Margin |

20,6 |

43,3 |

210,8 |

|

EBIT Margin |

16,8 |

41,0 |

243,7 |

|

OIBDA Margin |

17,3 |

29,2 |

168,5 |

С рентабельностью по «импортным» прибылям у Новолипецкого комбината все отлично. Соотношение EBITDA и EBIT к выручке в 2021 г. показало более чем двукратный рост. OIBDA к доходу от основной деятельности увеличилась более, чем в 1,5 раза.

Главная причина – опережающее повышение выручки, по сравнению с операционными расходами. Первая выросла за год на 81%, тогда как последние – лишь на 53%. Очевидно, что в 2021-м ПАО «НЛМК» преодолел трудности «ковидного» 2020-го, нарастил объемы продаж и вышел на отличный финансовый результат.

Для сравнения: чистая прибыль в 2021-м составила 278,2 млрд руб. против 83,4 млрд руб. в 2019-м, когда никаких ограничений из-за COVID-19 еще не было.

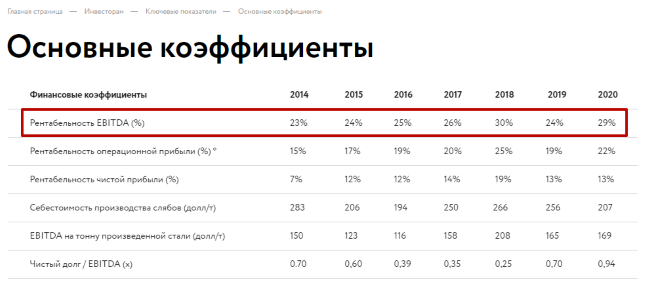

Отметим, что рентабельность по EBITDA и OIBDA – это часто используемые показатели в отчетах компаний. Вот примеры от ПАО «НЛМК» и ПАО «Ростелеком».

Источник: https://nlmk.com/ru/ir/key-data/key-ratios/

Источник: https://www.company.rt.ru/upload/protected/iblock/787/4q2021_Press-release_RUS.pdf

Коэффициент Долг/EBITDA, Долг/EBIT, Долг/OIBDA

Следующий частый показатель, с которым проводится сравнение прибыли, – это долг или чистый долг (Debt или Net Debt).

Есть разные подходы к тому, как он вычисляется. Например, можно взять в расчет вообще все обязательства. В русском балансе это IV и V разделы. Иногда рассматривается лишь их долгосрочный компонент. Или же оценку строят по чистой составляющей долга. В последнем случае задолженность компании уменьшается на сумму денег и денежных эквивалентов.

Приведем две формулы коэффициента. В первой расчет проводится по совокупному долгу, во второй – по чистому. Причем долг и деньги берутся в среднегодовом выражении. Это так, потому что они фиксируются в балансе и в отличие от прибыли формируются не за период, а на дату. Выходит, нужно привести их в сопоставимый со знаменателем вид.

Так как формулы соотношения с долгом одинаковы для всех рассматриваемых видов прибыли, то покажем лишь один вариант для EBITDA.

Долг/EBITDA = [Средние долгосрочные обязательства (1400 ББ) + Средние краткосрочные обязательства (1500 ББ)]÷ EBITDA

Чистый долг/EBITDA = [Средние долгосрочные обязательства (1400 ББ) + Средние краткосрочные обязательства (1500 ББ) – Средние денежные средства и эквиваленты (1250 ББ)]÷ EBITDA

Для этого показателя есть норматив. Правда, он зависит от того, каким именно будет числитель формулы. Если таким, как в первом случае, то рекомендуемое значение не более трех. Причем хорошо, когда со временем величина уменьшается.

Коэффициент показывает, сколько лет понадобится компании, чтобы рассчитаться по всем обязательствам, если предположить, что:

- долги не будут расти;

- на погашение направится денежный поток, равный прибыли до вычета процентов, налогов, износа и амортизации.

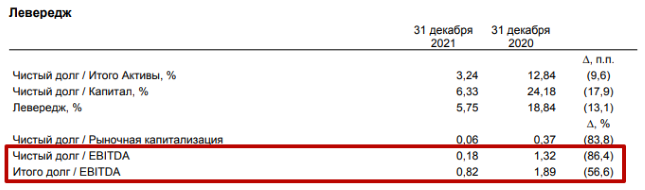

Как и рентабельность, соотношение прибыли с долгом часто приводится в отчетах организаций. Вот пример от ПАО «Газпром».

Источник: https://ir.gazprom-neft.ru/upload/iblock/feb/MDA_rus_12m2021.pdf

Вычислим показатель по данным ПАО «НЛМК» и сравним с рекомендуемым нормативом.

Таблица 6. Считаем соотношение долга с прибылью

|

Показатель, ед. |

2020 |

2021 |

Темп роста, % |

|

1 |

2 |

3 |

4 (3 ÷ 2 × 100) |

|

Чистый долг/EBITDA |

2,66 |

0,96 |

36,3 |

|

Чистый долг/EBIT |

3,24 |

1,02 |

31,4 |

|

Чистый долг/OIBDA |

3,15 |

1,43 |

45,4 |

Динамика этих коэффициентов также весьма положительна. Они существенно снизились – более, чем на треть. Значит, долговая нагрузка на каждый рубль прибыли стала меньше.

Причем, норматив по Чистый долг/EBITDA выдерживался уже в 2020-м. Показатель тогда был меньше трех. После уменьшения в 2021-м он не превысил единицу. Выходит, компании нужно меньше года, чтобы рассчитаться по всем своим обязательствам за счет прибыли до вычета процентов, налогов, износа и амортизации.

Мультипликаторы EV/EBITDA, EV/EBIT

И еще один показатель, с которым часто соотносятся величины «импортной» прибыли, – это справедливая стоимость компании. По-английски она зовется Enterprise Value (EV).

В отличие от предыдущих коэффициентов с расчетом мультипликаторов могут возникнуть сложности. Причина в том, что для определения EV нужна рыночная капитализация компании. Отыскать ее для организаций, чьи акции торгуются на бирже, – не проблема. Для прочих предприятий придется использовать расчетные методы, взять откуда-то готовое значение не выйдет.

Справедливая стоимость рассчитывается по такой формуле:

EV = Рыночная капитализация + Долгосрочные заемные средства + Краткосрочные заемные средства – Денежные средства и эквиваленты

Еще раз повторим: вся загвоздка в первом слагаемом. С тремя остальными сложностей нет. Они приводятся в строках 1410, 1510 и 1250 бухгалтерского баланса.

Суть расчета EV сводится к тому, чтобы скорректировать рыночную стоимость компании на чистый финансовый долг, то есть кредиты и займы за вычетом денег. Ведь покупка организации целиком означает, что новый владелец принимает на себя не только активы бизнеса, но и его долги. Причем последние можно «почистить», уменьшив на величину имеющихся денег так, будто бы эта часть обязательств уже погашена.

После того как определена справедливая стоимость, дело остается за малым. Делим ее на соответствующую прибыль – чаще EBITDA, реже EBIT – и получаем значение мультипликатора. Вот формула для прибыли до вычета процентов, налогов, износа и амортизации:

EV/EBITDA = EV ÷ EBITDA

Коэффициент показывает, через сколько лет компания сгенерирует прибыль, которая равна ее стоимости. Если говорить о приобретении бизнеса, то это время, за которое инвестиции на его покупку полностью покроются за счет EBITDA.

При небольших значениях мультипликатора организация является недооцененной. Это на руку инвесторам. Правда, нет единого мнения про то, где порог, разделяющий недооцененность с переоценкой. Есть разные, причем очень отличающиеся мнения про пограничную величину показателя в три, пять и даже десять. В любом случае, низкое значение мультипликатора выгодно тем, кто вкладывает деньги в такое предприятие. И невыгодно самой организации, так как ее акции торгуются по сниженной цене и она на этом теряет.

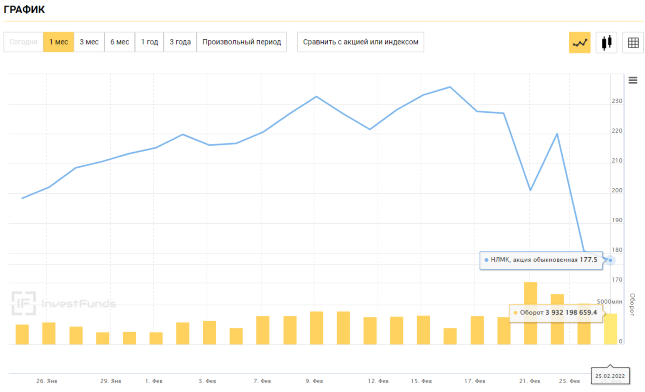

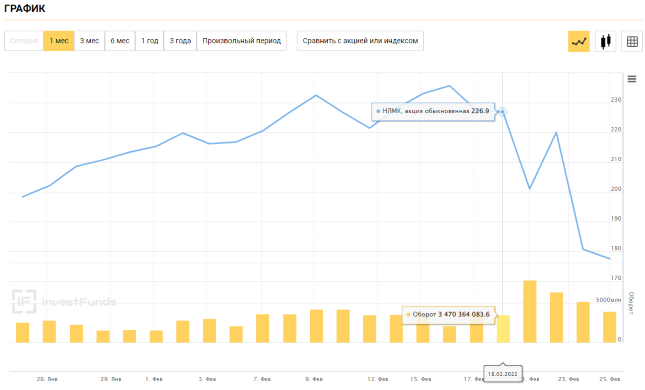

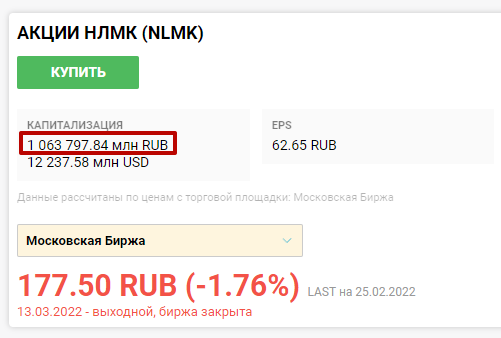

У мультипликатора есть серьезный минус – высокая изменчивость. Вот совсем свежий пример от ПАО «НЛМК». 25.02.2022 г. его обыкновенные акции просели до 177,5 руб./шт. против 226,9 руб./шт., которые были неделей ранее.

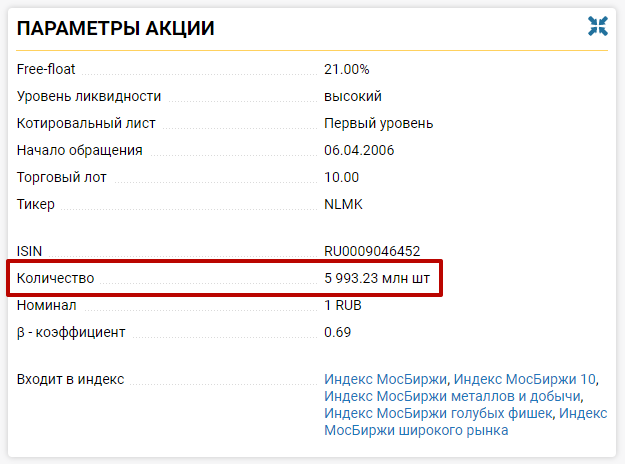

В обращении находится 5 993,23 млн шт. обыкновенных акций, значит, за неделю комбинат потерял 296 млрд руб. своей рыночной стоимости. И это при все тех же активах и объемах продаж.

Вот несколько скриншотов, подтверждающих цифры из нашего расчета.

Источник: https://investfunds.ru/stocks/NLMK/

Теперь рассчитаем величину мультипликатора. Рыночную стоимость возьмем с сайта https://investfunds.ru/ по состоянию на 13.03.2022 г. Остальные показатели из бухгалтерской отчетности за 2021 г. Различие в датах исходных данных не совсем корректно, но в данном случае пренебрежем им.

Источник: https://investfunds.ru/stocks/NLMK/

Таблица 7. Определяем мультипликаторы

|

Показатель, ед. |

Значение |

|

1 |

2 |

|

EV/EBITDA |

4,02 |

|

EV/EBIT |

4,25 |

Если в расчете использовать рыночную капитализацию компании на 18.02.2022 г., то коэффициенты окажутся равными 4,88 и 5,16. Выходит, если приобрести все обыкновенные акции ПАО «НЛМК» по их текущей стоимости, то этот пакет полностью окупится за чуть больше, чем четыре года. Конечно, при условии, что значение EBITDA сохранится на уровне 2021 г.

Напомним: если нужны значения показателей из статьи по вашим данным, то скачивайте Excel-расчетчик. Ссылка на него приводится в начале публикации.

EBITDA, EBIT, OIBDA нередко приводятся в годовых отчетах компаний. Также они являются основой для расчета некоторых аналитических коэффициентов. Искренне надеемся, что наша статья помогла разобраться в том, как вычислять эти показатели и трактовать полученные цифры.

Чтобы оставить комментарий пожалуйста Авторизуйтесь