Гудвилл глазами аналитика

Более 200 лет суды пытаются найти приемлемое определение гудвилла (деловой репутации). Еще в 1810 году суды США определили гудвилл как «ничто иное, как вероятность того, что устойчивые клиенты сохранят своего поставщика». За прошедшее время понятие гудвилла эволюционировало и перестало быть просто абстрактным понятием. Сейчас это актив, который существенно влияет на стоимость компании.

Международные стандарты финансовой отчетности определяют гудвилл, как разницу между стоимостью покупки компании и справедливой стоимостью ее чистых активов.

Приведем пример. Для упрощения представим, что приобретается 100%-ная доля в компании с единственным участником.

Таблица. Пример расчета гудвилла

|

№ |

Данные сделки |

у.е. |

|

1 |

Цена приобретения |

1000 |

|

2 |

Стоимость признанных активов |

1500 |

|

3 |

Стоимость признанных обязательств |

700 |

|

4 |

Стоимость чистых активов (2 - 3) |

800 |

|

5 |

Гудвилл (1-4) |

200 |

Гудвилл приобретаемой компании составит 200 у.е., он рассчитывается, как разница между ценой приобретения (то есть стоимостью активов, уплаченных продавцу) и стоимостью чистых активов. Это так называемый бухгалтерский или приобретаемый гудвилл. Величина гудвилла капитализируется на балансе покупателя и подлежит обязательному тесту на обесценение не реже чем один раз в год. На практике расчет несущественно осложняется наличием доли миноритариев в приобретаемой компании, долей, датами и этапами приобретений долей. Но сфокусируемся не на особенностях бухгалтерского учета, а на результатах такого подхода к пониманию гудвилла.

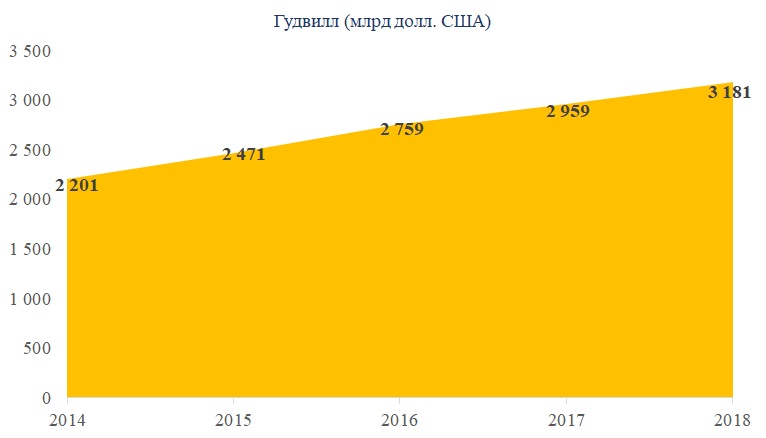

Если проанализировать компании, входящие в индекс S&P 500, то мы обнаружим, что за пятилетний период величина гудвилла, капитализированного на балансе, увеличилась на 45%.

Рисунок 1. Стоимость гудвилла компаний S&P 500 (источник: CalcBench)

Доля признанного гудвилла у компаний-покупателей составляет относительно небольшую величину – 7%. Сумма в 3 триллиона долларов для S&P 500 внушительна, но не дает понимания о величине переплаты по отношению к приобретенным активам. Каковы доли чистых активов и гудвилла в сумме сделки? Ответить на этот вопрос важно, потому что именно гудвилл первым встречает возможное обесценение, вызванное экономическим кризисом.

Наибольшую активность в слияниях и поглощениях проявляли компании телекоммуникационной отрасли. В погоне за новыми рынками и ограниченными лицензиями на диапазоны частот телекоммуникационные гиганты готовы были игнорировать стоимость чистых активов, приобретаемых компаний. Во второй группе «лидеров» по капитализации гудвилла идут здравоохранение, включая фармацевтику, IT и сектор потребительских товаров.

Рисунок 2. Средняя величина признанного гудвилла компаний S&P500

За что переплачивают покупатели? За все то, что не могло быть признано активом на балансе, но с точки зрения покупателя имеет ценность. Примеров можно привести очень много:

- трудовые ресурсы;

- потенциальные контракты;

- возможные выгоды от синергии;

- условные активы;

- ожидаемые возобновления приобретенных прав (например, приоритетное право на продление лицензии);

- местоположение основных активов;

- ноу-хау, незавершенные исследования и разработки;

- политические и социальные бенефиты;

- экономия времени на замещение приобретаемых активов и т.д.

Интересен тот факт, что ожидание будущих выгод «сидит» в оценке ряда идентифицируемых активов, то есть чистые активы компании уже учитывают возможные будущие выгоды. Например, при оценке нематериальных активов часто используется метод дисконтированных денежных потоков. В этом случае следует признать, что покупатель за ожидания платит дважды.

Внутренний гудвилл и игнорируемый коэффициент

Перечисленные примеры гудвилла в разной степени относятся к любой компании. Каждая компания имеет свою отрицательную или положительную деловую репутацию. Второй вид гудвилла куда более интересен для анализа с точки зрения его величины. Это так называемый внутренний или «врожденный» (inherent) гудвилл. Определим его как стоимость бизнеса, превышающую справедливую стоимость чистых активов. Этот вид деловой репутации не капитализируется на балансе, не признается в качестве актива, но он определенно существует и оказывает существенное влияние на стоимость компании.

Обнаружить внутренний гудвилл и приблизительно рассчитать его величину можно с помощью коэффициентов финансового анализа, одним из которых является коэффициент Price to Book Ratio (P/B). Этот коэффициент забывают в период экономического роста, и часто называют бессмысленным. Но именно этот коэффициент лучше всех объясняет внутренний гудвилл и способен спрогнозировать глубину возможного падения стоимости компании в кризис.

Для того, чтобы вычислить внутренний гудвилл, кроме балансовой стоимости активов и пассивов необходимо знать рыночную стоимость собственного капитала компании. Если акции компании котируются на фондовой бирже, то стоимость собственного капитала приравнивают к рыночной капитализации. В этом случае внутренний гудвилл можно вычислить по формуле:

P / B = SP / BVS

где SP – стоимость акции,

BVS – балансовая стоимость чистых активов в расчете на акцию,

B – балансовая стоимость чистых активов.

Приведем пример значения показателя для некоторых отраслей.

Рисунок 3. Значение P/B для ряда отраслей (источник: Damadoran online)

Средний коэффициент P/B по всем исследованным компаниям составит 2,26. Вывод достаточно очевиден. Идентифицируемые чистые активы переоценены рынком более, чем на 220%. По ряду отраслей этот показатель колеблется в диапазоне от 5 до14 единиц. Как минимум две три капитализации представленных на бирже компаний обеспечены ожиданиями будущих выгод. Ставка дисконтирования при применении доходного подхода не снизит риск отрицательных потоков в будущем. Сколько не дисконтируй отрицательные денежные потоки, положительной стоимость бизнеса от этого не станет.

Что же происходит, если ожидания оказываются под угрозой? Например, при текущем кризисе? Все верно, начинается обвал котировок акций. Крупные компании, пережившие не один кризис, и поддерживаемые госбюджетами и аффилированными банками, переживут временное падение доходов и признание убытков от обесценения своих активов. Малому и среднему бизнесу пережить кризис намного сложнее.

Коэффициент P/B обладает рядом неоспоримых недостатков.

- Балансовая стоимость активов и обязательств часто не отражает рыночной стоимости материальных и нематериальных активов. Переоценка статей баланса, в случае если она проводится, следует стандартам бухгалтерского учета, которые в свою очередь стремятся избежать завышения стоимости активов и занижения стоимости обязательств.

- Нематериальные активы сложно оценить. Сколько может стоить патент на изобретение, если сама суть патента – в защите уникальности изобретения? В этом случае приходится ориентироваться на большое количество допущений, снижающих или даже делающих бессмысленной любую оценку.

- Рыночная стоимость акций подвержена влиянию спекулятивных операций. Что в краткосрочном периоде приводит к высоким колебаниям значений P/B.

Недостатки коэффициента P/B приводят к тому, что этот инструмент финансового анализа игнорируется на практике. Коэффициент плохо отвечает допущению о непрерывности деятельности предприятия. Но настолько ли устойчивы предприятия, чтобы уверенно прогнозировать их будущее хотя бы в течение трех ближайших лет?

Из практики

Пример 1. Компания «Альфа» поставляет химические реагенты для нефтепромысла. Выручка компании превышала три миллиарда рублей на момент, когда собственники решили ее продать. У компании есть свой небольшой завод по блендингу действующих веществ. Как и в большинстве отраслей, действующие химические вещества поставлялись западными и китайскими компаниями. В России же шло банальное разбавление, например, дешевым метанолом. Компания уверенно чувствовала себя на рынке, и, наняв консультанта из большой четверки, ожидала хорошего предложения о приобретении.

Прозрение пришло из структуры баланса компании. Как оказалось, продавать компании «Альфа» нечего. Три миллиарда выручки держались на отношениях собственников компании с покупателями. Бренды зарегистрированной химии покупателя не интересовали, так как покупатель обладал собственной линейкой нефтепромысловой химии.

Небольшой завод по блендингу стоил по замещению максимум сорок миллионов рублей с учетом износа оборудования. Предложенная покупателем структура сделки предусматривала выплату основной части вознаграждения через пять лет после подписания документов о купле-продаже. Основным условием предложения стало то, что собственники компании останутся в управлении бизнесом и исполнят объявленные прогнозы по выручке, прибыли и денежным потокам.

Фактически покупатель решил заплатить за трудовые ресурсы, не найдя в балансе компании с оборотом в 3 миллиарда рублей ничего интересного. Собственники компании «Альфа» от предложения отказались.

Пример 2. Компания «Бетта» оказывала услуги по предоставлению сотовой связи и с трудом отвечала принципу непрерывности деятельности. Представленная в единственном регионе РФ, компания арендовала большую часть основных средств и была убыточной на протяжении последний трех лет. Тем не менее, компания «Бетта» была продана с коэффициентом 35 к валюте баланса.

На балансе компании «Бетта» числилась лицензия на предоставление услуг мобильной радиосвязи. Исключительность лицензии состояла в закрепленной за ней радиочастоте. Проблема дефицита радиочастот для гражданских нужд в то время была особенно острой. Отчуждать лицензию было невозможно. Стоимость получения лицензии относительно ничтожна, но острый дефицит радиочастот становился труднопреодолимым барьером. Крупные компании скупали региональных операторов с необходимой им лицензией для того, чтобы расширить сферу своего присутствия в короткие сроки. Таким образом, убыточные компании с величиной чистых активов близкой к нулю, приобретались с капитализацией больших сумм гудвилла.

Резюме

Резюмирую статью несколькими тезисами

- Гудвилл – это прежде всего плата за ожидания будущих выгод.

- Обществу следует осторожнее относится к приобретению будущих денежных потоков – к приобретению того, чего еще не существует.

- Продавая бизнес в кризисной ситуации, вы, прежде всего, продаете свой баланс. Убедитесь, что вы юридически корректно обеспечили капитализацию активов на балансе компании. Ответьте себе на вопрос, что же вы в действительности продаете. От ответа на этот вопрос зависит цена сделки.

Чтобы оставить комментарий пожалуйста Авторизуйтесь