Система налогообложения для ИП в 2022 году

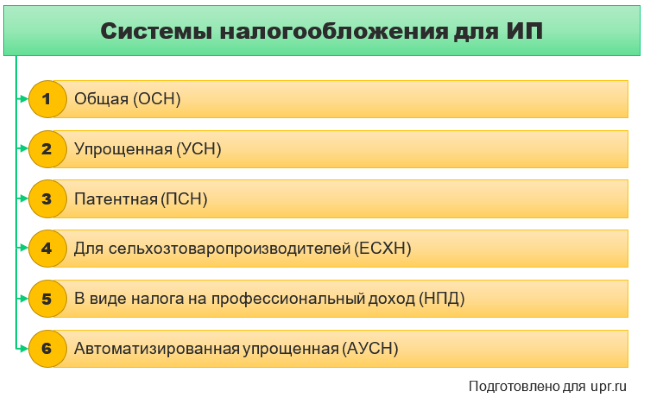

В случае с ИП все так же, как и с организациями. Есть общая система налогообложения, а есть специальные налоговые режимы.

Первая применяется по умолчанию и вообще всеми. Вторые нужно выбирать самим, уведомлять об этом налоговиков, а еще соблюдать специальные критерии.

При первой платится куча налогов и сдается такая же куча деклараций и отчетов. При вторых часть обязательных платежей заменяется одним налогом, а отчетность становится проще и сдается реже.

На схеме показали все возможные варианты. Частности и нюансы для каждого режима рассмотрим далее.

Если интересуетесь налогами для юрлиц, тогда посмотрите нашу статью «Какую систему налогообложения выбрать организации».

Общая система налогообложения для ИП

Как уже отметили, на ОСН переходить не нужно. Эта система применяется автоматически, если предприниматель не выбирает другую. Платить придется все «классические» налоги за себя и своих работников, а также страховые взносы – и тоже как свои, так и за нанятый персонал. В таблице показали, о каких платежах идет речь.

Таблица 1. Какие налоги и взносы платит ИП на ОСН

|

Что платить |

Кто платит |

Какой отчет составляется |

|

НДФЛ за себя |

Все ИП со своих доходов |

Декларация по форме 3-НДФЛ |

|

НДС |

Все ИП, кроме тех, что получили освобождение от уплаты по п. 1 ст. 145 НК РФ |

Декларация по НДС |

|

Страховые взносы за себя |

Все ИП в фиксированной сумме. В 2022 году это: · 34 445 руб. + 1% с доходов, которые превысили 300 тыс. руб. за год – в Пенсионный фонд; · 8 766 руб. – в Фонд обязательного медицинского страхования |

– |

|

Если есть наемные работники |

||

|

НДФЛ с зарплаты наемных работников |

ИП как налоговый агент за нанятых сотрудников. Важно: это налог не ИП, а работников. ИП лишь рассчитывает его и перечисляет в бюджет |

Расчет 6-НДФЛ |

|

Страховые взносы за наемных работников |

ИП-работодатель с выплат наемным работникам, которые облагаются взносами. Важно: это расходы самого ИП. В 2022 году они зависят от суммы зарплаты, начисленной сотрудникам: · 22% – в Пенсионный фонд; · 5,1% – в Фонд обязательного медицинского страхования; · 2,9% – в Фонд социального страхования |

Расчет по страховым взносам |

|

Взносы от несчастных случаев на производстве и профессиональных заболеваний за наемных работников |

Аналогичны страховым взносам. Ставка зависит от того, насколько опасна деятельность ИП. Чем выше риск, тем больше процент отчислений. Его минимальная величина – 0,2% |

Расчет 4-ФСС |

|

Если есть особые операции или объекты налогообложения |

||

|

Налог на имущество физлиц |

ИП – владелец недвижимости, которая облагается налогом по ст. 401 НК РФ |

– |

|

Земельный налог |

ИП, который владеет земельными участками на праве собственности, постоянного пользования или пожизненного наследуемого владения |

– |

|

Транспортный налог |

ИП-владелец транспортного средства |

– |

|

Акцизы |

Предприниматель, осуществляющий операции с подакцизными товарами из ст. 181 НК РФ |

Налоговые декларации по акцизам на: · табачные изделия; · спирт, алкогольную и спиртосодержащую продукцию, виноград; · нефтепродукты, нефтяное сырье; · автомобили и мотоциклы |

|

Водный налог |

Предприниматель, который по лицензии пользуется водными объектами согласно п. 1 ст. 333.9 НК РФ |

Декларация по водному налогу |

|

Сборы за пользование объектами животного мира и водных биологических ресурсов |

ИП, имеющий разрешение на добычу (вылов) животных |

Сведения, предусмотренные ст. 333.7 НК РФ |

|

Налог на добычу полезных ископаемых |

ИП, который пользуется недрами и добывает полезные ископаемые |

Декларация по налогу на добычу полезных ископаемых |

|

Торговый сбор |

Предприниматели, которые ведут торговую деятельность в Москве с учетом исключений из ст. 411–413 НК РФ, ст. 1 Закона г. Москвы от 17.12.2014 г. № 62 |

– |

Сложностей с применением ОСН хватает. Это, к примеру:

- большее количество налогов, а значит, проблем с их подсчетом и составлением деклараций;

- повышенная налоговая нагрузка по сравнению со спецрежимами.

Однако есть и преимущества:

- свобода в выборе новых видов деятельности, приобретении основных средств, найме сотрудников, которой нет у тех же «упрощенщиков»;

- сотрудничество с покупателями на ОСН. Они, скорее всего, предпочтут вас другому ИП на спецрежиме. Все дело в НДС с покупки, который у них получится возместить, ведь вы плательщик этого налога и выставляете счета-фактуры.

Упрощенная система налогообложения для ИП

Все про упрощенку написано в гл. 26.2 НК РФ. Она хороша тем, что сразу несколько обязательных платежей заменяются одним. ИП на упрощенке платит единый налог вместо:

- НДС;

- НДФЛ за себя;

- налога на имущество, используемое в предпринимательстве.

Все остальное будет таким же, как на общем режиме. Но, поверьте, даже это большое подспорье, если вспомнить, чего стоят расчеты и отчеты по НДС.

Кому УСН не подходит

УСН доступна не всем ИП. Вот перечень тех, кому она точно не подойдет:

- производителям подакцизных товаров за исключением подакцизного винограда, вин, в том числе игристых, виноматериалов, виноградного сусла из винограда собственного производства;

- плательщикам единого сельхозналога;

- тем, кто добывает и реализует полезные ископаемые, кроме общераспространенных;

- участникам договоров простого товарищества или доверительного управления имуществом, если они выбрали УСН с объектом «доходы».

В отношении последних заметим: смена объекта на «доходы минус расходы» решит проблему и позволит остаться на упрощенке.

И это не все ограничения. Те, кто не отыскали себя в приведенном перечне, но грезят об УСН, должны соответствовать еще трем критериям:

- среднесписочная численность наемных работников не превышает 100 человек для перехода на спецрежим и 130 – для того, чтобы остаться на нем в следующем периоде;

- доходы за год составляют не более 200 млн руб. с учетом дефлятора. Последний в 2022-м равняется 1,096. Значит, лимит превращается в 219,2 млн руб.;

- основные средства по остаточной стоимости стоят не больше 150 млн руб.

Как подать заявление о переходе на УСН

Если у ИП все сходится, тогда он вправе заявить о своем желании перейти на упрощенку. Для этого он заполняет уведомление о переходе на УСН и передает его в налоговую по месту жительства. Нужно успеть в такие сроки:

- для давно зарегистрированных ИП – до 31 декабря текущего года. Тогда упрощенка для них «наступит» с 1 января следующего года;

- для вновь зарегистрированных ИП – в течение 30 календарных дней с даты постановки на учет у налоговиков. При таком раскладе ИП признается «упрощенщиком» с момента принятия на налоговый учет.

Какие налоги платит ИП на УСН

В таблице 2 смотрите про обязательные платежи на упрощенке.

Таблица 2. Какие налоги и взносы платит ИП на УСН

|

Что платить |

Кто платит |

Какой отчет составляется |

|

Единый налог при УСН |

Все ИП |

Декларация по налогу при УСН |

|

Страховые взносы за себя |

Аналогично ОСН. Смотрите таблицу 1 |

|

|

Если есть наемные работники |

||

|

НДФЛ с зарплаты наемных работников |

Аналогично ОСН. Смотрите таблицу 1 |

|

|

Страховые взносы за наемных работников |

||

|

Взносы от несчастных случаев на производстве и профессиональных заболеваний за наемных работников |

||

|

Если есть особые операции или объекты налогообложения |

||

|

НДФЛ за себя |

ИП со следующих доходов: · с дивидендов; · с поступлений не от предпринимательской деятельности; · с прочих доходов, указанных в п. 2, 5 ст. 224 НК РФ. С прочих доходов НДФЛ заменяется на единый налог при УСН |

Декларация по форме 3-НДФЛ |

|

НДС |

ИП, когда он: · импортирует товары; · является налоговым агентом по НДС; · осуществляет операции по договорам простого товарищества, инвестиционного товарищества, доверительного управления имуществом, по концессионному соглашению на территории РФ на основании ст. 174.1 НК РФ. В остальных случаях НДС заменяется единым налогом при УСН |

Декларация по НДС |

|

Налог на имущество физлиц |

ИП-владелец недвижимости, которая облагается налогом по кадастровой стоимости и перечисляется в пп. 1, 2 п. 1 ст. 378.2 НК РФ (административно-деловые, торговые центры, офисы и т.д.). Налог с другого имущества, используемого в предпринимательской деятельности, заменяется единым налогом при УСН |

– |

|

Земельный налог |

Аналогично ОСН. Смотрите таблицу 1 |

|

|

Транспортный налог |

||

|

Акцизы |

||

|

Водный налог |

||

|

Сборы за пользование объектами животного мира и водных биологических ресурсов |

||

|

Налог на добычу полезных ископаемых |

||

|

Торговый сбор |

||

Каковы объекты налогообложения и налоговые ставки при УСН

Упрощенка отличается тем, что дает альтернативу по объекту налогообложения. ИП сам решает, каким он будет. Этим заодно определяет ставку налога и схему его расчета. Главное обобщили в таблице 3.

Таблица 3. Объекты, ставки и расчет налога при УСН для ИП

|

Критерий сравнения |

Объект налогообложения |

|

|

доходы |

доходы минус расходы |

|

|

Ставки: |

||

|

– обычная |

6% |

15% |

|

– пониженная, если есть решение региональных властей |

1–6% |

5–15% |

|

– повышенная, если ИП вышел за лимиты по доходам и численности сотрудников* |

8% |

20% |

|

Вычеты |

Есть. К примеру, ИП вправе уменьшить налог вплоть до 0 руб. на уплаченные страховые взносы за себя, если у него нет наемных работников. Или сократить налог на 50% в счет перечисленных страховых взносов за себя и за работников, когда последние есть |

Нет |

|

Формула расчета налога |

Доходы ИП × Ставка |

(Доходы ИП – Расходы ИП**) × Ставка |

|

Минимальный налог |

Нет |

Есть. Составляет 1% от доходов. Платится в том случае, когда обычный расчет налога дает меньшую сумму |

|

Примечания: * повышенные ставки действуют, когда доходы больше 164,4, но меньше 219,2 млн руб., а средняя численность сотрудников свыше 100, но не более 130 человек; ** перечень расходов, признаваемых при УСН, ограничен ст. 346.16 НК РФ |

||

Разумно задаваться вопросом: какой объект налогообложения выгоднее? Однозначного ответа нет. Все зависит от особенностей бизнеса у конкретного ИП. Самое лучше – посчитать налог для двух вариантов по плановым или фактическим цифрам доходов и расходов. Оптимальным окажется вариант с меньшей суммой обязательных платежей в бюджет.

Кроме того, есть общие рекомендации от экспертов. Они универсальны для юрлиц и ИП. Мы приводили их на схеме в уже упомянутой статье «Какую систему налогообложения выбрать организации».

Когда платить налог и сдавать декларацию

Единый налог при УСН перечисляется в бюджет четырьмя платежами. Нужно успеть перевести деньги не позднее следующих дат.

Таблица 5. Когда платить авансовые платежи и налог при УСН

|

Период, за который уплачивается налог |

Крайняя дата платежа |

|

|

Первый квартал |

Авансовые платежи |

25 апреля |

|

Полугодие |

25 июля |

|

|

Девять месяцев |

25 октября |

|

|

Год |

30 апреля следующего года |

|

Декларация сдается только один раз в год – не позднее 30 апреля года, который следует за тем, за который отчитываются.

Если даты уплаты или сдачи декларации оказываются выходными днями, тогда идет их подвижка на ближайший рабочий день.

Патентная система налогообложения для ИП

Про ПСН говорится в гл. 26.5 НК РФ.

Эта система уникальна тем, что действует только для ИП. Организации ее не применяют. В чем-то она похожа на существовавший ранее единый налог на вмененный доход. Сходство в следующем:

- ПСН применяется к ограниченному перечню видов деятельности;

- налог при этой системе считается, исходя из потенциально возможного к получению дохода, а не его реальной величины;

- ПСН можно совмещать с ОСН, УСН и ЕСХН.

- ПСН – режим по выбору, а не по умолчанию, как ОСН;

- применяют не все, а только те, кто проходит по критериям;

- налог при ПСН заменяет собой полностью или частично НДФЛ за себя, НДС и налог на имущество физлиц.

И заодно упомянем две особенности спецрежима:

- патент покупается на период от одного месяца до двенадцати включительно в пределах одного календарного года;

- патент потребуется под каждый вид деятельности, который вы хотите перевести на ПСН, а еще для каждого региона, где вы ведете бизнес.

Теперь давайте про ПСН с подробностями. Начнем с того, кому система налогообложения подойдет, а кому нет.

Кому подходит ПСН

В таблице 6 смотрите условия применения для данного спецрежима.

Таблица 6. Патентная система налогообложения в 2022 году для ИП

|

Условия применения |

Пояснения |

|

ИП ведет бизнес: · на федеральной территории «Сириус»; · в регионе РФ, где введена ПСН, а деятельность ИП входит в перечень для применения патента |

– |

|

Средняя численность наемных работников у ИП за год не более 15 человек |

В подсчет численности включаются те, кто соответствуют двум условиям: · работает по трудовым и гражданско-правовым договорам; · заняты в деятельности, переведенной на ПСН. Не включаются те, кто: · заняты в деятельности на других спецрежимах; · являются самозанятыми |

|

Доходы от всей деятельности на ПСН не превышают 60 млн руб. за год |

Учитываются следующие доходы: · по всем видам деятельности, переведенным на патент, если их несколько; · полученные по деятельности, которая переведена на упрощенку, если ПСН и УСН совмещаются |

|

ИП соблюдает ограничения, если они установлены, в том числе региональными властями |

– |

|

ИП не занимается деятельностью, для которой ПСН не применяется |

К деятельности, которая не подходит для патента, относятся: · операции по договорам простого товарищества или доверительного управления имуществом; · торговля в розницу через объекты стационарной торговой сети с площадью зала более 150 кв. м; · оптовая торговля и торговля по договорам поставки; · торговля некоторыми товарами, подлежащими обязательной маркировке. Это лекарственные препараты, обувь, одежда и прочие изделия из натурального меха; · торговля товарами через интернет-сайты, в том числе по агентскому договору |

Если ваша деятельность подходит под ПСН, тогда хорошо бы «прикинуть» сумму налога. Это легко сделать с помощью сервиса от налоговиков «Расчет стоимости патента». Указываете:

- период, на который хотите купить патент;

- УФНС и муниципальное образование в привязке к местонахождению бизнеса;

- вид деятельности;

- численность наемных работников.

А дальше сервис считает все сам.

Как перейти на ПСН

Чтобы перейти на ПСН, подайте заявление в налоговую вот по такой форме. Это можно сделать также через «Личный кабинет налогоплательщика индивидуального предпринимателя».

Патент придет к вам в электронном виде. Бумажный вариант не требуется. Но если вам он очень нужен, то налоговики не вправе отказать в выдаче.

Какие налоги платить на ПСН

Здесь полная аналогия с упрощенкой лишь с той разницей, что единый налог при УСН заменяется на налог при ПСН. Все остальное будет таким же, как в таблице 2. Повторять не станем, а лучше расскажем вот о чем:

- как посчитать налог при ПСН;

- когда его заплатить и как отчитаться.

Как посчитать стоимость патента и какие налоговые вычеты возможны

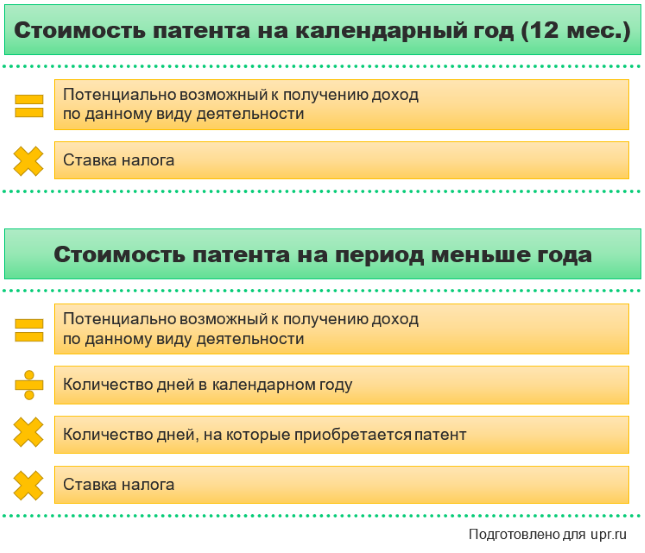

Выше показали, как расчет стоимости патента за минуту делается на сайте ФНС. Но, согласитесь, хорошо бы понимать, в чем там суть.

Сервис применяет одну из двух формул:

Потенциальный доход определяется региональными властями по каждому виду деятельности. При этом учитываются:

- территория действия патента;

- численность сотрудников;

- площадь помещения;

- количество транспортных средств.

Базовая ставка налога равна 6%. Однако руководство субъекта РФ вправе ее снизить для некоторых ИП. К примеру, для тех, кто впервые зарегистрирован и оказывает бытовые услуги населению (п. 2, 3 ст. 346.50 НК РФ).

Кроме того, стоит знать, что по налогу возможны налоговые вычеты. Они аналогичны тому, что есть при УСН для объекта «доходы». ИП вправе уменьшить начисленный налог на следующие суммы:

- уплаченные страховые взносы и взносы от несчастных случаев на производстве и профессиональных заболеваний за себя и за работников;

- выплаченные сотрудникам за счет ИП больничные за первые три дня болезни;

- взносы по договорам добровольного личного страхования работников на случай их болезни за первые три дня, которые оплачивает ИП.

Правда, тут есть два важных момента:

- если у ИП нет нанятого персонала, тогда в уменьшение налога зачитывается вся сумма страховых взносов, уплаченных за себя;

- если нанятый персонал есть, тогда налог понизится максимум на 50%, но не более общей величины сумм, которые могут быть приняты к вычету.

Когда платить налог и как отчитываться при ПСН

Патент хорош тем, что платить за него сразу не требуется. Более того, иногда оплата разбивается на две части. Вот как это происходит.

|

На какой срок покупается патент |

Как и когда за него платить |

|

До 6 месяцев |

Одной суммой в любое время в течение срока действия патента |

|

На 6–12 месяцев |

Двумя платежами: · 1/3 – в течение 90 календарных дней с даты действия патента; · 2/3 – в оставшийся период действия патента |

И еще из хорошего: декларация по налогу на ПСН не составляется.

Кроме этих очевидных плюсов – отсрочка с оплатой и ненужность декларации, есть и другие. Давайте узнаем какие.

Какие плюсы и минусы у работы на патенте

Среди дополнительных преимуществ ПСН отметим следующие:

- патент покупается на любое количество месяцев календарного года;

- низкая налоговая нагрузка, причем если фактический доход окажется выше потенциально возможного, то доплачивать в бюджет не придется;

- ПСН применяется для многих видов деятельности.

А это из недостатков:

- есть ограничения по доходам и количеству работников;

- если бизнес окажется убыточным, налог все равно придется платить;

- нужно вести учет доходов, а при совмещении с ОСН, УСН или ЕСХН еще и организовать раздельный учет.

Напоследок немного статистики, которую мы отыскали на сайте ФНС и которая показалась нам любопытной.

По состоянию на 1 января 2022 г. в России было выдано 2 060 046 патентов. Тройка лидеров по видам деятельности среди них распределилась так:

- 827 267 (40,2%) – розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы;

- 321 242 (15,6%) – оказание автотранспортных услуг по перевозке грузов автомобильным транспортом;

- 222 226 (10,8%) – розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети.

Единый сельхозналог для ИП

Правовая основа для ЕСХН – это гл. 26.1 НК РФ.

Спецрежим работает для сельхозтоваропроизводителей и тех, кто держит рыбное хозяйство. Собственно, на это намекает название налога. Вот какие критерии действуют для тех, кто собрался перейти на уплату ЕСХН.

Кто может перейти на ЕСХН и применять этот спецрежим

Перейти на ЕСХН можно двум группам ИП:

- с долей продажи сельхозпродукции собственного производства, а также услуг растениеводства и животноводства не менее 70% в общем доходе;

- с долей продажи рыбного улова или продукции из него не менее 70% в общем доходе и средней численностью сотрудников не более 300 человек за два последних года.

Чтобы не только перейти, но и остаться на спецрежиме, ИП придется соответствовать любому из трех условий:

- производить сельхозпродукцию, первично и вторично перерабатывать ее и продавать;

- оказывать сельхозпроизводителям услуги по растениеводству и животноводству;

- заниматься рыбным хозяйством с численностью работников не выше 300 человек и с собственными или зафрахтованными судами.

Важный момент: в каждом случае доход от такой деятельности должен составлять не менее 70% от общего дохода ИП.

Есть ИП, для которых ЕСХН под запретом. Это производители подакцизных товаров, кроме таких: подакцизный виноград, вина, игристые вина, виноматериалы, виноградное сусло, произведенные из винограда собственного производства.

Как перейти на ЕСХН

Это спецрежим по выбору. Значит, чтобы начать его применять, надо отправить налоговикам уведомление о переходе на систему налогообложения для сельскохозяйственных товаропроизводителей.

По срокам подачи все так же, как для УСН:

- для тех, кто давно зарегистрирован как ИП – до конца текущего года, чтобы платить ЕСХН со следующего года;

- для вновь зарегистрированных предпринимателей – в течение 30 дней с даты постановки на учет в местной налоговой. В таком случае ИП становится плательщиком ЕСХН с начала своей деятельности.

Какие налоги платить на ЕСХН

Единый сельхозналог заменяет собой два налога:

- НДФЛ с предпринимательских доходов;

- налог на имущество физлиц с недвижимости, которая используется в сельскохозяйственной деятельности.

НДС платить придется. Однако по нему есть существенные послабления в виде освобождения от обязанностей налогоплательщика. Про них написано в абз. 2 п. 1 ст. 145 НК РФ. А именно: НДС можно избежать, если годовой доход от деятельности, переведенной на ЕСХН, не превысит 60 млн руб.

Освобождение от НДС не касается двух ситуаций, когда ИП:

- импортирует товары;

- выступает налоговым агентом.

В этих случаях предприниматель обязан рассчитать и перечислить НДС в бюджет.

По остальным налогам и страховым взносам все совпадает с упрощенкой. Чтобы не повторяться, просто сделаем отсылку к таблице 2.

Как посчитать ЕСХН, в какие сроки заплатить и как отчитаться

Единый сельхозналог рассчитывается по формуле:

ЕСХН = (Доходы – Расходы) × Ставка налога

Про то, какие доходы и расходы учитываются при подсчете, написано в ст. 346.5 НК РФ. А ставка обычно равна 6%. Однако региональные власти могут ее уменьшить.

ЕСХН платится дважды в год. Крайние сроки уплаты такие:

- до 25 июля текущего года – авансовый платеж за полугодие;

- до 31 марта следующего года – налог за год.

Декларация по ЕСХН сдается раз в год до 31 марта следующего года.

Как и в случае с УСН, если названные даты приходятся на выходные, то крайний срок сдвигается на ближайший рабочий день.

Налог на профессиональный доход для ИП

Еще один спецрежим наряду с ПСН, который могут применять ИП, но не организации. Причем он относится к экспериментальным со сроком действия до 31.12.2028 г. Введен Федеральным законом от 27.11.2018 г. № 422-ФЗ.

Пожалуй, самое главное его преимущество в том, что не нужно платить страховые взносы за себя. При других спецрежимах, кроме АУСН, эти платежи обязательны и даже тогда, когда предприниматель не ведет деятельность, а его регистрация, по сути, номинальна.

Напомним, что страховые платежи ИП за себя в 2022-м составляют 43 211 руб. за год. При нулевых поступлениях от бизнеса это немалая сумма. НПД помогает с этим. Он платится лишь тогда, когда доход получен и только с его суммы. Никаких дополнительных трат в бюджет или внебюджетные фонды не будет.

Кому подходит НПД

НПД – налог для одиночек с небольшими оборотами. Это подсказывает список тех, для кого он под запретом. НПД не могут применять те, кто:

- нанял работников и заключил с ними трудовые договоры;

- получил более 2,4 млн руб. дохода за год;

- производит подакцизные товары и товары с обязательной маркировкой;

- перепродает товары и имущественные права, кроме имущества, которое использовалось для личных, домашних или подобных нужд;

- добывает и/или реализует полезные ископаемые;

- занимается бизнесом в интересах третьих лиц по договорам поручения, комиссии, агентским;

- доставляет товары и принимает/передает платежи за них в интересах третьих лиц. Не касается ситуаций, когда ИП при расчетах с покупателями применяет контрольно-кассовую технику, зарегистрированную продавцом товаров;

- применяет другие налоговые спецрежимы или работает с применением общей системы налогообложения. Если перейти на НПД все же хочется, тогда в течение месяца после перехода, нужно уведомить налоговиков о прекращении деятельности на других налоговых режимах.

Как перейти на НПД

Чтобы перейти на НПД, нужно пройти регистрацию в качестве самозанятого в кабинете налогоплательщика «Мой налог» . Это занимает всего несколько минут.

А вот еще три варианта для регистрации:

- мобильное приложение «Мой налог»;

- портал «Госуслуги» (вкладки Прочее → Налоги, финансы → Регистрация в качестве самозанятого);

- банк, к примеру, Сбер или Тинькофф.

Какие налоги платить на НПД

«Самозанятый» налог освобождает ИП от:

- предпринимательского НДФЛ;

- страховых взносов за себя;

- НДС, кроме операций по импорту и тех, где ИП является налоговым агентом.

Кроме того, не будет НДФЛ и страховых взносов за работников, так как их попросту нельзя нанимать при таком налоговом режиме. Все остальное в части налогов опять совпадает с УСН. И снова делаем отсылку к таблице 2.

Как посчитать НПД, когда заплатить и как отчитаться

Налог рассчитывается как произведение дохода и налоговой ставки. Базовые значения ставок таковы:

- 4% – для продаж в пользу физлиц;

- 6% – для продаж юрлицам.

Причем всем самозанятым предоставляется единоразовый налоговый вычет на сумму 10 тыс. руб. До момента, пока он не исчерпался, ставки уменьшатся на 1 и 2% соответственно и составят:

- 3% – для продаж в пользу физлиц;

- 4% – для продаж юрлицам.

НПД платится ежемесячно до 25-го числа следующего месяца. А отчетность по нему не составляется. Этим он похож на ПСН.

Автоматизированная «упрощенка» для ИП

АУСН – еще один эксперимент наряду с НПД. Причем совсем «свежий». Действует с 1 июля 2022 г. по 31 декабря 2027 г. Введен Федеральным законом от 25.02.2022 г. № 17-ФЗ для четырех субъектов РФ:

- Москва;

- Московская область;

- Калужская область;

- Республика Татарстан.

Это, по сути, та же упрощенка, но с некоторыми изменениями. Вот шесть основных отличий:

- налог считают сами налоговики по данным налогоплательщика, ККТ и уполномоченных банков;

- налоговые ставки выше, чем при УСН;

- ограничения на применение жестче по сравнению с УСН;

- налог платится каждый месяц;

- налоговая декларация не требуется;

- страховые взносы за работников и за самого ИП отсутствуют.

Разберемся с тем, кто вправе перейти на автоматизированную упрощенку.

Кто может перейти на АУСН

Пока это только ИП из четырех субъектов РФ, где действует спецрежим. Но не все. Есть виды деятельности, для которых АУСН невозможна в принципе. А еще есть критерии для прочих ИП, которые надо соблюсти. Собрали все это в таблицу.

Таблица 7. Кто вправе применять АУСН

|

Основание для проверки на возможность применения |

Расшифровка |

|

Виды деятельности |

Любые, кроме следующих: · производство подакцизных товаров, кроме подакцизного винограда, вина, игристого вина, виноматериалов, виноградного сусла, произведенных из винограда собственного производства; · добыча и реализация полезных ископаемых, кроме общераспространенных; · деятельность на основе договоров поручения, комиссии либо агентских; · деятельность на основе договоров простого товарищества, инвестиционного товарищества, доверительного управления имуществом или концессионного соглашения на территории РФ; · сделки с ценными бумагами и/или производными финансовыми инструментами; · оказание финансовых услуг |

|

Средняя численность работников за налоговый период |

Не более пяти человек |

|

Работники, не являющиеся налоговыми резидентами РФ |

Отсутствуют |

|

Выплаты работникам, которые облагаются НДФЛ по ставкам из п. 2–3.1, 5 и 6 ст. 224 НК РФ |

Отсутствуют |

|

Выплаты работникам, в натуральной, наличной форме или материальная выгода в их пользу со стороны ИП-работодателя |

Отсутствуют |

|

Привлечение работников для осуществления работ из списков, утвержденных Правительством РФ в соответствии с ч. 1 ст. 30 и ст. 31 Закона о страховых пенсиях |

Отсутствует |

|

Годовой доход, который учитывается при подсчете налоговой базы |

Не более 60 млн руб. |

|

Иные налоговые спецрежимы |

Не применяются |

|

Расчетные счета, корпоративные электронные средства платежа для переводов электронных денежных средств |

Открыты в уполномоченной кредитной организации |

|

Особый порядок уплаты налогов, сборов, страховых взносов, пеней, штрафов, процентов |

Не применяется |

Как перейти на АУСН

Чтобы начать работать на автоматизированной упрощенке, надо уведомить налоговую. Есть два варианта, как это сделать:

- через личный кабинет налогоплательщика;

- через уполномоченную кредитную организацию.

По сути, в 2022-м применение АУСН возможно лишь для вновь зарегистрированных ИП, если в течение 30 дней с даты постановки на налоговый учет они выберут этот режим.

Уже действующие ИП вправе заявиться на него хоть сейчас – главное успеть до 31.12.2022 г. Однако его применение начнется лишь с 01.01.2023 г.

Какие налоги платить на АУСН

По сути, обязательные платежи такие же, как при стандартной упрощенке. Разница лишь в страховых взносах. Как отмечали выше, они не начисляются. Остаются лишь взносы на травматизм да и те в фиксированной сумме. В таблице показали конкретику.

Таблица 8. Какие налоги и взносы платит ИП на АУСН

|

Что платить |

Кто платит |

Какой отчет составляется |

|

|

Единый налог при АУСН |

Все ИП |

– |

|

|

Если есть наемные работники |

|||

|

НДФЛ с зарплаты наемных работников |

ИП как налоговый агент за нанятых сотрудников |

– |

|

|

Взносы от несчастных случаев на производстве и профессиональных заболеваний за наемных работников |

2 040 руб. в год с учетом последующей индексации |

– |

|

|

Если есть особые операции или объекты налогообложения |

|||

|

НДФЛ за себя |

ИП со следующих доходов: · с дивидендов; · с поступлений не от предпринимательской деятельности; · с прочих доходов, указанных в п. 2, 5 ст. 224 НК РФ. С прочих доходов НДФЛ заменяется на единый налог при АУСН |

Декларация по форме 3-НДФЛ |

|

|

НДС |

ИП, когда он: · импортирует товары; · является налоговым агентом по НДС. В остальных случаях НДС заменяется единым налогом при АУСН |

Декларация по НДС |

|

|

Налог на имущество физлиц |

ИП-владелец недвижимости, которая облагается налогом по кадастровой стоимости и перечисляется в пп. 1, 2 п. 1 ст. 378.2 НК РФ (административно-деловые, торговые центры, офисы и т.д.). Налог с другого имущества, используемого в предпринимательской деятельности, заменяется единым налогом при АУСН |

– |

|

|

Земельный налог |

Аналогично ОСН. Смотрите таблицу 1 |

||

|

Транспортный налог |

|||

|

Акцизы |

|||

|

Водный налог |

|||

|

Сборы за пользование объектами животного мира и водных биологических ресурсов |

|||

|

Налог на добычу полезных ископаемых |

|||

|

Торговый сбор |

|||

|

|

|

|

|

Как рассчитывается и когда уплачивается налог при АУСН

Его считают сами налоговики. Для этого им нужна информация о доходах, а иногда и о расходах ИП. Они получают ее из трех источников:

- данные ККТ;

- информация из личного кабинета налогоплательщика;

- сведения от уполномоченного банка, где у ИП открыт счет.

Величина налога к уплате зависит от того, какой объект налогообложения выбрал ИП. Здесь в основном аналогия с обычной упрощенкой, но есть отличия, к примеру, по ставкам.

Таблица 9. Объекты, ставки и расчет налога при АУСН для ИП

|

Критерий сравнения |

Объект налогообложения |

|

|

доходы |

доходы минус расходы |

|

|

Налоговая ставка |

8% |

20% |

|

Вычеты |

Есть. Это торговый сбор |

Нет |

|

Формула расчета налога |

Доходы ИП × Ставка |

(Доходы ИП – Расходы ИП*) × Ставка |

|

Минимальный налог |

Нет |

Есть. Составляет 3% от доходов. Платится в том случае, когда обычный расчет налога дает меньшую сумму |

|

Примечание: * перечень расходов, признаваемых при АУСН, приводится в ст. 6 Закона от 25.02.2022 г. № 17-ФЗ |

||

Еще одно отличие от УСН в том, что платить налог нужно ежемесячно, а не раз в квартал. Крайняя дата погашения долга – это 25-е число месяца, следующего за месяцем получения доходов и расходов.

Этот налоговый режим, пожалуй, самый оптимальный из всех действующих для ИП, если принимать во внимание отсутствие страховых взносов, расчетов по ним, по НДФЛ, а еще налоговой декларации по АУСН. Скорее всего, даже с учетом чуть более высоких ставок, чем при УСН, для ИП с наемными работниками он окажется выгоднее и проще.

Калькулятор системы налогообложения ИП

Напоследок поделимся ссылкой на налоговый калькулятор. Он поможет прикинуть, какая система налогообложения является лучшей для вашего бизнеса.

Очень простое и понятное приложение есть на этот случай на сайте ФНС. Вводите свои цифры и получайте сравнение по трем режимам:

- ОСН;

- УСН;

- ПСН.

Итак, для ИП существуют общая система налогообложения и еще пять специальных налоговых режимов. Нельзя однозначно утверждать, что какой-то из них самый лучший. Все зависит от того, чем вы занимаетесь, в каком регионе ведете бизнес и есть ли у вас наемный персонал. В статье рассказали, какие платежи в принципе ждет от вас государство при каждой из шести налоговых систем. Выбирайте ту, что больше других подходит к вашей ситуации.

Чтобы оставить комментарий пожалуйста Авторизуйтесь