Регистрация ККТ в налоговой: пошаговая инструкция и образец заявления

Регистрация и последующая перерегистрация ККТ – это обязательные моменты для правильного использования кассовой техники. Если их упустить, тогда от налоговиков «прилетит» предупреждение или штраф.

Перед началом процедуры регистрации проверьте три момента.

Первый. Соответствуют ли ваш кассовый аппарат и его фискальный накопитель требованиям ст. 4, 4.1 Федерального закона «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» от 22.05.2003 г. № 54-ФЗ (далее – Закон № 54-ФЗ).

Второй. Оформили ли вы как организация или ИП договор с оператором фискальных данных. Это компания, которая принимает, обрабатывает и передает в налоговую информацию, полученную от ККТ. Таких предприятий несколько. Их список публикует ФНС на своем сайте.

Третий. Есть ли у вас усиленная квалифицированная электронная подпись. Она потребуется для регистрации ККТ через личные кабинеты налогоплательщика или оператора фискальных данных. Однако это не обязательный момент. Если такой подписи нет, всегда остается вариант личного прихода к налоговикам с заявлением о регистрации.

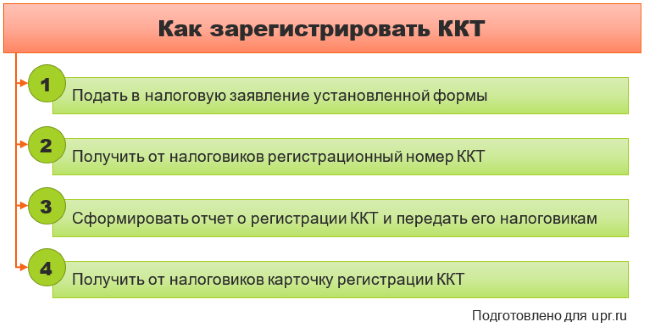

Регистрация ККТ укладывается в четыре шага. Показали их на схеме.

Рисунок 1. Пошаговая инструкция регистрации ККТ

Подробнее остановимся на каждом этапе.

Шаг 1. Подаем заявление на регистрацию ККТ

Заявление о регистрации ККТ подается в налоговую. Вот три варианта, как это можно сделать:

- через личный кабинет налогоплательщика на сайте ФНС;

- через оператора фискальных данных;

- через личное посещение ИФНС или отправку документа по почте.

Первые два способа – это удаленный формат взаимодействия с налоговиками. При их использовании заполняются поля формы, которая откроется в личном кабинете, и ставится электронная подпись.

Для третьего варианта нужен бланк из Приложения № 1 к Приказу ФНС России от 08.09.2021 г. № ЕД-7-20/799@. Про то, как его заполнить, написано в Приложении № 5 к тому же приказу. Предлагаем скачать у нас образец и заодно пустой бланк документа:

Таблица 1. Что учесть при заполнении заявления на регистрацию ККТ

|

Вопрос |

Ответ |

|

У нас несколько ККТ. Сколько заявлений составить? |

По одному на каждый кассовый аппарат |

|

Можно ли заполнить документ вручную или только на компьютере? |

Можно как вручную, так и на компьютере. Вот особенности для каждого из этих вариантов: · для рукописного – сведения вписывайте в графы слева направо заглавными печатными буквами, пустые графы прочеркивайте; · для машинописного – используйте шрифт Courier New с размером 16–18, не печатайте документ на двух сторонах листа |

|

Допускаются ли исправления корректирующим средством? |

Нет |

|

Все ли графы нужно заполнять? |

Нет. Бланк заявлений для регистрации и перерегистрации ККТ единый. Поэтому часть граф останется пустой, к примеру, строка «Код причины перерегистрации» и весь раздел 4. Есть и другие графы, которые не заполняются: · ОГРН/ОГРНИП в верхней части каждого листа – здесь ничего не пишут иностранные организации; · строка 150 – остается пустой, если ККТ не применяется для формирования бланков строгой отчетности и их печати на бумаге; · раздел 3 – ничего не содержит у тех, кто использует ККТ без передачи фискальных данных в налоговые органы в электронной форме. Исключением является строка 170 «ИНН оператора фискальных данных», в которой нужно проставить нули; · строки, которые заполняются сотрудником налоговой. Это (1) сведения о регистрации ККТ в налоговом органе, (2) количество страниц заявления и прилагаемых к нему документов, (3) дата представления и регистрации заявления |

Бумажный вариант заявления о регистрации ККТ передается в налоговую одним из трех способов:

- руководителем лично;

- представителем по доверенности;

- отправкой по почте с описью вложения и, возможно, с уведомлением о вручении.

Шаг 2. Получаем регистрационный номер ККТ

Этот номер выдается налоговиками в ответ на поданное заявление. Срок выдачи – в день получения заявления о регистрации или на следующий рабочий день.

О номере вы узнаете тем же способом, каким подавали запрос, а именно:

- увидите в кабинете ККТ, если отправляли заявление через личные кабинеты налогоплательщика или оператора фискальных данных;

- получите на бумаге в налоговом органе, если сами относили заявление в ИФНС;

- заберете в письме на почте, если пользовались ее услугами для передачи заявления.

Выходит, на этом этапе действия организации или ИП сводятся лишь к тому, чтобы узнать присвоенный номер.

Шаг 3. Формируем отчет о регистрации ККТ

После того, как получили регистрационный номер, сформируйте отчет о регистрации ККТ и отправьте его в налоговую. Сделайте это в день получения номера или на следующий рабочий день.

Отчет формируется кассовой техникой. Для этого в фискальный накопитель записываются такие данные:

- регистрационный номер ККТ;

- полное наименование организации или фамилия, имя, отчество ИП, использующих кассовую технику;

- данные о ККТ, фискальном накопителе и другие сведения.

Прочие нюансы создания отчета приводятся в инструкции производителя кассы.

Отправка отчета возможна тремя способами:

- через кабинет ККТ;

- с помощью оператора фискальных данных;

- личным походом в налоговую с бумажной распечаткой отчета.

Шаг 4. Получаем карточку регистрации ККТ

Четвертый этап, как и второй, для вас сводится лишь к получению документа от ИФНС. Налоговики сформируют карточку регистрации ККТ и отправят ее вам в течение десяти рабочих дней со дня подачи заявления.

В личный кабинет ККТ или через оператора фискальных данных вам придет электронный документ. Если нужна бумажная распечатка карточки, тогда попросите о ней и налоговики ее сделают. Для этого напишите заявление в произвольной форме о том, что вам нужен экземпляр на бумаге и отнесите инспекторам лично или отправьте по почте. В течение пяти рабочих дней все будет готово.

На этом процесс регистрации ККТ завершается. Остается только подключить аппарат к сервису оператора фискальных данных, чтобы началась передача данных с кассы в налоговую.

При всей простоте процесса регистрации иногда возникают вопросы про то, в какой налоговой зарегистрировать аппарат или как правильно указать название точки продаж. Ответим на некоторые.

Где регистрировать ККТ

Вопрос. Наша компания зарегистрирована в одном городе, а ККТ планируем применять в обособленном подразделении другого города. В какой налоговой регистрировать аппарат?

Ответ. В любом территориальном налоговом органе. Про это написано в п. 1 ст. 4.2 Закона № 54-ФЗ. Также там говорится о возможности подачи заявления онлайн через личный кабинет.

Какой адрес применения указать при регистрации ККТ

Вопрос. Я индивидуальный предприниматель. Открыл интернет-магазин, через который продаю товары. Часть из них доставляется курьером. Какой адрес будет точкой продаж?

Ответ. Это будет адрес вашей регистрации в качестве ИП, то есть место жительства.

Перерегистрация ККТ: инструкция, причины, заявление

ККТ перерегистрируется, если меняются данные в карточке регистрации. Вот что это может быть.

Таблица 2. Причины перерегистрации ККТ и их код

|

Что может измениться в карточке регистрации ККТ |

Какой код соответствует ситуации |

|

Адрес и/или место установки (применения) ККТ |

1 |

|

Оператор фискальных данных |

2 |

|

Сведения о применении ККТ в составе автоматического устройства для расчетов |

3 |

|

Фискальный накопитель |

4 |

|

ККТ переходит в режим передачи фискальных данных налоговикам через оператора фискальных данных |

5 |

|

ККТ переходит в режим, не предусматривающий обязательную передачу фискальных данных налоговикам через оператора фискальных данных |

6 |

|

Название организации |

7 |

|

Иные причины |

8 |

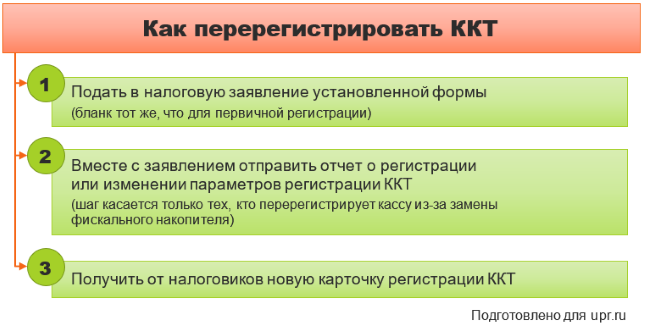

План действий при перерегистрации кассовой техники схож с первичной регистрацией. Общее в том, что все начинается с подачи заявления в налоговую, а завершается получением карточки регистрации ККТ. Кроме того, используется тот же бланк заявления. Показали на схеме этапы процесса.

Рисунок 2. Перерегистрация ККТ: инструкция

Выходит, если компания или ИП не меняют фискальный накопитель, то при перерегистрации ККТ уложатся в два шага. Если меняют, то в три. Рассмотрим каждый этап по отдельности.

Шаг 1. Подаем заявление на перерегистрацию ККТ

Как уже отмечали, форма заявления на перерегистрацию ККТ та же, что и для ее регистрации. Способ подачи аналогичный тому, что описали выше.

Отличие сводится лишь к иному заполнению некоторых граф. К примеру, таких:

- вид документа – ставится цифра 2, а не 1;

- код причины перерегистрации – под номером кода причины указывается 1, в остальных ячейках – 2.

Другие особенности заполнения смотрите в подготовленном нами образце, который можно скачать:

Заявление о перерегистрации ККТ: образец.

И еще момент: заявление подается не позднее следующего рабочего дня после того, как поменялись сведения в карточке регистрации ККТ.

Шаг 2. Формируем и отправляем отчет при замене фискального накопителя

Этот этап лишь для тех, кто меняет фискальный накопитель кассы. Логично, что он начнется с непосредственной замены такой «запчасти». И только потом будет подано заявление и сформируется отчет для налоговиков.

Процесс включает свои четыре этапа и они такие.

Первый. Проконтролируйте, что вся требуемая информация с ККТ передана оператору фискальных данных. Делается это так:

- формируете на ККТ отчет о закрытии смены;

- смо́трите, чтобы поле с количеством непереданных фискальных документов было пустым.

Второй. Сформируйте на ККТ отчет о закрытии фискального накопителя.

Этот этап пропускается только по одной причине – из-за поломки накопителя вследствие заводского брака. Считать фискальные данные в такой ситуации не выйдет, поэтому отчет о закрытии не формируется.

Причем в п. 8 ст. 4.2 Закона № 54-ФЗ отмечается: в случае поломки завод-изготовитель бракованного изделия должен документально подтвердить такой факт. А в п. 8.1 той же статьи описывается процесс взаимодействия с этим заводом. Нужно сделать следующее:

- отправить изготовителю сломанный фискальный накопитель на экспертизу;

- подать в налоговую заявление о перерегистрации ККТ или снятии ее с регистрационного учета в течение пяти рабочих дней с даты поломки;

- получить экспертное заключение от изготовителя. Последний обязан составить и отправить его в течение 30 календарных дней со дня поступления бракованного накопителя. Причем заключение отправляется как пользователю, так и налоговикам через кабинет ККТ;

- передать сведения из сломанного накопителя налоговикам, если изготовитель подтвердит, что фискальные данные все-таки считываются. На это отводится 60 календарных дней с даты подачи заявления о перерегистрации ККТ или снятии ее с учета.

Третий. Установите новый фискальный накопитель.

Четвертый. Сформируйте с помощью кассы отчет о регистрации или об изменении параметров регистрации ККТ в связи с заменой накопителя. Именно этот отчет отправляйте в налоговую вместе с заявлением. Сделайте это в день замены или на следующий рабочий день, но не позднее.

Шаг 3. Получаем новую карточку регистрации ККТ

Новая карточка придет от налоговиков в течение десяти рабочих дней со дня подачи заявления. Причем придет точно так же, как при первичной регистрации, про которую мы написали выше.

А теперь дадим ответы на некоторые частые вопросы по теме перерегистрации.

Меняем организационно-правовую форму или адрес компании: нужна ли перерегистрация ККТ

Вопрос. В нашей компании меняется организационно-правовая форма или юридический адрес. Нужно ли перерегистрировать ККТ?

Ответ. Если эти сведения приводятся в карточке регистрации ККТ, тогда перерегистрация нужна. В противном случае – нет.

Полное название организации, включающее ее организационно-правовую форму, есть в карточке. Значит, при смене формы собственности перерегистрируйте свою ККТ.

А вот юридического адреса в карточке нет. Выходит, перерегистрация не понадобится. Но здесь есть нюанс. В карточке все-таки приводятся два адреса:

- установки (применения) ККТ;

- установки (применения) автоматического устройства для расчетов.

Если смена юридического адреса приведет к перемене любого из указанных двух адресов, тогда проводите перерегистрацию.

Нужно ли перерегистрировать ККТ при смене режима налогообложения

Вопрос. Я – ИП на патенте. Планирую не продлять патент, а перейти на упрощенку. Должен ли я перерегистрировать ККТ в таком случае?

Ответ. В карточке регистрации ККТ нет сведений о применяемом режиме налогообложения. Поэтому стандартная процедура перерегистрации с подачей заявлений в ИФНС не потребуется.

Однако нужно поменять настройки самой кассы, ведь налоговый режим «пробивается» в чеках. После того, как выберите систему налогообложения, с которой теперь работаете, касса сама сформирует специальный отчет и передаст его в налоговую. Этого будет достаточно.

Важный нюанс: меняйте настройки аппарата непосредственно перед началом продаж по новой системе налогообложения.

Снятие ККТ с учета в налоговой: порядок, заявление, сроки

По инициативе ИП или компании кассовая техника снимается с учета в двух случаях:

- передача другому пользователю;

- хищение или потеря.

А вот еще три причины, по которым налоговики самолично снимут регистрацию аппарата без чьего-либо участия:

- в ЕГРЮЛ вносится запись о прекращении деятельности компании;

- касса не соответствует требованиям законодательства;

- истек срок действия ключа фискального накопителя.

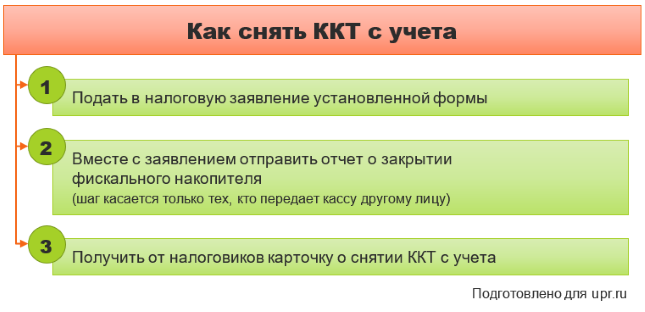

Снятие ККТ с учета начинается с заявления в ИФНС, а его финалом станет карточка от налоговиков. В общем, все как при регистрации с перерегистрацией, но со своими нюансами. О них расскажем дальше, а пока смотрите этапы процесса на схеме.

Рисунок 3. Порядок снятия ККТ с учета

Разберемся с каждым этапом по отдельности.

Шаг 1. Подаем заявление о снятии ККТ с учета

Для заявления о снятии ККТ с учета действуют те же правила, что для заявления о регистрации кассы. Разница лишь в том, что при «бумажном» варианте подачи применяется другой бланк. Он приводится в Приложении № 2 к Приказу ФНС России от 08.09.2021 г. № ЕД-7-20/799@. Про порядок его заполнения написано в Приложении № 6 к названному приказу.

Вот основные моменты, которые важно знать:

- запрос на снятие кассы с учета подавайте в налоговую онлайн через личные кабинеты налогоплательщика или оператора фискальных данных, а еще можно лично или по почте;

- заявление отправляйте налоговикам не позднее следующего рабочего дня после передачи ККТ другому лицу или утраты аппарата из-за хищения или потери;

- на каждую снимаемую с учета ККТ составляйте свое заявление;

- при онлайн-подаче используйте усиленную электронную цифровую подпись;

- для бумажного варианта с заполнением на компьютере применяйте шрифт CourierNew с размером 16–18. Не используйте корректирующие средства и двустороннюю печать.

Предлагаем скачать образец заполнения и пустой бланк документа:

Шаг 2. Формируем и отправляем отчет при передаче кассы другому лицу

Этот этап не для всех. Касается лишь тех, кто передает кассовую технику другому лицу. Он не требуется для ситуаций пропажи или потери аппарата.

Итак, при передаче ККТ сформируйте отчет о закрытии фискального накопителя. О том, как это делается технически, расскажет инструкция от производителя кассы.

Сформированный отчет можно распечатать или сохранить как электронный файл. Вместе с заявлением о снятии ККТ с учета этот документ передается в ИФНС.

Если касса использовалась в режиме без передачи данных в налоговую, тогда вместо формирования отчета считываются все фискальные данные. Именно они отправятся налоговикам наряду с заявлением.

Шаг 3. Получаем карточку о снятии ККТ с учета

Кассовая техника снимается с учета в течение десяти рабочих дней с момента подачи заявления в налоговую. Факт снятия подтверждается карточкой о снятии ККТ с учета.

Она выдается так же, как и карточка регистрации, а именно приходит в личный кабинет налогоплательщика или личный кабинет оператора фискальных данных.

Отметим, что описанный порядок пригодится для ситуации, когда организация или ИП прекратили использовать кассовый аппарат, но не передают его кому-либо. Закон № 54-ФЗ не обязывает снимать такую технику с учета, однако и не запрещает это сделать.

Про снятие ККТ с учета тоже есть неочевидный момент и связанный с ним вопросов. Ответим на него.

ККТ сняли с учета по ошибке: что делать

Вопрос. Работник подал в налоговую заявление о снятии ККТ с учета в связи с потерей. Позже кассу удалось найти, но налоговики уже сняли ее с учета. Можно ли заново зарегистрировать этот аппарат?

Ответ. Да, это возможно. Основание: письмо ФНС от 21.04.2020 г. № АБ-4-20/6692@.

ФНС может исключить ККТ из статуса «потеряна». Для этого организация или ИП, снявшие ее с учета, должны предоставить налоговикам хотя бы что-то одно из следующего списка:

- все фискальные данные, сформированные ККТ, в том числе отчет о закрытии фискального накопителя;

- документы, подтверждающие потерю ККТ и ее возврат от правоохранительных или иных органов власти.

Вместе с тем известны случаи, когда инспекторы отказывались заново регистрировать снятую с учета кассу. При этом они ссылались на то, что в Законе № 54-ФЗ не предусматривается такая возможность.

Аренда ККТ, в том числе онлайн и для разовой сделки

Аренда ККТ кажется хорошим выходом, когда, к примеру, у ИП сезонный бизнес или организация разово продала что-то физическому лицу.

Аренда кассовой техники не противоречит законодательству. Более того, есть готовые пакетные решения на подключение от известных компаний, например, от МТС или Сбербанка.

Понятно, что если вы обратитесь к таким организациям, то «колдовать» над составлением договора аренды не придется. Но что если вы решите арендовать кассу, образно говоря, у соседа по прилавку? На что обратить внимание при заключении договора? Вот какие советы дают юристы:

Первый. Укажите в договоре данные, которые позволят однозначно идентифицировать арендуемую ККТ. Например, можно написать так:

«Арендодатель обязуется предоставить Арендатору за плату во временное владение и пользование контрольно-кассовую технику:

- модель – Эвотор 10;

- заводской номер – 599603110681».

Второй. Пропишите в договоре следующие моменты:

- срок аренды;

- размер и порядок внесения арендной платы;

- обязанности сторон и ответственность за их нарушение;

- порядок изменения, расторжения договора.

Третий. Урегулируйте вопрос о том, кто будет проводить техобслуживание кассы. По ГК РФ это возлагается на арендатора. Однако в договоре можно написать, что техническим обслуживанием будет заниматься арендодатель. Вот пример такой формулировки:

«Ремонт и техническое обслуживание ККТ осуществляются арендодателем».

Тот, кто обозначен в договоре как ответственный за ремонт и обслуживание аппарата, должен заключить договор с сервисным центром.

Предлагаем скачать у нас вариант договора аренды ККТ.

И еще момент, который стоит знать: взятый в аренду один лишь аппарат не решит вопрос полностью. К нему придется докупить:

- фискальный накопитель;

- кассовую программу;

- программу учета товарной номенклатуры и цен на нее.

А еще нужно заключить договор с оператором фискальных данных.

Помните об этих моментах, когда подбираете пакетные решения для аренды ККТ. Иногда цена оказывается привлекательной лишь потому, что в нее не включены какие-то обязательные составляющие для нормальной работы аппарата.

А теперь перейдем к вопросу про разовую продажу физическому лицу и применение ККТ в этом случае.

Продаем автомобиль сотруднику: как быть с ККТ

Вопрос. Компания продает автомобиль своему работнику. Он заплатит перечислением денег на расчетный счет. Кассового аппарата у компании нет, так как все расчеты идут лишь с организациями в безналичной форме. Насколько разумно арендовать ККТ, чтобы провести разовую оплату от физлица?

Ответ. Вначале отметим, что компания при таком раскладе действительно должна использовать ККТ. Закон № 54-ФЗ не делает исключения для тех, кто разово попадает под необходимость применить кассу.

Очевидно, что приобретать аппарат ради пробивки одного чека не имеет смысла. Выход видится в двух вариантах.

Первый – аренда ККТ.

Но стоит помнить, что к аппарату придется докупить фискальный накопитель. Это связано с тем, что после его активации одним лицом никто другой не может его использовать. На момент написания статьи цены на накопители начинаются от 10 тыс. руб.

Второй – посредник, через которого пройдет оплата и который выпишет чек.

Чтобы применить этот способ, найдите организацию или ИП, у которых есть ККТ и готовность вам помочь. Дальше заключайте посреднический договор, в соответствии с которым посредник в том числе будет обязан получить от покупателя-физлица деньги и передать их вашей компании.

В таком случае именно он применит кассовую технику в момент получения денег за автомобиль. А при переводе их с его расчетного счета на счет вашего предприятия чек уже не понадобится. Про это написано в письме ФНС России от 27.06.2019 г. № ЕД-4-20/12565@.

Регистрация, перерегистрация, снятие с учета и аренда ККТ не являются чем-то сложным. Организация или ИП могут сами заняться этими вопросами и сэкономить на помощи консультантов, берущих деньги за такие операции. Конечно, без знания нюансов здесь не обойтись. Именно поэтому мы подготовили этот материал и снабдили его образцами требуемых документов.

Чтобы оставить комментарий пожалуйста Авторизуйтесь