Правила кассовых операций: четыре главных требования

Про порядок ведения кассовых операций написано в двух нормативных документах. Это указания Банка России:

- от 09.12.2019 г. № 5348-У «О правилах наличных расчетов»;

- от 11.03.2014 г. № 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» (далее – Указания № 3210-У).

Если обобщить основное из них, то получатся четыре правила:

- Расчеты наличкой между организациями и ИП ограничены лимитом в 100 тыс. руб. по одному договору.

- Наличная выручка расходуется только на определенные цели

- Прием и выдача наличных денег оформляются кассовыми ордерами и фиксируются в кассовой книге.

- Остаток денег в кассе не должен быть больше лимита, рассчитанного предприятием и зависящего от объемов наличной выручки или наличных трат.

Когда эти требования не соблюдаются, наступает административная ответственность. Если в течение двух месяцев со дня нарушения, организацию или ИП поймают на несоблюдении кассовых правил, то оштрафуют на:

- 4–5 тыс. руб. – для должностных лиц и ИП;

- 40–50 тыс. руб. – для организаций.

В некоторых случаях штрафы заменяются предупреждением. Так будет для некоммерческих организаций или субъектов малого и среднего предпринимательства, если они впервые нарушили требования для кассовых операций. При этом должны соблюдаться три условия:

- нет материального ущерба;

- нет угрозы возникновения природных или техногенных чрезвычайных ситуаций;

- нет вреда или угрозы жизни и здоровью людей, животным и растительности, окружающей среде, памятникам истории и культуры, безопасности России.

Чтобы работать с кассой правильно и избежать штрафов, давайте подробнее остановимся на каждом из четырех правил.

Также предлагаем познакомиться с нашими публикациями про кассовую технику:

- Применение ККТ: кто обязан использовать контрольно-кассовую технику и что будет, если этого не делать;

- Регистрация и перерегистрация ККТ: пошаговая инструкция.

Правило 1. Лимит расчетов наличными

Лимит расчетов наличными по одному договору составляет 100 тыс. руб. Он применяется к операциям между:

- организациями;

- организациями и ИП;

- ИП.

Заметьте: ИП должны рассчитываться по своим предпринимательским операциям, а не по бытовым и прочим житейским моментам. К примеру, если ИП покупает у застройщика квартиру себе в собственность, то 100-тысячный лимит не действует. А если это покупка той же квартиры, но под офис, то платить наличкой больше сотни тысяч рублей уже нельзя. Все, что свыше этой суммы, проводится по безналу.

Лимит касается вообще всех платежей по одному договору, в том числе тех, которые проводятся после окончания срока его действия. Например, последний арендный платеж по уже завершенному договору аренды тоже включается в предельную сумму. Кроме того, расчеты через представителя компании – подотчетное лицо – тоже ограничиваются этим лимитом.

Составление кучи дополнительных соглашений к одному договору или нескольких однотипных договоров с одним и тем же партнером и предметом сделки – это не выход. Преодолеть 100-тысячный предел таким способом не выйдет. Налоговики расценят это, как поиск неоправданных лазеек и все равно накажут.

Правило 2. Цели расходования наличной выручки

Если наличка поступила в кассу с расчетного счета, тогда компания или ИП вправе тратить ее так, как посчитают нужным. Если же деньги пришли в кассу как выручка от покупателей, тогда израсходовать их можно только на определенные цели. Вот на такие:

- зарплата и социальные выплаты работникам. Полный перечень таких выплат есть в п. 83–86, 88 приказа Росстата от 24.11.2021 г. № 832;

- оплата работ, услуг, товаров за исключением ценных бумаг;

- выдача подотчетных сумм сотрудникам;

- возврат покупателям за оплаченные наличкой, но возвращенные товары или невыполненные работы и неоказанные услуги;

- личные нужды ИП, не связанные с его предпринимательской деятельностью;

- страховые возмещения по договорам страхования в пользу физических лиц, которые ранее платили взносы наличными;

- выдача денег при осуществлении банковским платежным агентом (субагентом) операций на основе ст. 14 Федерального закона «О национальной платежной системе».

Для микрофинансовых организаций, ломбардов и кредитных потребительских кооперативов, в том числе сельскохозяйственных, есть свои особенности. Кроме наличной выручки, они вправе тратить другую наличку, которую получили в кассу как:

- заем;

- возврат основной суммы долга, процентов, штрафов, пени по выданным займам;

- паевые взносы.

А еще для таких организаций расширен перечень трат. Обобщили их в таблице.

Таблица 1. На что еще некоторые компании могут тратить наличку из кассы

|

Вопросы |

Виды компаний |

|

|

Ломбарды и микрофинансовые организации |

Кредитные потребительские кооперативы, в том числе сельскохозяйственные |

|

|

Куда еще могут тратить наличку из кассы |

· Выдача займов; · возврат привлеченных займов; · уплата процентов, штрафов и пени по привлеченным займам |

· Выдача займов; · возврат привлеченных займов; · возврат средств по договорам передачи личных сбережений; · плата за использование денег по договорам передачи личных сбережений; · уплата процентов, штрафов и пени по привлеченным займам, по договорам передачи личных сбережений; · выплата паенакоплений (паев) |

|

Каковы дополнительные условия таких трат |

Наличные траты не должны превышать: · 50 тыс. руб. по одному договору займа; · 1 млн руб. в течение одного дня в расчете на ломбард, микрофинансовую организацию или их обособленное подразделение |

Наличные траты не должны превышать: · 100 тыс. руб. по одному договору займа, передачи личных сбережений или по каждому паенакоплению; · 2 млн руб. в течение одного дня в расчете на кооператив |

Напоследок отметим, что все написанное не касается кредитных организаций. Они могут расходовать наличку из кассы на любые цели.

Правило 3. Документы учета кассовых операций

Есть три основных документа для учета операций по кассе:

- приходный кассовый ордер (ПКО);

- расходный кассовый ордер (РКО);

- кассовая книга.

Кроме них, составляются также:

- журнал регистрации приходных и расходных кассовых документов;

- книга учета принятых и выданных кассиром денежных средств.

Но они не самые главные. К примеру, журнал автоматически формируется в программе «1С» при выписке ПКО и РКО. А книга используется лишь в тех компаниях, где есть кассиры-раздатчики. Сейчас такое – редкость.

Поэтому про журнал и книгу для кассиров-раздатчиков рассказывать не будем. Остановимся на ордерах и кассовой книге. Важно разобраться, кто и когда их выписывает-подписывает и каковы другие правила составления этих документов.

Приходный кассовый ордер (ПКО)

С помощью ПКО оформляется получение денег в кассу. Форма у документа унифицированная и менять ее нельзя. Она приводится в постановлении Госкомстата от 18.08.1998 г. № 88.

Вот важные моменты, которые нужно учесть при заполнении приходного кассового ордера.

Кто составляет. ПКО оформляется кем-то из следующих лиц:

- главбухом;

- бухгалтером или другим сотрудником, который на это уполномочен;

- руководителем, если главбуха или назначенного для этой цели бухгалтера нет.

Кто подписывает. Подпись на ПКО ставят:

- главбух или уполномоченный на это бухгалтер;

- кассир;

- руководитель в случае, если он сам ведет кассовые операции.

Сколько экземпляров ПКО формируется. Один экземпляр. При этом у ПКО есть отрывная часть – квитанция. Последняя отдается вносителю денег как подтверждение того, что он их на самом деле передал компании. Основная часть документа остается в организации.

Если ордер составляется в электронном виде, тогда квитанция отправляется на emailтого, кто принес наличку.

Каковы особенности заполнения. ПКО можно заполнять вручную, на компьютере или сочетать эти способы. Главное – ничего не исправлять. Если есть ошибка, значит, созданный документ аннулируется и составляется новый с правильными данными. Кроме того, ПКО допустимо формировать в электронном виде с электронными подписями.

В торговых организациях обычно создается один приходный кассовый ордер по окончании смены операционной кассы. Так можно делать, если компания или ИП используют контрольно-кассовую технику и пробивают чеки.

Для строк ПКО с неочевидным содержанием приводим подсказку про то, что там писать:

- Основание – указывается причина получения денег в кассу. Например, так: «Оплата за товар по накладной № 195 от 01.11.2022», «Торговая выручка за смену», «Вклад в уставный капитал»;

- В том числе – цифрами вписывается сумма НДС по операции или делается отметка «Без НДС»;

- Приложение – перечисляются документы, которые прикладываются к ПКО. Нередко эта графа остается пустой.

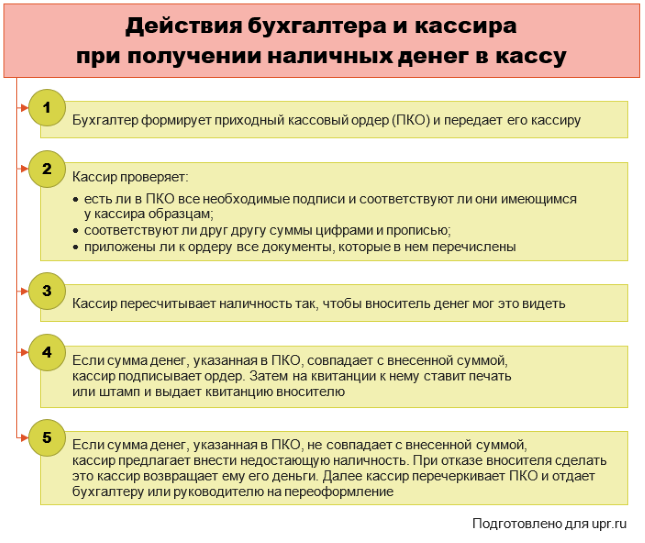

Каковы действия бухгалтера и кассира при получении наличных денег. Про такое написано в п. 5.1–5.3 Указаний № 3210-У. Вот эти этапы.

Расходный кассовый ордер (РКО)

РКО составляется, когда наличка из кассы выдается по любому основанию. В том числе при ее передаче инкассаторам для зачисления на расчетный счет.

Как и у ПКО, форма РКО унифицированная и что-то изменять в ней нельзя. Она приводится в постановлении Госкомстата России от 18.08.1998 г. № 88.

Перечислим основные моменты, которые помогут правильно сформировать этот документ.

Кто составляет. Здесь полная аналогия с ПКО. Составители все те же, а именно кто-нибудь из перечня:

- главбух;

- бухгалтер или другой назначенный на это сотрудник;

- руководитель, если бухгалтера в штат

е нет и на аутсорсинг учет кассовых операций не передали.

Кто подписывает. Выдача денег по РКО удостоверяется подписями:

- главбуха или бухгалтера, уполномоченного для таких целей;

- кассира;

- руководителя;

- получателя денег.

Причем в этом документе руководитель подписывается не вместо кого-то, а за себя и в обязательном порядке. Это важное отличие РКО от ПКО. Приходник директор может и в глаза не увидеть. А вот с расходником такое не пройдет. И это понятно: контроль за денежными тратами должен быть серьезнее, чем за поступлениями.

Сколько экземпляров РКО формируется. РКО выписывается в одном экземпляре. Никаких отрывных частей нет, зато часто есть прикладываемые документы-основания. Например:

- заявление сотрудника – при выдаче подотчетных сумм;

- квитанция к объявлению на взнос наличными – при внесении налички на расчетный счет;

- платежная ведомость – при выдаче зарплаты работникам из кассы.

Каковы особенности заполнения. С точки зрения технических моментов создания ордера все аналогично ПКО. Можно заполнить документ руками. Можно на компьютере. Можно одновременно и так, и эдак. Но нельзя ничего исправлять.

Еще допускается электронный формат с электронными подписями. Однако тут есть нюанс: если у получателя денег нет электронной подписи, то документ придется распечатать, чтобы он в нем расписался обычным образом.

Причем во избежание ненужных ошибок и переделок документа можно сразу впечатать сумму в графу «Получил». Ранее требовалось, чтобы получатель сам записал эти данные. Сейчас такое не обязательно, если судить по п. 6.2 Указаний № 3210-У.

Если в компании применяется ККТ, то расходник можно выписать один в конце рабочего дня и сразу на все операции выдачи налички из кассы. Основанием для формирования РКО в этом случае будут кассовые чеки.

Для некоторых строчек РКО дадим подсказки про то, что в них указывается:

- Основание – обозначается причина для выдачи денег из кассы. Вот как это бывает: «Выдача под отчет для оплаты товаров по договору № 213 от 01.11.2022», «Сдача наличных в банк», «Выдача зарплаты персоналу за ноябрь 2022 г.»;

- Приложение – записываются документы-основания для траты налички. Выше уже приводили три примера. Вот еще несколько: счет от поставщика, заявление сотрудника на материальную помощь, авансовый отчет с перерасходом выданных денег, доверенность на получение зарплаты за другого человека;

- По – указываются паспортные данные получателя.

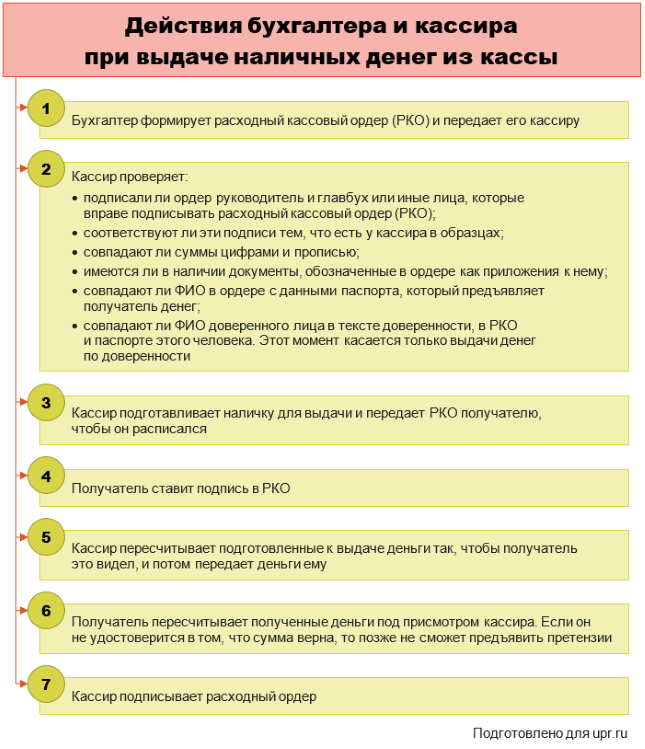

Каковы действия бухгалтера и кассира при выдаче наличных денег. Такой порядок описывается в 6.1–6.3 Указаний № 3210-У. И это семь этапов, которые привели на схеме.

Кассовая книга

Кассовая книга – это, по сути, таблица. В ней записывается денежный остаток в кассе на начало дня. Затем указываются все ПКО и РКО, выписанные в этот день, и выводится остаток налички на конец дня. С помощью этого документа легко увидеть, не превысила ли компания лимит наличных в кассе.

Формат обложки и листов кассовой книги унифицирован. Менять в них ничего нельзя. А найти их можно все в том же постановлении Госкомстата России от 18.08.98 г. № 88.

Кто ведет кассовую книгу. Книгу ведет кассир, а проверяет его записи главбух или иной уполномоченный на то бухгалтер. В организации, где бухгалтерии нет и учет ведет руководитель, он и будет формировать этот документ.

Каковы особенности заполнения кассовой книги. Их несколько, обобщили их в таблице.

Таблица 2. Как вести кассовую книгу

|

Вопрос |

Ответ |

|

В каком формате ведется |

В бумажном и электронном. При бумажном варианте записи в книгу делаются руками или с помощью компьютера. В последнем случае листы распечатываются и подписываются кассиром и проверяющим его бухгалтером. Нужно распечатать каждый лист в двух экземплярах. Один останется в кассовой книге, другой будет передан бухгалтеру вместе с кассовыми ордерами. Электронный формат предполагает особую защиту книги от искажений и потерь информации, а также наличие электронных подписей у кассира и контролирующего его бухгалтера |

|

Можно ли вносить исправления |

Да – для бумажного варианта, но с правильным оформлением исправлений в соответствии с п. 4.7 Указаний № 3210-У. Нужно указать дату исправления, фамилии, инициалы и подписи тех, кто что-то изменил. Нет – для электронного, если электронные подписи ответственных уже проставлены |

|

Что в конце рабочего дня делает кассир |

· Сверяет фактическую наличку в кассе с данными кассовых документов и с остатком, отраженным в кассовой книге; · распечатывает два листа кассовой книги за каждый день, когда были операции по кассе. Для электронного формата распечатка не нужна; · заверяет записи в кассовой книге своей подписью; · один экземпляр листа подшивает в кассовую книгу, другой вместе с кассовыми ордерами отдает бухгалтеру |

|

Что в конце рабочего дня делает бухгалтер, который проверяет кассира |

· Сверяет записи в кассовой книге с данными кассовых документов; · забирает второй экземпляр листа кассовой книги, кассовые ордера и приложенные к ним документы; · ставит подписи на листах кассовой книги |

|

Ведется ли кассовая книга в обособленном подразделении |

Да, если в таком подразделении проводятся кассовые операции. Копии листов кассовой книги из обособленного подразделения должны передаваться в головную организацию. Кассовую книгу можно не вести, если обособленное подразделение не хранит наличку и сдает ее в конце смены в кассу головной организации |

Что будет, если не составлять кассовые документы

В начале статьи мы писали о штрафах, которые ждут компанию или ее должностных лиц за нарушение порядка ведения кассовых операций. В дополнение к ним появятся другие наказания, если не составлять ПКО, РКО и кассовую книгу. Вот какими они будут.

Таблица 3. Как накажут за отсутствие кассовых документов или ошибки в них

|

В чем суть нарушения |

Как накажут |

На каком основании |

|

Отсутствие ПКО и РКО |

Оштрафуют организацию за грубое нарушение правил учета доходов, расходов и объектов налогообложения: · на 10 тыс. руб. – если нарушение нашли в одном налоговом периоде; · на 30 тыс. руб. – если нарушение нашли в нескольких налоговых периодах |

Ст. 120 НК РФ |

|

Оштрафуют организацию за отсутствие или несвоевременное оформление ПКО на 40–50 тыс. руб. |

Ст. 15.1 КоАП |

|

|

Оштрафуют должностных лиц компании: · на 4–5 тыс. руб. – за отсутствие или несвоевременное оформление ПКО; · на 2–3 тыс. руб. – за несоблюдение порядка и сроков хранения первичных документов; · на 300–500 руб. – за непредставление первичных документов, необходимых для налогового контроля |

Ч. 1 ст. 23.5, ст. 15.1, п. 5 ч. 2 ст. 28.3, ст. 15.11, ч. 1 ст. 15.6 КоАП |

|

|

Несвоевременное или неполное отражение в кассовой книге операций с наличкой |

Оштрафуют организацию на 40–50 тыс. руб. |

Ст. 15.1 КоАП |

|

Оштрафуют должностных лиц компании на 4–5 тыс. руб. |

Отметим два важных момента про все эти штрафы.

Первый. Организацию не штрафуют при соблюдении двух условий:

- к ответственности за нарушение уже привлекли должностное лицо;

- в компании приняли меры, чтобы больше не допускать ошибок, за которые наказали должностное лицо.

Должностное лицо – это, к примеру, руководитель или главбух. Заметьте, что точно не кассир. Это следует из ст. 2.4 КоАП РФ.

Второй. Если проверяющие найдут несколько нарушений с ответственностью по одной статье КоАП, тогда оштрафуют как за одну ошибку. Если отыщут несколько нарушений по разным статьям КоАП, тогда выберут одно, но самое строгое наказание.

Правило 4. Лимит наличных денег в кассе

Лимит остатка налички – это предельная сумма денег, которую можно хранить в кассе и не сдавать в банк на расчетный счет.

Компания сама считает его величину, ориентируясь на формулы из приложения к Указаниям № 3210-У. Дальше мы приведем их и заодно примеры расчета. А пока расскажем про пять особенностей этого показателя:

- лимит налички в кассе не обязателен для ИП и малых предприятий;

- величина лимита фиксируется в приказе или распоряжении руководителя компании. Ее не нужно согласовывать с обслуживающим банком или налоговиками;

- у лимита нет ограничений по сроку действия. Можно установить его, к примеру, на год, а можно бессрочно. Пересматривать допускается в любое время, когда в этом возникает необходимость;

- у обособленных подразделений, которые сдают наличку в банк, тоже должен быть лимит денег в кассе. Он рассчитывается головной организацией. Причем головная компания считает также одну общую сумму лимита исходя из своей потребности и специфики всех ее «обособленцев». Можно использовать разные формулы для себя и для подразделений;

- если в компании нет приказа или распоряжения руководителя о лимите налички в кассе, значит, он считается равным нулю. Тогда все наличные деньги на конец дня нужно сдавать в банк, кроме трех случаев. Ситуации, при которых в кассе на конец дня можно оставить сверхлимитную наличку, мы обобщили в таблице.

Таблица 4. Когда в кассе может остаться сверхлимитная наличка

|

Когда |

Какие особенности |

|

В дни выдачи: · зарплаты; · выплат, включенных в фонд заработной платы; · выплат социального характера; · стипендий |

· Продолжительность этого периода – не более пяти рабочих дней, включая день снятия налички в банке на эти выплаты; · выплаты, включенные в фонд заработной платы, приводятся в п. 83–86 приказа Росстата от 24.11.2021 г. № 832; · выплаты социального характера перечисляются в п. 88 приказа Росстата от 24.11.2021 г. № 832 |

|

В выходные дни, если в эти даты у компании проводятся операции по кассе |

Речь про выходные дни банка, из-за которых организация не может сдать сверхлимитную наличность на расчетный счет |

|

В нерабочие праздничные дни, если в эти даты у компании проводятся операции по кассе |

Перечень нерабочих праздничных дней приводится в ст. 112 ТК РФ, а еще в ежегодных решениях Правительства РФ о переносе выходных |

Теперь перейдем к методике определения показателя. Организации вправе выбрать любой из двух вариантов.

Как посчитать лимит исходя из наличных поступлений

Если компания при подсчете лимита L ориентируется на наличную выручку, тогда подойдет такая формула:

L = V ÷ P × Nc

Исходные данные здесь следующие:

|

Условное обозначение |

Суть показателя |

Пояснения |

|

V |

Наличные рублевые поступления за проданные товары, выполненные работы, оказанные услуги в расчетном периоде |

Если у компании есть обособленные подразделения, тогда в расчет принимается и их наличная выручка. Исключение: «обособленцы», которые сами сдают наличку в банк, так как по ним считается свой лимит |

|

P |

Расчетный период, за который считается наличная выручка |

Период выбирает сама компания, но с такими условиями: · продолжительность не более 92 рабочих дней; · можно взять пиковые объемы наличных поступлений; · можно учесть объемы наличной выручки за аналогичные периоды прошлых лет |

|

Nc |

Период времени между днями сдачи наличной выручки в банк |

· Определяется в рабочих днях; · не может быть больше семи рабочих дней. А если организация находится в населенном пункте, где нет банка, тогда не более 14 рабочих дней |

Понятно, что при подсчете вряд ли получится целое число. Поэтому для удобства его можно округлить по правилам математики.

Давайте применим формулу на условных примерах.

Ситуация 1. Допустим, наличная выручка в продуктовом магазине примерно одинаковая на протяжении всего года. Поэтому бухгалтер взял для определения исходных данных последний квартал, в котором как раз 92 календарных дня. Магазин работает ежедневно, для него это полностью рабочий период. Наличная выручка за этот период составила 1 млн руб. Деньги сдаются в банк по понедельникам или в каждый седьмой день.

Лимит составит:

L = 1 000 000 руб. ÷ 92 дня × 7 дней = 76 086,96 руб.

Округляем до 76 087 руб.

Ситуация 2. Наличная выручка в магазине товаров для дачи зависит от сезона. Пиковые продажи были в мае текущего года. Этот месяц бухгалтер взял за основу. Магазин работает по пятидневке, а еще в мае были праздники, поэтому вышло только 18 рабочих дней. Выручка сдается в банк каждую пятницу или раз в пять рабочих дней. За май она составила 600 тыс. руб.

Считаем лимит:

L = 600 000 руб. ÷ 18 дней × 5 дней = 166 666,67 руб.

После округления получаем 166 667 руб.

Как посчитать лимит исходя из наличных трат

Второй ориентир для вычисления лимита – это наличные траты компании. Формула будет такой:

L = R ÷ P × Nn

А исходные данные в ней следующие:

|

Условное обозначение |

Суть показателя |

Пояснения |

|

R |

Наличные рублевые траты в расчетном периоде |

Из наличных трат исключаются выплаты: · зарплаты; · включенные в фонд заработной платы и социальные; · стипендии. Если у компании есть обособленные подразделения, тогда в расчет принимаются и их наличные траты. Исключение: «обособленцы», которые сами сдают наличку в банк, так как по ним считается свой лимит |

|

P |

Расчетный период, за который считаются наличные траты |

Период выбирает сама компания, но с такими условиями: · продолжительность не более 92 рабочих дней; · можно взять пиковые объемы наличных выплат; · можно учесть объемы наличных трат за аналогичные периоды прошлых лет |

|

Nn |

Период времени между днями получения наличных денег в банке |

· Определяется в рабочих днях; · не может быть больше семи рабочих дней. А если организация находится в населенном пункте, где нет банка, тогда не более 14 рабочих дней; · не включаются дни снятия налички для выдачи зарплаты и прочих выплат работникам, стипендий |

Посчитаем значение L на условных примерах.

Ситуация 3. В компании наличка из кассы тратится на покупку канцелярских принадлежностей, а еще на командировки работникам. За последний квартал эти выплаты составили 300 тыс. руб. У компании было 66 рабочих дней в этом периоде. Деньги снимались с расчетного счета на эти цели раз в месяц. Выходит, Nn приравняем к семи, ведь больше нельзя, если только банк не отсутствует в населенном пункте.

Лимит окажется таким:

L = 300 000 руб. ÷ 66 дней × 7 дней = 31 818,18 руб.

С округлением получится так: 31 818 руб.

Ситуация 4. В организации за весь год была лишь разовая покупка за наличные на сумму 75 тыс. руб. Под это снимались деньги с расчетного счета и тоже только один раз за год. В таком случае Р будет равно одному дню, а Nn – семи.

Применяем формулу:

L = 75 000 руб. ÷ 1 дней × 7 дней = 10 714,29 руб.

Или 10 714 руб. с округлением.

В завершении статьи ответим на два расхожих вопроса.

Вопрос 1. Есть ли послабления при работе с наличкой для организаций на УСН

Нет. Организации на упрощенке работают с наличными деньгами по тем же правилам ведения кассовых операций, что и предприятия на общем режиме налогообложения.

Вопрос 2. Обязаны ли ИП соблюдать порядок кассовых операций

Да, обязаны. Однако для них есть упрощения, а именно ИП вправе:

- не составлять приходные и расходные кассовые ордера;

- не вести кассовую книгу;

- не считать лимит остатка наличных и поэтому хранить в кассе любую сумму денег;

- тратить наличную выручку на личные нужды.

Наличные деньги – это самый ликвидный актив предприятия, который очень легко похитить. А еще расчеты наличными сложно контролировать. Именно поэтому госорганы ограничивают цели наличных трат, устанавливают разные лимиты и регламентируют особый порядок документооборота в этой сфере. Про все такие правила мы рассказали в статье.

Чтобы оставить комментарий пожалуйста Авторизуйтесь