Учет затрат: два ключевых момента

В этом блоке ответим на вопросы:

- что формирует затраты предприятия? Разберемся, из чего складывается себестоимость и чего в ней никогда не будет;

- из-за каких трат бухгалтерская и налоговая прибыли не равны? Поймем, почему придется платить налог на прибыль с материальной помощи сотрудникам или со сверхнормативных представительских трат.

Что формирует затраты предприятия

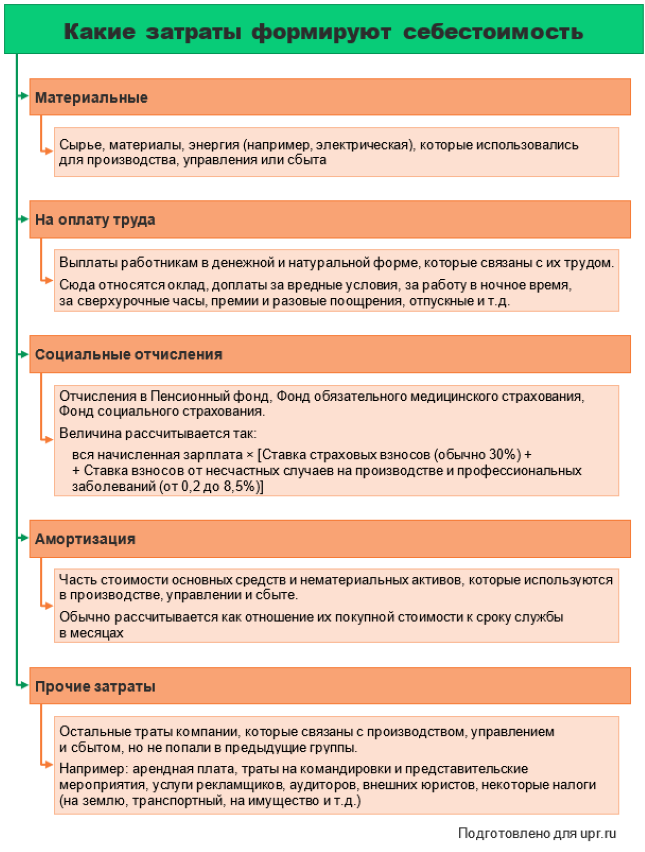

Классификаций затрат очень много. Мы писали про них в статье «Расчет себестоимости». Однако для общего понимания достаточно знать про одну – по элементам. В соответствии с нею выделяется пять групп. Это траты, формирующие себестоимость. На схеме показали, что к ним относится.

Рисунок 1. Учет затрат по элементам: классификация

Важно также понимать, чего нет на схеме. На ней нет трат, которые минуют себестоимость и сразу попадают в прочие расходы. Вот некоторые из них:

- материальная помощь работникам;

- любые социальные траты компании, например, на благотворительность;

- проценты по взятым кредитам и займам;

- остаточная стоимость выбывших основных средств и нематериальных активов;

- списанная безнадежная задолженность покупателей;

- штрафы за нарушение договорных условий.

Какая разница между попаданием чего-то в затраты или в прочие расходы? Во влиянии на прибыль. Например, чтобы зарплата рабочих и амортизация станков уменьшили финансовый результат текущего периода, произведенный продукт нужно продать. В результате сформируется доход (выручка). Связанные с его получением затраты попадут в расход. Так появится результат деятельности:

- прибыль, если доходы превысят расходы;

- убыток, когда окажется наоборот.

Получается, сотрудники организации могут «пахать» в три смены, но если нет продаж, то нет ни доходов, ни расходов. Есть только затраты. Они являются частью имущества и «сидят» в активе баланса как стоимость готового продукта. Уходят оттуда только в момент реализации.

Пример 1

ООО «Гамма» производит кухонные столы одного вида. В марте изготовили 50 штук. Себестоимость каждого вышла 10 тыс. руб. Продали 30 столов по 15 тыс. руб. за единицу.

Итоги марта:

| Показатель | Себестоимость единицы, руб. | Продажная цена за единицу, руб. | Объем производства, шт. | Объем продаж, шт. | Результат, руб. |

| Доход | ‒ | 15 000 | ‒ | 30 | 450 000 |

| Общие затраты месяца | 10 000 | ‒ | 50 | ‒ | 500 000 |

| Затраты, которые перешли в расходы (соответствуют количеству проданных столов) | 10 000 | ‒ | ‒ | 30 | 300 000 |

| Затраты, которые осели в активе как стоимость продукции на складе (соответствуют количеству непроданных столов) | 10 000 × (50 – 30) | 200 000 | |||

| Финансовый результат (прибыль) | 450 000 – 300 000 | 150 000 | |||

Если же речь, допустим, про проценты по банковским кредитам, то привязки к доходам нет. Даже когда компания ничего не продала, прочий расход в виде уплаченных процентов все равно появится. Это уменьшит прибыль или увеличит убыток.

Бухгалтер не вправе самовольно решать, что относить к затратам, а что к прочим расходам. За него уже все продумали в регламенте от Минфина. Это Положение по бухгалтерскому учету 10/99 «Расходы организации».

Однако он может отчасти влиять на финансовый результат, выбирая разные варианты учета. Затрагивали данный вопрос в статье «Управленческая учетная политика организации: как составить на примерах». Например, амортизация по основным средствам начисляется разными способами. Это влияет на затраты каждого месяца. Значит, на величину расходов и финансового результата.

Правда, и тут есть нормативные ограничения. Пока метод начисления амортизации по уже эксплуатирующимся основным средствам запрещен. Правила обновятся с 2022 г. Тогда вступит в силу Федеральный стандарт бухучета 6/2020 и появится право на изменение метода начисления в период использования объектов.

Подытог 1: включать зарплату в себестоимость, а материальную помощь в прочие расходы – это не прихоть бухгалтера. Таковы Минфиновские стандарты.

Легально влиять на затраты можно через выбор альтернативных способов начисления амортизации, оценки материалов при списании, оценки незавершенного производства, отнесения управленческих трат на расходы периода и т.п. Однако подобные бухгалтерские приемы их не уменьшат, а просто перераспределят между периодами.

Из-за каких трат бухгалтерская и налоговая прибыли не равны. Кроме бухгалтерского учета есть еще налоговый. Его правила определяются главой 25 Налогового кодекса. Различий между двумя учетами хватает. Вот два основных в отношении трат компании.

Первое. Часть затрат, которые в бухучете включаются в себестоимость, для целей налогообложения не признаются. Или, говоря обывательским языком, являются пустым местом. Их полный перечень приводится в статье 270 НК РФ. Вот некоторые:

- стоимость безвозмездно переданного имущества;

- материальная помощь сотрудникам;

- любые выплаты руководству и работникам, не предусмотренные трудовыми договорами;

- оплата путевок на лечение или отдых не в РФ, абонементов в спортивные клубы и секции;

- вознаграждения членам совета директоров.

Заметьте: в бухучете все названное окажется в прочих расходах. Последний пункт может попасть и в себестоимость, если члены совета директоров решают вопросы управления компанией. Значит, бухгалтерская прибыль уменьшится на величину подобных трат. А налоговый результат нет. Раз по НК РФ это не расходы, то с них придется платить налог на прибыль.

Пример 2

Компания по итогам месяца получила такие результаты в млн руб.:

| Выручка | 100,5 |

| Себестоимость продаж | 60 |

| Управленческие и коммерческие расходы | 20 |

| Прочие расходы, в т.ч. | 10,5 |

| ‒ материальная помощь сотрудникам | 0,5 |

| ‒ остаточная стоимость основного средства, переданного в порядке благотворительности | 1 |

Смотрите, как отличаются результаты в двух видах учета:

| Бухгалтерский | Налоговый |

| Прибыль до налогообложения: 10 | Налоговая база по налогу на прибыль: 11,5 |

| 100,5 – 60 – 20 – 10,5 | 100,5 – 60 – 20 – (10,5 – 0,5 – 1) |

Второе. Для некоторых затрат предусмотрено налоговое нормирование. То есть величина, которая не выше предельно допустимой нормы, станет расходом для целей налогообложения. Все, что сверх, опять окажется пустым местом. Причем в бухучете траты отразятся в полной сумме.

Вот несколько примеров:

- на рекламу;

- представительские;

- компенсации за использование личного транспорта в служебных целях.

Если по ним появится превышение законодательно установленного норматива, то бухгалтерская прибыль окажется меньше рассчитанной для налогообложения. Это плохо, ведь с бóльшей налоговой базы – больше налог.

Кроме того, есть множество нюансов, которые приводятся в письмах от Минфина и ФНС. Например, про то, что включается в представительские расходы. Если это стоимость буфетного обслуживания потенциальных партнеров, то она примется в уменьшение налоговой базы. А если оплата посещения сауны, то нет.

Пример 3

Менеджер компании использует в служебных целях личный автомобиль с объемом двигателя 1500 куб. см. Руководитель в приказе установил ежемесячную компенсацию для сотрудника в размере 4000 руб.

В бухучете компенсация в полной сумме включается в управленческие траты. В налоговом учете – только 1200 руб. Так написано в Постановлении Правительства РФ № 92 от 08.02.2002 г. Сумма, превышающая норматив (2800 руб.), не является расходом для целей налогообложения. С нее компания заплатит налог на прибыль.

Подытог 2: налоговая система создана для пополнения государственной казны. Поэтому она не позволит включать в затраты вообще все, что захочется. Не во власти бухгалтера менять эти правила.

Первичный учет затрат: почему бухгалтеру так нужны все эти «бумажки»?

Иногда бухгалтерия ассоциируется не только с начисленной зарплатой, но и с кучей чеков из магазинов, авиа- или железнодорожных билетов, счетов от гостиниц и т.п. Причем документы настоятельно требуют сдавать вовремя да еще и по нужной форме. Зачем такое буквоедство?

Причина не в занудстве бухгалтеров. Она лежит в нормативной плоскости. В статье 9 Закона «О бухгалтерском учете» говорится: любой факт хозяйственной жизни должен подтверждаться первичным учетным документом (ПУД). Если его нет, то операцию отразить нельзя. Даже когда нет сомнений в ее совершении.

Например, завхоз купил лампочки. Их вставили в светильники и они теперь горят. Значит, момент покупки бесспорен. Но если нет чека от магазина, приложенного к авансовому отчету завхоза, то бухгалтеру никак не принять лампочки к учету. Выходит, не списать их в затраты, а в последующем не включить в расходы.

Обижаться на бухгалтера за то, что он требует своевременную сдачу документов, причем не абы каких, а по нужной форме – сродни тому, как сердиться на начальника производства из-за его серьезного подхода к соблюдению техпроцесса.

С ПУД начинается весь учет. Налоговый, к слову, тоже. Значит, те самые «бумажки» ‒ это неотъемлемая часть информационной системы предприятия. Когда нужна ее эффективная работа, то нет смысла игнорировать просьбы бухгалтеров о своевременном документальном подтверждении операций. Это не их блажь. Это прямой интерес, в том числе и руководителя, если ему важны реальные цифры затрат, а не половинчатые из-за того, что кто-то так и не сдал авансовый отчет, не принес накладную или потерял чек.

Показали на схеме, как идут учетные информационные потоки. Заметьте: первичные документы – в самом начале. Если хотя бы одного не будет, значит, цифры об активах, затратах, расходах, прибыли окажутся искаженными.

Рисунок 2. Бухгалтерский и налоговый учет затрат: документопотоки

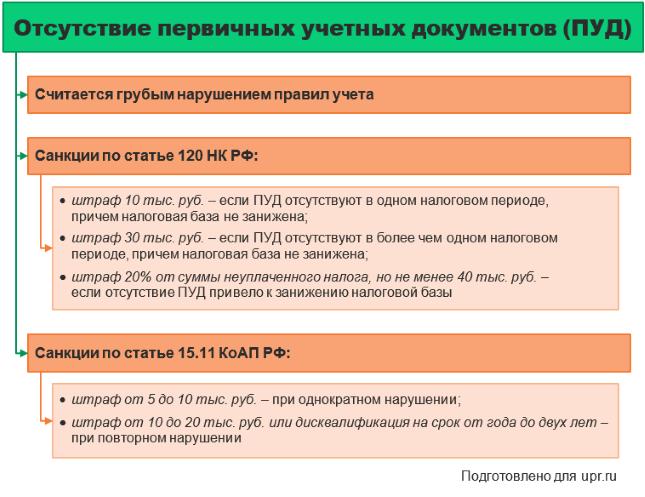

А еще, кроме искаженных цифр в отчетности, можно заполучить санкции от налоговиков. Почему? Потому что отсутствие ПУД и составляемых на их основе учетных регистров – это грубое нарушение правил учета и отчетности. Про такое написано в статьях 120 Налогового кодекса и 15.11 Кодекса об административных правонарушениях.

Вот какие санкции предусматриваются.

Рисунок 3. Отражение затрат: что будет, если нет документов

Не думайте, что штрафы и дисквалификация касаются только главбуха. По статье 120 НК РФ обычно наказывают организацию. Статья 15.11 КоАП РФ иногда применяется к директору. Так будет, если он не организовал учет должным образом. В соответствии со статьей 7 Закона «О бухучете» именно руководитель отвечает за организацию учетного процесса и хранение документов.

Подытог 3: документы для бухгалтера – все равно что исходный материал для рабочего. Это не ему надо. Это интерес самой организации. Качественный документооборот – признак эффективного управления. А еще залог достоверных сведений в учете и отчетности, в том числе по затратам.

Оперативный анализ затрат: как провести по данным из «1С»

В анонсе к статье написали: руководителю не требуется знать про дебет-кредит и бухгалтерские счета. Но что если:

- организация невелика;

- бухгалтер всего один да и тот всегда занят текущими рабочими вопросами;

- нанимать финансового аналитика нет возможности;

- понять ситуацию с затратами очень важно?

Попробуйте провести анализ сами. Для этого понадобится несколько документов из «1С» и общее представление о том, как обобщается информация в бухучете.

Давайте перейдем к двум конкретным задачам и посмотрим, как их можно решить.

Задача 1:

- определить, сколько в текущем месяце было производственных, административных и сбытовых затрат;

- из каких элементов они сложились;

- провести экспресс-диагностику ситуации.

Вот этапы решения.

Этап 1.1. Попросите бухгалтера распечатать «Анализ счета» из «1С». Это название учетного регистра, обобщающего информацию о хозяйственных операциях. Распечатка нужна за месяц, квартал, полугодие или другой период, который вы собрались анализировать. Документов должно быть четыре. По одному для каждого счета:

- 20;

- 25;

- 26;

- 44.

В итоге увидите что-то сродни такому:

| Анализ счета за март 2021 г. | |||

| Выводимые данные: БУ (данные бухгалтерского учета) | |||

| Счет | Кор. Счет | Дебет | Кредит |

| 20 | Начальное сальдо | 10 543,06 | |

| 02 | 726,33 | ||

| 10 | 189 227,01 | ||

| 25 | 143 235,57 | ||

| 43 | 436 315,47 | ||

| 60 | 23 749,22 | ||

| 69 | 25 406,31 | ||

| 70 | 84 126,87 | ||

| Оборот | 466 471,31 | 436 315,47 | |

| Конечное сальдо | 40 698,90 | ||

Этап 1.2. Чтобы узнать совокупные траты периода, посмотрите в строку «Оборот» для колонки «Дебет». В показанном примере 466 471,31 руб. – это производственные затраты. Иногда в них примешиваются управленческие. Это легко увидеть из второго столбца. Если там есть счет 26, тогда они «сидят» внутри.

В итоге вы получите такие цифры:

- оборот по дебету 20. Все затраты, кроме связанных со сбытом. Если нужны чисто производственные, тогда найдите строку со счетом 26 и исключите ее сумму из итоговой величины. Строки с 26-м может не быть, если организация списывает управленческие траты на расходы периода. Это тонкости бухгалтерской методологии;

- оборот по дебету 25. Тоже затраты на изготовление продукта, только их отдельная часть. Их особенность: они связаны с производством в целом, а не с конкретным продуктом. Например, сюда попадает амортизация оборудования и зарплата цеховых мастеров;

- ·оборот по дебету 26. Содержит информацию о тратах на управление компанией. Тут будет зарплата директората с отчислениями, расход офисных материалов, амортизация административных основных средств и т.п.;

- оборот по дебету 44. Здесь ищите данные о стоимости процессов сбыта: зарплата продавцов, маркетологов, услуги рекламщиков, амортизация зданий магазинов, торговых витрин, упаковочные материалы и т.п.

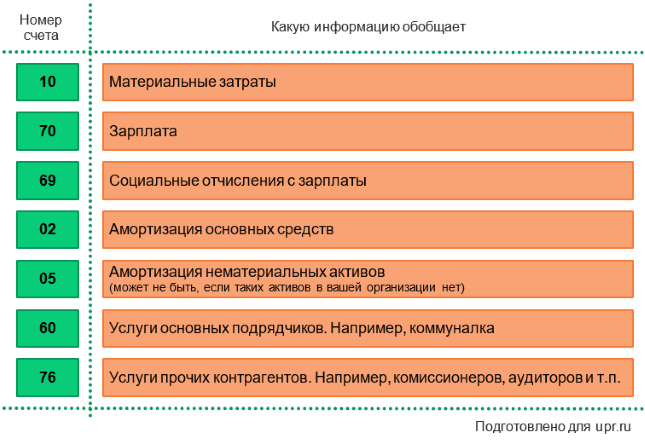

Этап 1.3. Чтобы понять структуру затрат, посмотрите в расшифровку дебетового оборота по номерам счетов. Руководствуйтесь такой подсказкой:

Рисунок 4. Структура затрат

Вот структура затрат из приведенного выше «Анализа счета». В ней мы исключили из рассмотрения оборот по счету 25, т.к. это сложносоставной элемент. Внутри него есть та же зарплата с отчислениями, материалы, амортизация. Чтобы их увидеть, смотрите в документ по 25-му.

Рисунок 5. Структура затрат

Такую группировку можно сделать по каждому виду трат компании:

- производственным;

- управленческим;

- сбытовым.

Если нужны общие цифры, тогда сложите обороты из колонки «Дебет» по одинаковым счетам. К примеру, сумма по 70-му из четырех документов «Анализ счета» покажет общую величину зарплаты, начисленной всем работникам за период.

Этап 1.4. Что еще «вытянуть» из этих цифр? Предлагаем посчитать:

- темпы роста в разрезе видов затрат;

- удельные веса для элементов.

Хотя для каждой компании все индивидуально, но вот некоторые правила, на которые стоит ориентироваться:

- темп роста управленческих затрат не должен превышать производственные. Иначе выходит, что компания расширяет траты на «начальство» в большей мере, чем на производство продукта. Это нерационально и чревато будущими убытками;

- если производство материалоемкое, то наибольшая доля в затратах принадлежит материалам. Если нет, тогда обычно на первом месте по удельному весу находится зарплата с отчислениями;

- прочие траты компании (те, что идут со счета 76) обычно самые незначительные. Если это не так, то запросите «Карточку счета 76» из 1С, чтобы увидеть их состав по отдельным хозяйственным операциям. Возможно, там есть нечто, на чем можно сэкономить или от чего отказаться.

Задача 2: найти точку безубыточности для конкретного продукта.

Ее расчет сопровождается массой условностей. Вот две из них:

- организация продала все, что произвела, поэтому затраты равны расходам;

- цена реализации в течение периода не изменялась.

Даже если у вас не так, то все равно имеет смысл рассчитать значение «мертвой» точки. Так узнаете, сколько продукта нужно производить/продавать, чтобы конкретно по нему закрыть расходы доходами и выйти в ноль.

Вот алгоритм расчета по бухгалтерским данным.

Этап 2.1. Потребуется «Анализ счета» из «1С», но с другими характеристиками:

- счета для двух документов – 20 и 43;

- период формирования – месяц;

- аналитический разрез (именуется субконто) – номенклатурные группы в целом или конкретная номенклатурная позиция.

Документ будет таким:

| Анализ счета за март 2021 г. | |||

| Выводимые данные: БУ (данные бухгалтерского учета) | |||

| Счет | Кор. Счет | Дебет | Кредит |

| Номенклатурные группы | |||

| 20 | Начальное сальдо | 10 543,06 | |

| Стол обеденный «Вишня» | Начальное сальдо | 2 347,97 | |

| 02 | 103,76 | ||

| 10 | 27 032,43 | ||

| 25 | 20 462,22 | ||

| 43 | 67 870,29 | ||

| 60 | 3 392,75 | ||

| 69 | 3 629,47 | ||

| 70 | 12 018,12 | ||

| Оборот | 66 638,76 | 67 870,29 | |

| Конечное сальдо | 1 116,44 | ||

| Стол обеденный «Клен» | Начальное сальдо | … | … |

| … | … | … | |

Этап 2.2. Выделим по нему переменные и постоянные траты на продукт. Будем полагать, что:

- переменные (напрямую зависящие от объема производства) – это те, которые приводятся по строкам счетов 02, 05, 10, 70, 69;

- постоянные (не связанные с количеством изготовленного продукта) – указываются в строках 25 и 26. Напомним, что 26-го может не быть.

В нашем примере получаем следующее:

| Переменные | 46 176,53 |

| 103,76 + 27 032,43 + 3 392,75 + 3 629,47 + 12 018,12 | |

| Постоянные | 20 462,22 |

| ‒ |

Дополнительно рассчитаем переменные затраты на единицу продукта. Для этого из «Анализа счета» по 43-му возьмите информацию о количестве произведенных изделий по данной номенклатурной позиции. Пусть в нашем примере она равняется 3 штуки. Тогда получаем:

| Переменные на единицу | 15 392,18 |

| 46 176,53 ÷ 3 |

Этап 2.3. Узнаем продажную цену. Если она менялась в течение месяца, тогда посчитайте ее как отношение выручки от продажи конкретного продукта к количеству реализации.

Пусть в примере цена равняется 29,5 тыс. руб.

Этап 2.4. Считаем точку безубыточности в натуральном выражении по формуле:

КТБ = (ПостЗ) ÷ (Ц – ПерЗед),

где КТБ – количество продукта в точке безубыточности;

ПостЗ – постоянные затраты на продукт;

Ц – цена единицы;

ПерЗед – переменные затраты на единицу.

Получаем так:

| КТБ | ≈1,45 |

| 20 462,22 ÷ (29 500,00 – 15 392,18) |

Компания уже продает 3 единицы продукта. Значит, он точно прибылен для нее. Если бы реализация была меньше рассчитанной величины, например, один стол, то была бы дилемма:

- стимулировать сбыт, чтобы объем продаж превысил «мертвую» точку;

- отказаться от номенклатурной позиции, т.к. на данный момент она приносит убытки.

Руководитель должен быть хорошим менеджером, а не выдающимся знатоком бухгалтерских проводок. Однако в учете затрат есть моменты, которые пригодятся и ему. Например, чтобы понимать структуру себестоимости продукта и видеть пути для ее оптимизации. А еще чтобы разобраться, почему с некоторых трат компания платит налог на прибыль, и предусмотрительно их избегать.

Чтобы оставить комментарий пожалуйста Авторизуйтесь