Проведение инвентаризации на складе: зачем это нужно и каковы этапы процесса

Как в компании понимают, что у них на складе есть товар «А»? Из учетной системы. Если остаток по товару ненулевой, значит, он должен где-то быть. А должен ли? Ведь данные бухучета иногда живут своей жизнью: по документам складская картина мира одна, а по факту – совсем другая.

Почему? Потому что когда в 1С вбивали данные накладных на приход, то ошиблись с артикулом и теперь один товар будто бы лишний, а другого не хватает. Потому что нечистый на руку кладовщик потихоньку сливал бензин из цистерны компании в свою канистру и однажды слил вообще все. Потому что экспедитор забыл отдать товаросопроводительные документы в бухгалтерию, там не приняли партию материалов к учету и теперь их словно вообще не существует.

Чем больше таких историй, тем сильнее будут отличаться бухгалтерские цифры от реальной ситуации.

Вернуть бухучет «на землю» помогает инвентаризация. Идем на склад, смотрим, что там лежит, пересчитываем и перевзвешиваем. Так узнаем настоящее положение дел, сравниваем его с бухгалтерскими данными, фиксируем излишки или недостачи. И заодно ловим двух зайцев:

- повышаем достоверность бухгалтерской отчетности;

- видим проблемы в системе внутреннего контроля.

К примеру, итоги «всамделишной», а не формальной инвентаризации открывают глаза руководству на масштабы прямого воровства и прочие ухищрения сотрудников.

Вот парочка ситуаций для иллюстрации того, как оно бывает.

Первая. Компания позвала аудиторов, чтобы они провели независимую инвентаризацию. В том числе требовалось подсчитать объем щебенки, которая хранилась на предприятии много лет. Аудиторы попросили бульдозериста выровнять щебеночную насыпь, чтобы было легче провести замеры и потом применить расчетную формулу для объема конуса. В процессе работы бульдозер невзначай откопал в щебенке кем-то спрятанную там бочку с топливом.

Вторая. В ходе инвентаризации аудиторы нашли излишки материалов, которые в 1С значились как списанные. Стали разбираться, кто и куда оформлял списание. Оказалось, что это сотрудники ремонтного подразделения составляли фиктивные акты на выполненные работы. Проверка от аудиторов застала их врасплох, поэтому они не успели вывезти складские излишки и сбыть их налево, как это делали раньше.

Мы привели эти реальные истории затем, чтобы показать, формальная инвентаризация – зло. Никем не контролируемые работники могут начать воровать, на складе разведется бардак и потери бизнеса будут исчисляться миллионами.

Раз все так серьезно, давайте разбираться, как правильно и эффективно инвентаризировать склад. Расскажем про пять этапов процесса:

- Определяем, нужно ли проводить инвентаризацию.

- Назначаем комиссию и готовим инвентаризационную опись.

- Считаем активы на складе и записываем их количество.

- Находим излишки, недостачи и фиксируем их в специальных ведомостях.

- Составляем документы так, чтобы уйти от налоговых претензий.

Смотрите, какие еще статьи есть на нашем сайте по связанным темам:

Этап 1. Когда проводится инвентаризация

Сначала вспомним, когда инвентаризируются активы компании. Тут все зависит от вида инвентаризации – обязательной или добровольной.

Обязательная проводится тогда, когда велит буква закона. Сама эта «буква» прописана в таких документах:

- Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, п. 26–28;

- Методические указания по инвентаризации имущества и финансовых обязательств.

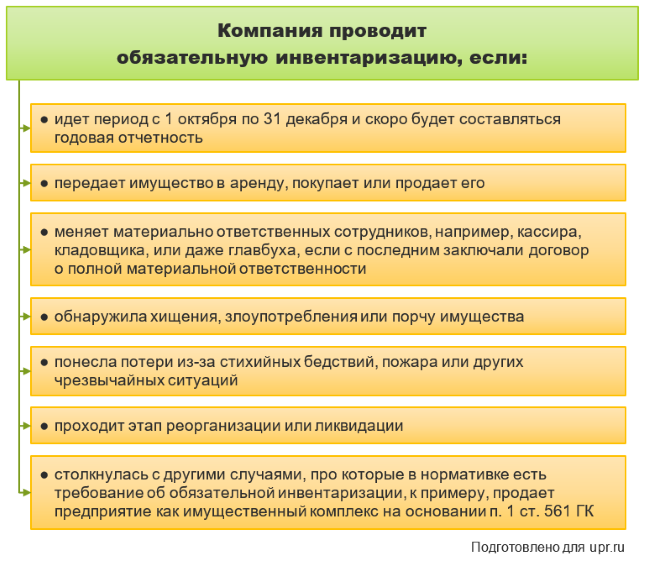

И это такие ситуации (см. рисунок).

Рисунок. Когда надо проводить обязательную инвентаризацию

Добровольная инвентаризация проводится в прочих случаях. Она нужна для дополнительного контроля за активами, для профилактики воровства и учетных ошибок.

Допустим, руководитель решает, что хорошо бы проверять кассу в последний рабочий день каждого месяца, а товары со стоимостью свыше 100 тыс. руб. – раз в квартал. Его решение записывается в учетную политику, положение по инвентаризации или еще в какой-то внутренний приказ. Так и определяются даты пересчета активов в добровольном порядке.

Важные нюансы этапа:

- ИП могут не проводить инвентаризацию до 1 апреля 2025-го. С этой даты вступит в силу ФСБУ 28/2023 и для предпринимателей процесс станет обязательным;

- 31 декабря – не единственная дата для инвентаризации склада перед составлением годовой отчетности, как думают некоторые. Вы можете пересчитать запасы в любой день IV квартала, главное – не раньше 1 октября;

- инвентаризацию склада перед составлением годовой отчетности можно не проводить, если запасы уже проверялись в IV квартале по другому основанию, например, из-за увольнения кладовщика;

- если компания не провела годовую инвентаризацию, налоговики решат, что ее отчетность недостоверна и накажут за такое. Саму организацию оштрафуют на 10 тыс. руб., а директора или главбуха – на 5–10 тыс. руб. А если инспекторы поймают на такой ошибке второй раз, то для компании штраф утроится, а для директора с главбухом удвоится. Последних еще могут дисквалифицировать на срок от года до двух лет (п. 1, 2 ст. 120 НК РФ, ч. 1, 2 ст. 15.11 КоАП).

Этап 2. Кто входит в состав комиссии и какие документы оформить перед инвентаризацией

До начала инвентаризации не забудьте о трех вещах:

- определите, кто будет участником пересчета, когда и что именно эти сотрудники будут инвентаризировать. Все это зафиксируйте в приказе руководителя;

- проверьте, есть ли договоры о материальной ответственности с работниками, которые отвечают за сохранность активов. Договоры пригодятся, если найдете недостачу из-за халатности материально ответственного лица (МОЛ) и «повесите» ущерб на него;

- оформите бланки инвентаризационных описей, куда будете вписывать фактическое количество запасов. Бланки без труда распечатываются из 1С или другой учетной программы.

А теперь давайте подробнее про эти моменты.

Про состав комиссии

В инвентаризационную комиссию входят:

- кто-то из управленцев, например, главный инженер или энергетик;

- кто-то из бухгалтерии, например, бухгалтер по материалам;

- еще кто-то из сотрудников желательно по профилю, который связан с инвентаризируемыми активами.

В идеале позвать бы еще внутреннего аудитора, если он есть в штате. А еще идеальнее, если этот аудитор окажется внешним – от сторонней компании. Результаты инвентаризации с его участием для налоговиков и судов будут иметь больший вес в силу его независимости.

Не включайте в комиссию материально ответственного. Иначе получится, что он будет проверять сам себя.

А еще позаботьтесь о резервном составе на тот случай, если кто-то из членов комиссии заболеет. Это важно, ведь отсутствие даже одного из них сделает результаты пересчета недействительными.

Резервный состав пропишите в том же приказе, что и основной. И если кто-то взаправду захворает во время инвентаризации, срочно замените его «резервистом» и про это издайте отдельный приказ об изменении состава комиссии.

Да, бумаг много, но лучше «заморочиться» с ними. Иначе может получиться что-то такое:

- неполная комиссия обнаружила недостачу. Руководство решило списать эти потери за счет МОЛ, а он оспорил в суде законность инвентаризации и взыскать с него ничего не вышло;

- неполная комиссия нашла недостачу и в пределах нормы естественной убыли списала ее на расходы. Налоговики пришли с проверкой, сняли эти расходы из налоговой базы и досчитали налог на прибыль. Сделали так, потому что по их мнению факт недостачи не доказан, ведь инвентаризационный порядок был нарушен.

Приказ, в котором вы зафиксируете комиссию, составляйте в произвольной форме или на унифицированном бланке ИНВ-22.

И пóмните: если в компании трудится лишь один директор, тогда инвентаризационную комиссию не создать. Это так, потому что в ней должно быть минимум два человека – председатель и еще кто-то.

Про участие материально ответственного лица

Материально ответственный обязан присутствовать при инвентаризации. Это логично, ведь проверяются активы, за которые он отвечает.

До начала инвентаризации МОЛ:

- приводит в порядок учетные документы по приходу и расходу ценностей и сдает их в бухгалтерию. Это нужно, чтобы их провели и вывели правильные остатки по запасам на бухгалтерских счетах;

- пишет расписку о том, что все документы сдал, выбывшие активы списал, а поступившие принял. Обычно это не отдельный документ, а приписка на титульном листе инвентаризационной описи.

В ходе инвентаризации возможны два форс-мажора из-за МОЛ (таблица 1).

Таблица 1. Какие форс-мажоры могут случиться с материально ответственным лицом

|

Что может случиться с материально ответственным |

Что с этим делать |

|

Он заболел в период инвентаризации |

Перенесите инвентаризацию на более поздний срок и зафиксируйте это в отдельном приказе. Если решите инвентаризировать активы без МОЛ, то результаты окажутся недействительными (п. 2.3, 2.8 Методических указаний по инвентаризации имущества и финансовых обязательств). Лишь в одном случае можно выкрутиться: если в компании есть договоры о коллективной или бригадной материальной ответственности, то вызовите на инвентаризацию другого сотрудника из той же бригады |

|

Он отказался участвовать в процессе |

Выполните пять этапов: · письменно пригласите МОЛ присутствовать при пересчете активов, за которые он отвечает; · получите от МОЛ письменный отказ или составьте акт о том, что он не стал подписывать приглашение; · составьте приказ о проведении инвентаризации без МОЛ; · позовите двух независимых свидетелей, которые будут наблюдать за пересчетом. Это могут быть работники контрагента или «соседа по офису». Они нужны, чтобы подтвердить, что порядок инвентаризации не нарушался; · в инвентаризационных документах вместо подписи МОЛ укажите, что он отсутствовал и напишите причину этого. Под каждым таким текстом должны подписаться члены комиссии |

Про формирование бланков инвентаризационных описей

Результаты пересчета ценностей комиссия записывает в инвентаризационные описи. Поэтому бланки описей готовятся заранее – до того, как члены комиссии отправятся на склад.

Нужны два экземпляра. Один пойдет в бухгалтерию для отражения излишков или недостач на счетах, а другой останется у МОЛ.

Как уже отмечали, сложностей с распечаткой описей нет. Они формируются в бухгалтерской программе, где сразу же вписываются все артикулы. Но есть один нюанс, к которому могут придраться налоговики. Суть в следующем: в 1С встроены инвентаризационные описи из «древнего» постановления Госкомстата от 18.08.1998 № 88. С 01.01.2013 применять этот документ не обязательно. Поэтому компания должна:

- либо сама разработать бланки описей и утвердить их в учетной политике;

- либо использовать «древние» формы от Госкомстата, но тоже написать про это в учетной политике.

Иначе инспекторы уцепятся за то, что организация использует неутвержденную первичку.

К слову, постановление Госкомстата предлагает такие формы описей для инвентаризации склада:

- ИНВ-3 – для собственных товарно-материальных ценностей;

- ИНВ-5 – для товарно-материальных ценностей, которые взяты на ответственное хранение.

Этап 3. Как технически проводится пересчет активов

Есть две основных причины, по которым склады инвентаризируются формально:

- во время инвентаризации доступ третьих лиц на склад запрещается, а выдача ценностей прекращается. Такая «парализация» склада – пусть и на время – подходит не всем компаниям;

- инвентаризация запасов – дело небыстрое, а значит, в течение нескольких часов члены комиссии перестают выполнять свои основные обязанности. Может казаться, что выполнять профильные рабочие задачи важнее, чем считать коробки на пыльном складе.

Однако выше мы уже писали, во что выльется формальный подход к процессу. Поэтому инвентаризацию лучше проводить, чем игнорировать. Тем более, что сейчас в этом помогают технические решения. Давайте узнаем, какие именно.

Штрихкоды, чтобы не вписывать артикулы вручную

С помощью штрихкодов фактическое количество товаров вносится в учетную систему автоматически. Работникам не нужно вручную записывать цифры в опись, а потом так же вручную забивать излишки и недостачи в 1С или другую бухгалтерскую программу. Это очень экономит время.

Штрихкодирование для инвентаризации реализуется так:

- на каждую коробку или отдельный товар в момент их приемки на склад прикрепляются бирки со штрихкодами, которые создала учетная программа. Есть вариант, когда используются штрихкоды, проставленные на упаковке изготовителем;

- во время инвентаризации работник наводит специальный считыватель на штрихкод. Система распознает, что это за товар, выводит его наименование и количество по бухгалтерским данным;

- работник сверяет фактический и учетный остаток и, если все совпадает, нажимает кнопку «Подтвердить». Если не совпадает, тогда вбивается верное количество;

- фактические остатки автоматически попадают в общую ведомость и потом по ней формируются бухгалтерские проводки на списание недостающих или приемку неучтенных ценностей.

RFID-метки, чтобы не считать одни и те же запасы повторно

RFID – это Radio Frequency Identification или радиочастотная идентификация. Суть RFID-меток в том, чтобы записать на чип информацию о товаре, прикрепить чип на этот товар, а затем отслеживать его перемещение через радиосигнал.

Общий принцип RFID-меток в инвентаризации похож на штрихкодирование, но более продвинут сразу по нескольким параметрам. Например:

- товары могут не быть в прямой видимости и их не нужно пересчитывать поштучно. Товар ищется на складе автоматически, поэтому работникам не придется куда-то залезать и где-то протискиваться, чтобы считать штрихкод;

- данные о товаре распознаются моментально. Для сравнения вспомните ситуации, когда на кассе в магазине никак не «проходил» штрихкод с вашей покупки и продавец забивал его вручную. С RFID-метками такого не бывает;

- легко отслеживается движущийся товар. Можно исключить ситуации, когда для сокрытия недостачи уже посчитанные при инвентаризации коробки втихаря возвращаются вороватым сотрудником в зону с теми, что еще не считали. А если расположить сканеры радиосигнала на границах склада, то незаметно стащить что-то вообще не выйдет.

Однако есть и недостаток: RFID-метки обойдутся дороже, чем штрихкоды.

Дроны, чтобы не двигать коробки и не лазить на высоту

Дроны во время инвентаризации помогают так:

- летают между стеллажами и считывают цифровые коды на коробках. Специалисты рассказывают, что благодаря этому на проверку одной высоченной палеты уходит несколько секунд и больше не нужны сотрудники с допуском к высотным работам;

- проводят аэрофотосъемку над песчаными и щебеночными насыпями и помогают быстро и точно определить объем инертных материалов;

- делают фотографии склада для создания его 3D-модели. На ее основе быстро и на любую дату рассчитывается объем хранящихся на складе материалов, к примеру, древесины в штабелях.

Если возможности вашего бизнеса не позволяют закупаться дронами и RFID-метками, тогда возьмите на вооружение два других подхода. Они не такие технологичные, но тоже эффективные.

Зонирование склада, чтобы знать, где уже все посчитали

Для инвентаризации склад делится на зоны пересчета под каждый вид товара. Схема с зонами распечатывается и на ней отмечаются участки, где проверка уже завершилась, а где пересчет еще предстоит. Такая визуализация помогает председателю инвентаризационной комиссии. Он видит, где нужна подмога и может перераспределить работников так, чтобы закончить процесс вовремя.

Выборочная инвентаризация, чтобы не копаться во всех ящиках

Выборочная проверка не противоречит нормативке, поэтому можно инвентаризировать товары не сплошняком, а лишь некоторые. А затем распространить полученные результаты на вообще все товары. Например, в пятидесяти проверенных запасах нашли один недостающий, значит, в оставшихся непроверенных двухстах этот результат сохранится. Среди них тоже будет одна недостача на каждую полусотню, то есть всего – 4 штуки.

Вообще, выборка родом из статистики и строить ее надо умеючи. Допустим, если проверить только те коробки, что стоят рядом с дверью, а вглубь склада не заходить, то велика вероятность, что в той глубине как раз и будет черная дыра недостач. Правило тут такое: у каждого элемента проверяемой совокупности должна быть равная вероятность попасть в выборку, и без разницы, где этот элемент находится – прямо под ногами или на пятой полке стеллажа.

И еще момент: нужно решить, сколько именно и каких элементов отбирать для проверки. Вот возможный вариант:

- проверяется каждая десятая коробка для товаров со сроком хранения до года;

- проверяется каждая пятая коробка для товаров со сроком хранения свыше года.

Этап 4. Что такое излишки и недостачи и куда их записывать

Излишки – это активы, которые фактически есть, а по бухгалтерским документам отсутствуют. Недостачи – это активы, которых фактически нет, но на бухгалтерских счетах они значатся.

Инвентаризация как раз и затевается ради поиска излишков или недостач. Если они обнаруживаются, бухгалтерия пишет проводки:

- лишние товары приходует;

- отсутствующие списывает на виновников или на расходы предприятия.

Чтобы бухгалтер мог сделать проводку, ему нужен документ. В случае с инвентаризацией таких документов будет целый ворох. Вот такой:

- инвентаризационная опись;

- сличительная ведомость;

- ведомость учета результатов, выявленных инвентаризацией;

- приказ руководителя об утверждении результатов инвентаризации.

Давайте разберемся, зачем и как их составлять.

Инвентаризационная опись

Выше отмечали, что бланки описей формируются до начала инвентаризации. Что происходит с ними дальше? В ходе проверки работники вписывают в них фактическое количество. Если компания использует штрихкоды или RFID-метки, факт вносится в описи в автоматическом режиме.

По итогам инвентаризации проверьте, чтобы:

- исправления в описях, если они есть, заверили все члены комиссии и МОЛ;

- незаполненные строки были прочеркнуты;

- внизу на каждой странице не цифрами, а прописью указывалось число порядковых номеров и общее количество для проверенных запасов. Количество суммируется, даже если используются разные единицы измерения для разных активов;

- в описях расписались все члены инвентаризационной комиссии и МОЛ.

Сличительная ведомость

Сличительная ведомость составляется лишь тогда, когда есть расхождения между фактическим и учетным количеством запасов, про которое вы узнали из инвентаризационной описи.

Форму ведомости разработайте сами и утвердите в учетной политике. Или возьмите готовый шаблон под номером ИНВ-19 из постановления Госкомстата от 18.08.1998 № 88. Про его применение тоже напишите в учетной политике, а то налоговики решат, что вы используете неустановленную первичку.

По аналогии с описью ведомость составляется в двух экземплярах: один нужен бухгалтерии, второй – материально ответственному.

В сличительной ведомости окончательные расхождения в количестве подсчитываются в три этапа:

- сначала по каждому товару указываются излишки или недостачи;

- затем проводится пересортица, то есть излишки списываются в погашение недостач;

- и только потом определяется итоговое отклонение.

С пересортицей будьте особенно внимательны, потому что покрыть недостачу излишком можно лишь при одновременном выполнении шести условий:

- материально ответственный письменно объяснил причины пересортицы;

- руководитель письменно разрешил зачесть пересортицу;

- это товарно-материальные ценности одного наименования, например, мука высшего и первого сорта. Закрыть нехватку муки излишком сахара не выйдет;

- за ценности отвечает один сотрудник;

- излишек и недостачу нашли в одном проверяемом периоде;

- в зачет ставится наименьшее количество из излишка и недостачи. Если не хватает больше, чем отыскали лишнего, тогда превышение по нехватке списывается на МОЛ, которое он обязан возместить.

Если условия не соблюсти, то налоговики могут придраться и решить, что нехватка товара – это на самом деле безвозмездная реализация и с нее надо платить НДС. Такие прецеденты уже есть.

Чтобы придирок от ИФНС не было, в некоторых компаниях в дополнение к сличительной ведомости пишут пояснительную записку. В ней указывают, точно ли зачитываемые ценности относятся к одному виду и с чем связана допущенная пересортица.

Сличительную ведомость подписывают бухгалтер, который ее составляет, и материально ответственный.

Ведомость учета результатов инвентаризации

Это еще одна «бумажка», в которой выводится окончательный итог инвентаризации и фиксируется, куда спишут недостачу. Вот четыре возможных варианта, что делать с отсутствующими ценностями:

- зачесть по пересортице;

- списать на себестоимость производства или реализации то, что в пределах нормы естественной убыли;

- списать на убыток то, что превышает норму естественной убыли;

- отнести на МОЛ.

С формой ведомости учета результатов инвентаризации – та же история, что с инвентаризационной описью и сличительной ведомостью. Или придумывайте ее сами и утверждайте в учетной политике. Или берите готовый шаблон ИНВ-26 из постановления Госкомстата, но тоже закрепляйте его применение в учетной политике.

У ведомости есть три особенности:

- составляется в одном экземпляре;

- формируется на каждую проведенную инвентаризацию или сразу на все, что прошли за календарный год;

- содержит свернутые цифры излишков и недостач по видам имущества, например, по всем товарам или всей готовой продукции. Но ничто не мешает развернуть эти значения и показать расшифровку по отдельным артикулам;

- подписывается руководителем, главбухом и председателем инвентаризационной комиссии.

Приказ об утверждении результатов инвентаризации

Приказ составляется, если при инвентаризации нашли излишки или недостачи. Это обязательный документ, потому что про него хоть и не прямо, но написано в п. 5.4 Методических указаний по инвентаризации имущества и финансовых обязательств.

В нашем вольном пересказе этот пункт звучит так: «Руководителю передаются предложения о том, куда деть найденные расхождения, а он решает, какое из них выбрать». Такой выбор и прописывается в приказе.

Для приказа нет унифицированной формы, поэтому сочините его сами. Например, так:

«Приказываю:

- Утвердить итоги инвентаризации склада по состоянию на 28.04.2023.

- Зачесть пересортицу на основании инвентаризационной описи от 26.04.2023 и ведомости учета результатов инвентаризации от 27.04.2023.

- По факту недостачи товаров провести проверку, установить виновных и определить порядок возмещения ущерба в срок до 15.05.2023. Ответственным за расследование назначить председателя инвентаризационной комиссии И.И. Сидорова.

- Главному бухгалтеру М.М. Титовой отразить результаты инвентаризации в бухгалтерском и налоговом учете в срок до 17.05.2023.

- Начальнику службы охраны С.С. Прохорову представить предложения по усилению контроля за движением товаров на складе в срок до 15.05.2023».

Приложениями к приказу будут:

- инвентаризационная опись;

- сличительная ведомость;

- ведомость учета результатов инвентаризации.

Целая куча бумаг, правда же? И это еще не все. Например, чтобы списать недостачу в налоговые расходы потребуются документы от ОВД или МЧС. Для них есть свои нюансы, поэтому вынесли их в отдельный этап.

Этап 5. Какие документы и у кого получить, чтобы списать недостачу в налоговом учете

Недостачу можно списать в налоговые расходы, а значит, уменьшить налог на прибыль. Именно поэтому налоговики особенно внимательны к документальному подтверждению недостач. Если они посчитают, что вы не обосновали причину выбытия активов, то доначислят налог на прибыль, НДС, а сверху докинут пени и штраф.

Чтобы такого не случилось, давайте разберемся:

- какие недостачи можно списать на налоговые расходы;

- какими документами и у кого разжиться, чтобы инспекторы не придирались.

Какие недостачи учитываются в налоговых расходах

Вот три вида недостач, которые уменьшают налоговую базу по налогу на прибыль (таблица 2).

Таблица 2. Недостачи, которые можно списать в налоговые расходы

|

Какую недостачу можно списать в налоговые расходы |

Как это сделать |

|

В пределах норм естественной убыли |

· Посчитайте норму по процентам из нормативки. Она тут обширная, поэтому поищите документ, в котором написано про нужный вид активов. Например, для мясных полуфабрикатов есть приказ Минсельхоза России от 16.08.2007 № 395, а для хлеба – приказ Минпромторга России от 01.03.2013 № 252; · полученное рублевое значение включите в материальные расходы на дату завершения инвентаризации или на дату составления годовой бухгалтерской отчетности (пп. 2 п. 7 ст. 254 НК РФ) |

|

Свыше норм естественной убыли, которую отнесли на виновника |

· Посчитайте превышение недостачи над естественной убылью; · признайте в налоговом учете внереализационный доход в сумме, которую возместит работник. Если применяете метод начисления, тогда отражайте доход в день, когда сотрудник признал вину или когда вступило в силу решение суда. Если работаете с кассовым методом, тогда учтите доход в день, когда сотрудник возместит ущерб, например, принесет наличку в кассу (п. 3 ст. 250 НК РФ); · отразите недостачу во внереализационных налоговых расходах после того, как виновник возместит ущерб (пп. 20 п. 1 ст. 265 НК РФ). Про то, что так можно, Минфин написал в двух письмах от 27.08.2014 № 03-03-06/1/42717 и от 17.04.2007 № 03-03-06/1/245 |

|

Свыше норм естественной убыли, по которой виновника не нашли или суд отказал во взыскании ущерба с этого человека |

· Посчитайте превышение недостачи над естественной убылью; · включите полученную сумму во внереализационные расходы на дату завершения инвентаризации или на дату составления годовой бухгалтерской отчетности (пп. 5, 6 п. 2 ст. 265 НК РФ) |

Заодно отметим, что пересортица как явление в налоговом учете не существует. Зачесть недостачу излишком можно только в бухучете. В налоговом учете нужно признать самостоятельные:

- внереализационный доход на весь излишек;

- материальный или внереализационный расход на всю недостачу.

Какими документами подтвердить причину недостачи

Вид недостачи определит, какие документы понадобятся, чтобы включить ее в налоговые расходы (см. таблицу 3).

Таблица 3. Какую недостачу можно списать в налоговые расходы и какие документы нужны

|

Какую недостачу можно списать в налоговые расходы |

Какие документы понадобятся |

|

В пределах норм естественной убыли |

· Инвентаризационная опись; · сличительная ведомость; · ведомость учета результатов инвентаризации; · расчет нормы естественной убыли по утраченным активам; · приказ об утверждении результатов инвентаризации |

|

Свыше норм естественной убыли, которую отнесли на виновника |

|

|

Свыше норм естественной убыли, по которой виновника не нашли или суд отказал во взыскании ущерба с этого человека |

Нужны те же документы, что названы выше, плюс документы от госорганов, которые подтверждают, что виновников не нашли или их в принципе нет. Вот что это может быть: · для хищений – постановление следователя ОВД, справка ОВД, письмо должностного лица ОВД, справка оперуполномоченного ОБЭП; · для пожара – справка из противопожарной службы МЧС; · для стихийного бедствия – справка Росгидромета, постановление администрации области |

Ошибки процесса: когда инвентаризация на складе предприятия окажется сомнительной по мнению налоговиков

Многое про то, как не надо, мы уже написали. Но осталось еще пять ошибок, которые тоже критичны. Если вы их допустите, то налоговики посчитают инвентаризацию формальной, оштрафуют за недостоверную отчетность, снимут расходы по списанным активам и доначислят налоги.

В общем, не делайте так, как указано в таблице 4.

Таблица 4. Ошибки в инвентаризации, на которые обратят внимание налоговые органы

|

Ошибки, из-за которых налоговики посчитают инвентаризацию формальной |

Почему это подозрительно |

|

В организации, где много активов, действует одна инвентаризационная комиссия, а в ней – сплошь начальники (главный бухгалтер, главный инженер, финансовый директор) |

Вряд ли начальство действительно будет часами томиться на пыльном складе и перебирать там коробки. Однако если у главной комиссии с начальниками в подчинении есть несколько рабочих комиссий с обычными сотрудниками, то тут все нормально |

|

В организации, где много активов, все пересчитали за один день. Именно столько времени отвел на инвентаризацию руководитель в приказе |

Это физически нереально. Ошибка не относится к продвинутым компаниям, где применяется штрихкодирование, ставятся RFID-метки или товар считают дроны |

|

В организации, где много активов, нет расхождений между учетными и фактическими остатками. Это повторяется из года в год |

Ошибки в учетных записях, естественная убыль, порча из-за истечения срока годности или ненадлежащего хранения обычно есть даже там, где никто не ворует. И чем больше активов, тем сильнее расхождения между фактическим и учетным количеством |

|

Графа количество в инвентаризационной описи заполнена на компьютере |

Комиссия берет описи с собой на склад, там все считает и обычно вручную вносит фактическое количество. Чтобы в описи появились «компьютерные» цифры, нужно взять с собой ноутбук с 1С и вбивать количество сразу в программу. Сомнительно, что кто-то будет делать именно так. Ошибка не относится к продвинутым компаниям, где факт считается автоматически и через специальные устройства передается в 1С |

|

В 1С сначала сформировали сличительную ведомость, а потом инвентаризационную опись |

Ведомость составляется по описи, а не наоборот. В 1С отражаются дата и время подготовки документов. Если они проведены в неправильной хронологии, то, может, настоящей инвентаризации и не было? |

Инвентаризация – это способ контроля за активами, причем один из старейших. Еще фараоны в Древнем Египте периодически пересчитывали свое добро. Очень надеемся, что статьей мы убедили и вас заняться этим иногда муторным, но всегда важным процессом. И пусть недостач будет поменьше.

Чтобы оставить комментарий пожалуйста Авторизуйтесь