Цели и задачи управления дебиторской задолженностью: зачем это все

Главная цель в управлении дебиторской задолженностью сводится к тому, чтобы:

- сократить ее до минимума;

- избежать просроченных сумм.

Первое важно, потому что дебиторка – это хоть и активы компании, но выходит так, что временно они работают не на нее, а на контрагента. К примеру, организация отгрузила товар покупателю с отсрочкой платежа в две недели. В эти полмесяца у контрагента уже есть товар и еще не отданы деньги. А продавец довольствуется лишь записью на бухгалтерскому счете о том, что ему должны. Очевидно: в такой ситуации выигрывает дебитор.

Второе необходимо, потому что если уж текущий долг не особенно выгоден кредитору, то просроченная оплата – и подавно. Ведь у организации есть собственные обязательства. Как правило, они погашаются за счет возвращенной дебиторской задолженности. А если она не поступает в срок, значит, компании придется самой превращаться в не платящего вовремя должника, либо срочно изыскивать источники покрытия своей кредиторской задолженности, к примеру, брать кредит.

Цель определяет задачи управления долгами. Вот они:

- еще до подписания договора навести справки о потенциальном покупателе и решить, стоит ли отгружать ему продукцию или оказывать услуги с отсрочкой. А если это поставщик, то разумно ли платить ему наперед;

- решить, сколько времени компания готова ждать денег от своих покупателей. Заодно продумать, как будут варьироваться эти сроки в зависимости от типа контрагента, например, перспективности сотрудничества или имеющегося опыта работы с ним;

- продумать, как стимулировать контрагентов на досрочную оплату. Речь про скидки и прочие лояльности в обмен на скорейшее пополнение денежного оборота;

- закрепить систему контроля и ответственности по просроченным долгам. Сюда относятся напоминания контрагентам о приближающейся дате оплаты, подготовка претензий тем, кто решил пока не платить, поход в суд за правдой или продажа долгов коллекторам;

- автоматизировать процесс отслеживания дебиторки с момента появления ее на балансе до даты закрытия. Организовать аналитику в разрезе контрагентов, счетов, временных периодов, ответственных лиц и т.п.;

- установить критерии для оценки эффективности управления дебиторкой, чтобы понимать: работает система или дает серьезные сбои и надо что-то менять.

Методы и инструменты управления дебиторской задолженностью: как уменьшить текущую и избавиться от просроченной

Все сказанное выше называется кредитной политикой компании и укладывается в пять основных этапов:

- выбор надежного контрагента;

- определение периода отсрочки платежа;

- стимулирование скорейшей оплаты или поставки;

- отслеживание своевременности погашения дебиторки;

- истребование просроченного долга.

Дальше подробно разберем каждый этап.

Этап 1. Выбираем надежного контрагента

Этот этап касается, прежде всего, партнеров-новичков. Хотя в ситуациях стремительных перемен, как сейчас в РФ, и «старичков» не лишне проверять по основным критериям. Речь про то, что давний и надежный покупатель ввиду ужесточения санкций может утратить финансовую стабильность, а с нею и способность своевременно оплачивать долги.

Итак, перед заключением договора партнера стоит проверить. Вот три источника сведений, откуда черпать информацию:

- специализированные сайты;

- финансовая отчетность потенциального контрагента;

- прошлый опыт сотрудничества, если он был.

Давайте узнаем, что именно смотреть и как это анализировать.

Специализированные сайты

Их несколько. В таблице показали основные и заодно уточнили, какие данные там приводятся.

Таблица 1. Где в интернете найти информацию про компанию

|

Название сайта |

Что можно найти |

|

Прозрачный бизнес: Проверь себя и контрагента https://pb.nalog.ru/index.html |

Это ресурс ФНС РФ. Вводите ИНН или название компании и попадете в ее карточку. А из нее по ссылкам можно скачать выписку из ЕГРЮЛ или получить бухгалтерскую отчетность. И это только часть информации. Про остальную написано здесь https://pb.nalog.ru/about.html. Имейте в виду, что сервис ищет не только юрлиц, но и ИП. В итоге сразу поймете, существует ли контрагент на самом деле, как давно работает, сколько налогов задолжал и для скольких человек является местом работы |

|

Картотека арбитражных дел https://kad.arbitr.ru/ ФССП. Узнай о своих долгах https://fssp.gov.ru/ |

Тут приводятся сведения о том, с кем судится организация или ИП и какова сумма иска. Если судов очень много, причем потенциальный контрагент там всегда в ранге ответчика, то стоит призадуматься о сотрудничестве с ним |

|

ЗаЧестныйБизнес: Всероссийская система проверки контрагентов https://zachestnyibiznes.ru/ |

Здесь много всего. Даже больше, чем у налоговиков. К примеру, кроме стандартных реквизитов, есть:

|

|

Государственный информационный ресурс бухгалтерской (финансовой) отчетности https://bo.nalog.ru/ Центр раскрытия корпоративной информации Интерфакс https://www.e-disclosure.ru/# |

Это сервисы, где можно посмотреть и даже скачать бухгалтерскую отчетность компании. Она пригодится для следующего шага проверки контрагента – анализа его экономических показателей |

А еще эксперты советуют смотреть вакансии организации и резюме ее сотрудников на сайтах по поиску работы, например, на hh.ru. Зачем? Если компания массово набирает новых специалистов или уже занятые в ней сами ищут нового работодателя, то это повод насторожиться. Ведь от хорошего обычно не уходят. Значит, возможно, бизнес переживает не лучшие времена и нет денег даже на зарплату работникам. На оплату дебиторки тогда и подавно не окажется.

Финансовая отчетность потенциального контрагента

В таблице выше написали, где взять бухгалтерскую отчетность. А вот о том, куда в ней смотреть и что считать, чтобы оценить финансовую состоятельность и платежеспособность потенциального партнера, читайте в наших специальных статьях.

Если нужен быстрый анализ, тогда смотрите эти материалы:

- Экспресс-анализ финансового состояния предприятия: как провести диагностику по пяти показателям;

- Анализ финансовой отчетности без расчета коэффициентов;

- Анализ рентабельности предприятия – узнаете, насколько прибылен бизнес;

- Анализ ликвидности предприятия – поймете, есть ли чем платить по долгам;

- Анализ финансовой устойчивости: оцениваем структуру капитала и долговую нагрузку – увидите, как сильно закредитовано предприятие;

- Коэффициент оборачиваемости и продолжительность оборота в анализе деловой активности – оцените, как скоро в компании совершается цикл продажи и расчетов с контрагентами.

Прошлый опыт сотрудничества

Если договор заключается с организацией, с которой вы уже сотрудничали, тогда «вспомните», как это было. На помощь придут бухгалтерские базы данных, например, в 1С. Из них узнаете:

- вовремя ли платил контрагент;

- сколько договоров с контрагентом заключалось;

- какой суммарный оборот по ним был.

Два последних момента нужны, чтобы понять: стоит ли продолжать сотрудничество, если, допустим, на данный момент этот бизнес переживает не лучшие времена. Если это ваш постоянный покупатель, причем всегда берет по-крупному, то, возможно, есть смысл немного закрыть глаза на имеющиеся риски.

А еще все, конечно же, зависит от конкуренции в отрасли. Если ваше предприятие – единственный поставщик чего-то уникального и к нему стоят в очередь за этим чем-то, тогда диктуйте свои условия. Возможно, обойдетесь и без дебиторки, так как партнер пришлет деньги авансом.

Но верно и обратное: на высококонкурентном рынке с массой однотипных товаров или услуг отсрочка платежа – это иногда единственный способ привлечь и удержать клиента.

Этап 2. Определяем оптимальный период отсрочки платежа и кредитный лимит

Этот этап компании реализуют по-разному.

Кто-то использует балльную оценку потенциальных покупателей. Чем выше получается балл, тем надежнее компания. Значит, тем бóльшую отсрочку платежа можно предложить и подальше отодвинуть срок погашения долга.

Кто-то отталкивается от максимальной дебиторки на месяц, которую планирует, исходя из текущей ситуации. А затем делит ее между покупателями.

А кто-то не мудрит ни с какими рейтингами и пользуется готовыми формулами. Расчет в них ведется исходя из прибыли компании, которую она получает от продажи и потерь из-за задержки с оплатой. Ведь, как отмечали выше, если даешь дебитору в долг, то свои обязательства иногда приходится покрывать за счет кредита. А это не бесплатные деньги.

В любом случае важно принимать во внимание два аспекта:

- отсрочка покупателю не может быть длиннее той, что у самого продавца по условиям его договоров с поставщиками;

- важно оглядываться на то, как работают конкуренты. К примеру, если они обычно просят заплатить через 10 дней после отгрузки, то отсрочка в 12-15 дней в контрактах вашей организации уже окажется преимуществом.

Мы проанализировали несколько подходов про то, как посчитать период отсрочки и кредитный лимит. Поделимся двумя. В первом – только формулы без оценки потенциального контрагента. Во втором – и формулы, и оценка.

Подход 1. Считаем длительность отсрочки и кредитный лимит по формулам

В основе первой формулы лежит простая истина: нам не должно быть хуже, чем тем, кому мы даем в долг. Это значит, что рентабельность сделки не может оказаться ниже, чем проценты по кредиту, который, возможно, компания привлечет, чтобы закрыть свою кредиторку.

В итоге получаем следующее:

П = (Ц × Рпрод.) ÷ (Ц × %)

где П – период, на который компания готова отсрочить платеж по договору;

Ц – цена сделки по договору;

Рпрод. – ожидаемая рентабельность продаж по сделке;

% – стоимость заемных средств.

Если посмотреть внимательно, то, по сути, расчет сводится к делению Рпрод. на %. Откуда взять эти значения?

Рпрод. считается исходя из условий продажи. К примеру, компания «А» продает 10 т продукта за 1200 тыс. руб., в том числе НДС 20%. Себестоимость продаваемого составляет 700 тыс. руб. Найдем прибыль от сделки и поделим ее на выручку-нетто, то есть без НДС. Получим следующее:

-

выручка-нетто: 1200 ÷ 1,2 = 1000 тыс. руб.;

-

прибыль: 1200 ÷ 1,2 – 700 = 300 тыс. руб.;

-

Рпрод.: 300 ÷ 1000 × 100% = 30%.

С расчетом стоимости кредита (%) чуть сложнее. Годовая процентная ставка по договору с банком не подойдет, ведь, скорее всего, компания берет взаймы на более короткий срок. Причем суммой основного долга будет закрываться «дыра» в денежных притоках вообще, а не только от этой поставки с отсрочкой платежа.

Выходит, мы пока не знаем период отсрочки платежа, но уже должны сообразить, сколько процентов заплатим банку за этот срок, если возьмем кредит. В том источнике, где приводилась данная формула, брался процент за один календарный день. То есть кредитная ставка делилась на 365 или 366, а полученное попадало в расчет. Сами понимаете, это некорректно, ведь кредит привлекается не на один день. Поэтому посоветуем взять за основу плановый период кредитования и % в формуле считать исходя из его дней. Давайте на примере.

Допустим, компания «А» для погашения кредиторки привлекает банковские кредиты. Средняя годовая ставка по ним 20%, а обычный период кредитования 30 дней. Тогда стоимость заемных денег составит:

% = 20% ÷ 365 дней × 30 дней = 1,64%.

Вернемся к формуле для П и получим, что отсрочка платежа при таком раскладе выйдет:

Рпрод. ÷ % = 30% ÷ 1,64% ≈ 18 дней.

Понятно, что условностей в таком расчете много. Но, согласитесь, лучше выйти на хотя бы примерную цифру, которая определяется условиями бизнеса, чем брать период отсрочки «с потолка».

Заметьте, что формулу можно усложнить. Если ввести в числитель плановые расходы по сопровождению и обслуживанию дебиторки, то получится так:

П = (Ц × Рпрод. – РДЗ) ÷ (Ц × %)

где РДЗ – расходы компании на обслуживание дебиторки.

Такой вариант точнее, но и сложнее. Ведь РДЗ тоже надо как-то посчитать. К примеру, это может быть зарплата специалистов за те часы работы, которые они потратили на подсчет периода просрочки, кредитного лимита, составление договора поставки или оказания услуг с учетом этих условий и т.п.

И еще одна формула первого подхода. Она нужна, чтобы определиться с лимитом дебиторки для конкретного клиента. Ведь покупателю можно предоставить и 100% отгруженного продукта в долг, и только 5%. Посчитать значение поможет такая функция:

КЛ = Вмес. ÷ К × Пмес. × Д

где КЛ – кредитный лимит для конкретного покупателя;

Вмес. – средняя выручка за месяц от продаж этому покупателю;

К – среднее количество отгрузок в месяц этому покупателю;

Пмес. – отсрочка платежа в пересчете на месяц;

Д – доля продаж на условиях отсрочки платежа.

Сразу заметим, что формула работает только для тех контрагентов, с кем уже был опыт сотрудничества. Что делать, если это клиент-новичок? Самый расхожий вариант – вообще не отгружать в долг, потому что непонятно, как все будет. Другой способ – подумать, над тем, насколько перспективен покупатель с точки зрения продолжения сотрудничества и объема закупок. И, возможно, предоставить какую-то минимальную партию продукта на условиях постоплаты.

Если КЛ рассчитывается для постоянного покупателя, то исходные данные для формулы определяются так:

- для Вмес. складываете объем продаж в пользу контрагента, причем вместе с НДС и акцизами, и делите на количество месяцев сотрудничества;

- К приравняйте к единице, если в среднем отгружаете этому клиенту раз в месяц или чаще. Если реже, тогда посчитайте месяцы, в которые была отгрузка, а потом поделите на количество месяцев сотрудничества;

- Пмес. определяется как период отсрочки П, деленный на 30. П мы научились считать выше, а 30 – это среднее количество дней в месяце;

- Д вычислять не нужно, если процент продаж на условиях постоплаты для данного клиента не меняется. Берите его из договора. Если же меняется, тогда посчитайте среднее значение.

Посмотрим на примере, как работает формула. К примеру, с компанией «Б» сложилось такое сотрудничество в 2021 г.:

- продажи в мае, августе, сентябре и декабре на общую сумму 50 млн руб.;

- отгрузка прошла четыре раза в месяцы продаж;

- отсрочка платежа по каждой отгрузке составляла 15 дней;

- отсрочивалось 50% от стоимости поставки.

Посчитаем кредитный лимит по этим данным:

КЛ = (50 млн руб. ÷ 4 мес.) ÷ 1 × (15 ÷ 30) × (50% ÷ 100%) = 3,125 млн руб.

Вот в таких пределах можно кредитовать компанию «Б» исходя из сложившихся условий сотрудничества. Если планируется его расширение, тогда можно ввести в формулу ожидаемый темп роста продаж в предстоящие периоды. Схема расчета видоизменится так:

КЛ = Вмес. ÷ К × (100% + Тп) ÷ 100% × Пмес. × Д

где Тп – плановый прирост продаж в пользу конкретного покупателя в процентах.

Подход 2. Определяем длительность отсрочки и кредитный лимит по балльной системе

Балльные системы бывают разными. Иногда там всего пара-тройка параметров, а иной раз – больше десятка. Мы покажем два варианта. Начнем с простого.

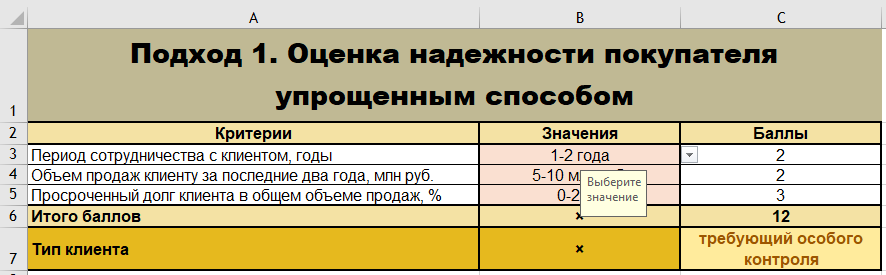

Вот такие показатели учитывались на Челябинском механическом заводе, когда оценивалась надежность покупателя.

Таблица 2. Оцениваем надежность покупателя (упрощенный подход)

|

Критерии |

Баллы |

|||

|

1 |

2 |

3 |

4 |

|

|

Период сотрудничества с клиентом, годы |

<1 |

1–2 |

2–4 |

>4 |

|

Объем продаж клиенту за последние два года, млн руб. |

<5 |

5–10 |

10–20 |

>20 |

|

Просроченный долг клиента в общем объеме продаж, % |

50–100 |

20–50 |

0–20 |

0 |

Здесь всего три индикатора. Итоговая оценка вычисляется как произведение всех полученных баллов. А дальше пользуются таким рейтингом клиентов:

- рискованные – 1–4 балла;

- требующие особого внимания – 5–12 баллов;

- надежные – 13–27 баллов;

- «золотые» – 28–64 балла.

К примеру:

- сотрудничество с контрагентом длится 3 года;

- за последние два года отгрузили ему товаров на 15 млн руб.;

- просроченный долг составляет 5%.

В этом случае итоговый балл окажется равным:

3 × 3 × 3 = 27 и это надежный клиент.

Для каждой из четырех групп устанавливаются свои условия по дням отсрочки и кредитному лимиту. К примеру, для:

- «золотых» клиентов – это 30 дней и 70% от среднеквартального оборота;

- надежных – 20 и 50%;

- требующих особого внимания – 10 и 30%;

- рискованных – все по нулям, то есть без отсрочки.

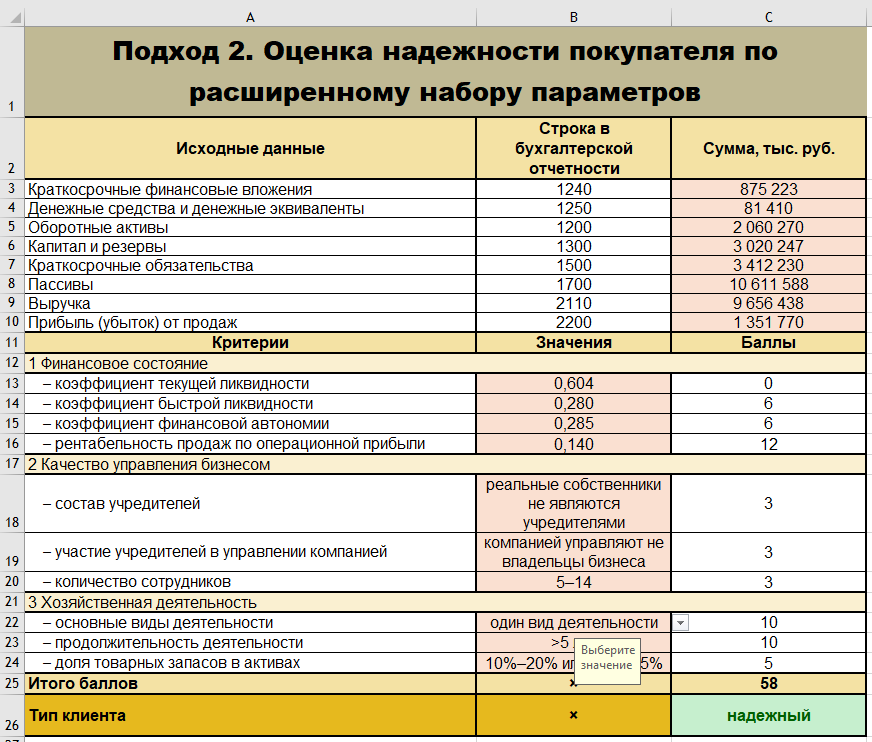

А это вариант с бóльшим количеством параметров. В рассмотрение берутся три группы:

- финансовое состояние;

- качество управления бизнесом;

- хозяйственная деятельность.

В итоге получается такая система оценки.

Таблица 3. Оцениваем надежность покупателя (расширенный набор параметров)

|

Критерии |

Значение показателя |

Баллы |

|

Финансовое состояние |

||

|

коэффициент текущей ликвидности |

>2 |

13 |

|

1–2 |

8 |

|

|

<1 |

0 |

|

|

коэффициент быстрой ликвидности |

>0,6 |

12 |

|

0,2–0,6 |

6 |

|

|

<0,2 |

0 |

|

|

коэффициент финансовой автономии |

>0,5 |

13 |

|

0,2–0,5 |

6 |

|

|

<0,2 |

0 |

|

|

рентабельность продаж |

>0,08 |

12 |

|

0,05–0,08 |

6 |

|

|

<0,05 |

0 |

|

|

Качество управления бизнесом |

||

|

состав учредителей |

реальные собственники являются учредителями |

6 |

|

реальные собственники не являются учредителями |

3 |

|

|

информация о реальных собственниках отсутствует |

0 |

|

|

участие учредителей в управлении компанией |

компанией управляют владельцы бизнеса |

6 |

|

компанией управляют не владельцы бизнеса |

3 |

|

|

количество сотрудников |

>15 |

8 |

|

5–14 |

3 |

|

|

в компании только один сотрудник, который и является владельцем бизнеса |

0 |

|

|

Хозяйственная деятельность |

||

|

основные виды деятельности |

один вид деятельности |

10 |

|

два-три вида деятельности |

5 |

|

|

четыре и более разнородных видов деятельности |

0 |

|

|

продолжительность деятельности |

>5 лет |

10 |

|

>3 лет |

7 |

|

|

1–3 года |

5 |

|

|

<1 года |

0 |

|

|

доля товарных запасов в активах |

20%–35% |

10 |

|

10%–20% или 35%–45% |

5 |

|

|

<10% или >45% |

0 |

|

В итоге опять получаем четыре группы с такими баллами:

- 80 – 100 – высоконадежные партеры;

- 50 – 79 – надежные;

- 30 – 49 – требующие повышенного контроля;

- до 29 – ненадежные.

Чтобы быстро посчитать баллы любым из двух способов, скачивайте Excel-файл. В нем два основных листа. На первом отыщете первый подход, а на втором – второй. От вас потребуется лишь внести исходные данные и увидите примерно такой результат:

Периоды отсрочки платежа между группами можно распределить как 30, 20, 10 и 0 дней соответственно. А кредитный лимит по каждому клиенту рассчитать по формуле:

КЛ = Вкв. × Б ÷ 100

где Вкв. – среднеквартальная выручка от продаж конкретному клиенту;

Б – балл этого клиента в рейтинговой оценке.

Этап 3. Стимулируем скорейшую оплату

Как заинтересовать покупателя, чтобы он поскорее рассчитался? Дать что-то взамен. Чаще всего предоставляют скидку. В случае с погашением дебиторки она бывает двух видов:

- за предоплату до отгрузки;

- за оплату после отгрузки, но раньше договорного срока.

Первая скидка иногда определяется как процент от объема проданного. А вторая – как процент от дебиторки, которую погашают досрочно.

Однако устанавливать такие проценты наугад или как у нашего поставщика – рискованно. Лучше все посчитать. Причем предприятия часто ориентируются на средний процент по привлеченным банковским кредитам, считая его платой за наличие денег в обороте.

Именно этот процент используется в двух формулах, которые приведем далее. По первой определяется скидка за предоплату. Расчет строится так:

Скидка предоплата = % ÷ 365 (366) × (П отгрузка + П отсрочка)

где % – стоимость заемных средств (средний годовой процент по взятым кредитам);

365 (366) – количество дней в году;

П отгрузка – количество дней между датами предоплаты и отгрузки;

П отсрочка – количество дней отсрочки платежа, которые определены договором.

В этой формуле все логично. По сути, мы вычисляем среднедневную стоимость заемных средств и умножаем ее на дни, в которые покупатель мог не платить за поставку.

Схожий подход применяется для расчета процента за досрочное погашение текущего долга:

Скидка погашение ДЗ до срока = % ÷ 365 (366) × (П отсрочка – П отсрочка исп.)

где П отсрочка исп. – использованные дни отсрочки.

Здесь тоже все просто. К примеру, по договору нужно заплатить через 15 дней, а покупатель погасил долг через 10. Процент скидки приравняется к стоимости кредита за пять дней.

Важный момент, который стоит проверить: не чересчур ли большие скидки предоставляет ваша компания. Если это так, то реально скатиться в убыток. Ведь скидка покупателю – это недополученный доход, а, значит, с ними нужно быть поосторожнее. Специалисты советуют периодически считать точку безубыточности и запас финансовой прочности, чтобы видеть:

- минимальный объем продаж, который покроет все расходы;

- выручку, которую можно «потерять» на скидках, но при этом остаться с прибылью.

Про вычисление этих показателей на нашем сайте есть такой материал «Точка безубыточности и запас финансовой прочности: расчет по методике CVP-анализа».

Это первая часть статьи про управление дебиторской задолженностью. Продолжение выйдет чуть позже.

Чтобы оставить комментарий пожалуйста Авторизуйтесь