Зачем разбираться в финансовой отчетности

Финансовая отчетность – это «окно», через которое можно заглянуть в чужой бизнес. В ней можно подсмотреть:

- сколько у компании денег, откуда она их получает и на что тратит сама;

- есть ли в собственности оборудование, транспорт или здания;

- какая часть имущества приобретена на свои деньги, а какая – на заемные;

- сколько средств в бизнес вложили владельцы, а сколько дали банки в кредит;

- чему равна выручка и есть ли побочные доходы, не связанные с основной деятельностью;

- прибылен ли бизнес и сколько дивидендов он приносит собственникам.

Согласитесь, это немало. Если знаете, куда смотреть в финансовой отчетности, значит, сможете вычислить мутную контору, которая ничего не производит, а живет лишь за счет перегонки сомнительных денег через ее счета. А еще определите увязшую в долгах компанию, которая, вероятно, и с вами будет рассчитываться через пень-колоду. Или обнаружите, что у потенциального подрядчика нет спецтехники, а его оборот за весь прошлый год меньше 10% от суммы договора, который он хочет заключить с вами. А, может, присмотрите компанию, в чьи акции решите вложиться.

Выходит, умение «читать» финансовую отчетность – это хороший навык. Причем чтобы в общем понять, что да где в отчетности, не нужно долгими месяцами разбираться с дебетом, кредитом и другими бухгалтерскими премудростями. В статье мы вам это докажем.

Какие формы финансовой отчетности существуют и зачем их столько

Финансовая отчетность состоит из нескольких таблиц. Они называются формами. Их обособили, чтобы не смешивать в кучу разнородные показатели. К примеру, имущество компании приводится в одной форме, а доходы и прибыль – в другой.

Если вы не бухгалтер, то не обязательно вникать в принципы выделения форм и особенности подсчета цифр в них. Вам ведь их не составлять, а просто разобраться, пусть даже по верхушкам. Поэтому достаточно запомнить:

- сколько таких форм;

- что приводится в каждой;

- в какую посмотреть, чтобы отыскать, к примеру, выручку или суммарные долги.

Итак, коммерческие организации составляют пять форм. Две – основные, а еще три – это расшифровки к ним. Показали их на схеме.

Рисунок 1. Какие формы финансовой отчетности составляют коммерческие компании и что там есть

Какие правила нужно знать, чтобы правильно читать отчетность

Таких правил три.

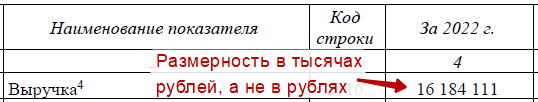

Первое. Финансовая отчетность составляется в тысячах рублей. К примеру, выручка на скриншоте – это не 16 миллионов, а 16 миллиардов:

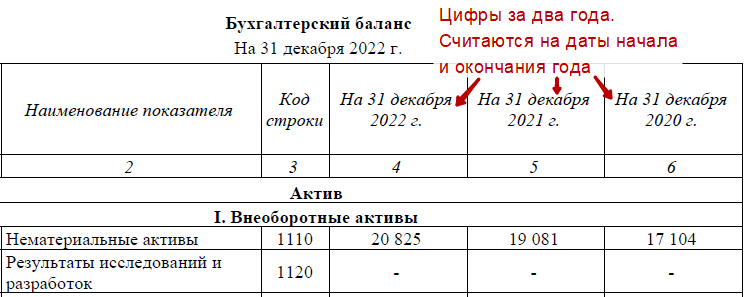

Второе. В финансовой отчетности приводятся цифры за два года. Это нужно, чтобы анализировать динамику и понимать, бизнес развивается или загибается.

В балансе два года представлены в трех колонках:

Это так, потому что балансовые цифры считаются на отчетный день, а не за отчетный период. Например, нельзя сказать, сколько товаров у предприятия за год, но можно посчитать их на конкретную дату. Датой выбирают конец года – 31 декабря, а дальше получается так, как в таблице ниже. Задвоенная посередке дата «схлопывается» в одну. В итоге остаются три колонки.

|

Какому году |

Какие отчетные даты соответствуют |

|

|

2021 |

начальная |

31 декабря 2020 |

|

конечная |

31 декабря 2021 |

|

|

2022 |

начальная |

31 декабря 2021 |

|

конечная |

31 декабря 2022 |

|

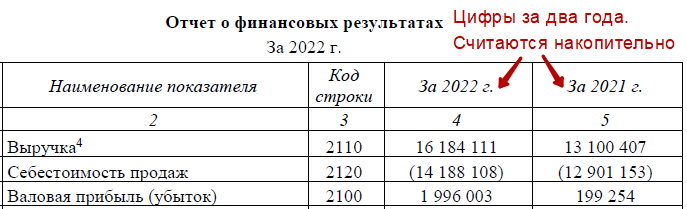

В отчете о финансовых результатах цифры за два года приводятся в двух колонках, потому что тут они не на дату, а за период. Например, чтобы заработать годовую выручку нужен год, а не один день этого года.

Третье. Прочерк в строке означает, что показатель нулевой. А цифра в круглых скобках – это минусовая величина.

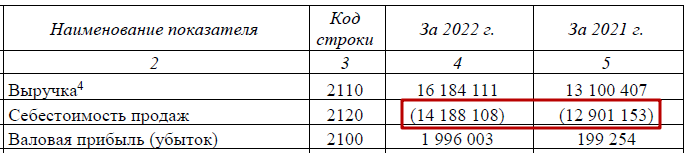

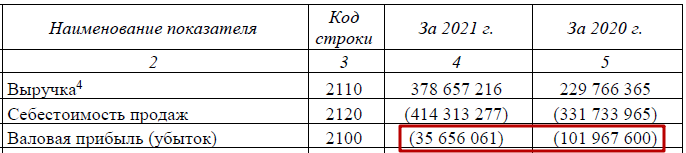

Вот пример «минусовости», которая нужна для расчета. Здесь круглые скобки показывают, что себестоимость при подсчете прибыли вычитается из выручки:

Но есть минусы не для расчета, а для смысла. Вот другой пример, где круглые скобки для цифр по строке 2100 показывают, что компания получила убыток, а не прибыль:

А теперь разберемся, какую информацию можно вытянуть из баланса и трех отчетов. Чтобы уйти от сплошной теории, добавим практики. Будем смотреть в финансовую отчетность ПАО «Московская кондитерская фабрика «Красный Октябрь» за 2022 г. и ПАО «Аэрофлот» за 2021 г. и объяснять цифры оттуда.

Бухгалтерский баланс: имущество, долги и собственный капитал

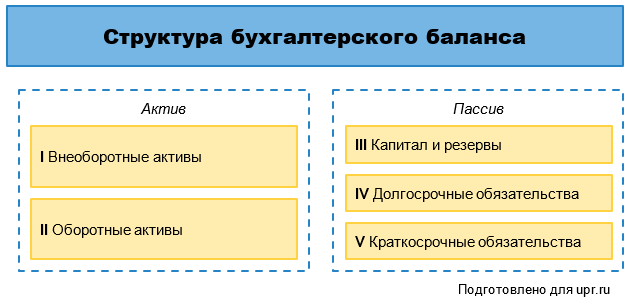

В балансе почти сорок строк. Они сгруппированы в пять разделов. А разделы объединены в две части – актив и пассив. Получается вот такая «матрешка»:

Рисунок 2. Какова структура бухгалтерского баланса

Разберемся, что тут где и зачем.

Что приводится в активе

В активе показывается имущество, на которое есть право собственности. То есть чего-то арендованного или взятого в залог в балансе нет.

Имущество распределяется по двум разделам:

- I «Внеоборотные активы» – то, что компания будет использовать больше года и не собирается продавать в ближайшие 12 месяцев. Например, холодильная витрина для магазина, автомобиль для директора или акция другой компании, в которую вложились надолго;

- II «Оборотные активы» – то, что потребляется или продается в течение года и обслуживает обор

от фирмы. К примеру, товары, дебиторка или деньги.

Имущество в балансе не перечисляется длинным списком, а собрано в однородные группы. Например, здания, оборудование, транспорт попадают в основные средства, а материалы, товары и готовая продукция – в запасы.

Что показывается в пассиве

В пассиве отражаются источники, которые сформировали актив. Они бывают собственные и заемные.

Собственные – это такие, которые не нужно кому-то возвращать, например, вклады учредителей или по-другому уставный капитал. Заемные – те, что взяты на время с последующей отдачей, к примеру, кредиты.

Собственные источники собраны в разделе III «Капитал и резервы». А для заемных – в балансе есть два раздела:

- IV «Долгосрочные обязательства» – долги, которые нужно вернуть через год или больше;

- V «Краткосрочные обязательства» – долги с возвратом в течение года.

Суть пассива не всегда легко понять сразу. Кто-то не видит разницы между ним и деньгами. На самом деле пассив – это не деньги. Пассив – это причина, откуда деньги или другие активы взялись в бизнесе. Причина эфемерная, которую нельзя увидеть или потрогать. Поэтому элементы пассива, например, уставный капитал или кредиторка – это не существующие в природе, придуманные ,категории. Они понадобились, чтобы фиксировать, откуда компания взяла вот тот товар или станок.

Вот парочка примеров, чтобы разобраться, в чем суть пассива и как он работает в связке с активом.

Таблица 2. Разбираемся на примерах, что такое пассив

|

Что произошло |

Что появится в пассиве |

Что появится в активе |

Что важно понять |

|

Учредители вложили в бизнес 1 млн руб. и закупили на них товары |

Уставный капитал на 1 млн руб. |

Сначала деньги в 1 млн руб. Потом товары на ту же сумму |

Уставный капитал в пассиве – это стоимость вклада учредителей безотносительно к тому, что они вложили. Это могли быть не деньги, а материалы, оборудование или что-то еще. Для пассива неважно, что вложено. Значение имеет лишь сумма вклада и кто его внес |

|

Компания взяла 30 млн руб. взаймы и на эти деньги построила склад |

Заем на 30 млн руб. |

Сначала деньги в 30 млн руб. Потом склад на ту же сумму |

Заем в пассиве – это не сами деньги, это фиксация того, кто их дал и на какую сумму. Взаймы могли дать стройматериалы, но в пассиве были бы все те же 30 млн руб. долга. Сущность полученного для пассива не важна |

Краткий ликбез, что провели выше, поможет найти в балансе ответы на пять вопросов:

- сколько стоит имущество компании;

- из чего оно состоит;

- много ли компания задолжала и кому;

- сколько средств в бизнес вложили собственники;

- какую прибыль компания заработала с начала своей деятельности.

Давайте поищем ответы вместе.

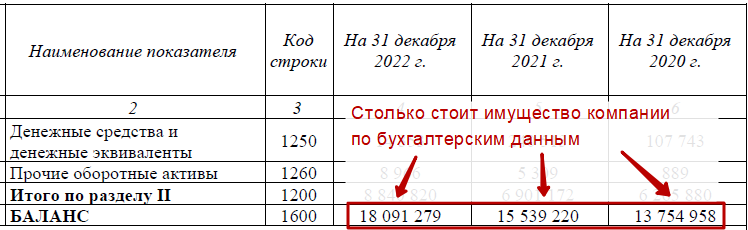

Сколько стоит имущество компании

Ответ найдете в строке 1600. Это итог по активу:

Вот три важных момента про цифры по строке 1600:

- Если имущество от даты к дате растет, значит, бизнес развивается и становится богаче.

- Бухгалтерская стоимость актива – не то же самое, что рыночная оценка. Отклонение возможно как в бóльшую, так и в меньшую сторону. К примеру, залежалые товары в действительности могут быть в разы дешевле, а офисное здание на порядок дороже, чем по учетным документам. Это не мухлеж с цифрами, а бухгалтерские особенности.

- Если у якобы крупной компании весь актив с гулькин нос, возможно, это какие-то аферисты, у которых на все про все два стола, три стула и один обшарпанный ноутбук. Остальное имущество арендовано или его вообще нет.

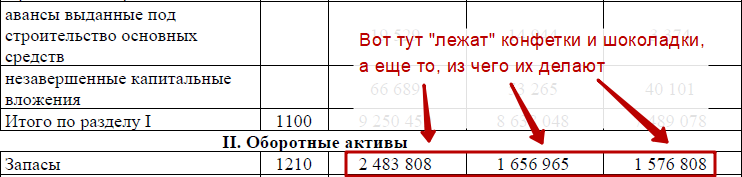

Какое имущество есть у компании

Чтобы ответить на этот вопрос, нужно смотреть на строчки актива. К примеру, у «Красного Октября» вот столько запасов ингредиентов для кондитерки и готовой продукции:

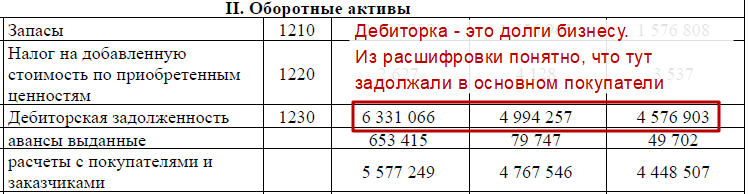

А вот столько компании задолжали покупатели и получившие авансы поставщики:

А это стоимость ее зданий, оборудования, транспорта и хозинвентаря:

Если вам трудно понять, за какими строчками актива что скрывается, то вот таблица. В ней кратко написали, что есть что.

Таблица 3. Что приводится в строчках актива

|

В какой строке |

Какое имущество |

|

Нематериальные активы |

Исключительные права на интеллектуальную собственность. К примеру, на собственный товарный знак или на «самописную» компьютерную программу |

|

Результаты исследований и разработок |

Научные разработки компании, которые дали положительный результат |

|

Основные средства |

Здания, оборудование, транспорт, офисная мебель и техника, прочие активы со сроком службы больше года |

|

Доходные вложения в материальные ценности |

Основные средства, которые приобретались для сдачи в аренду |

|

Финансовые вложения |

Доходные инвестиции в другие компании. Например, купленные акции и облигации, выданные под процент займы |

|

Отложенные налоговые активы |

Расчетная величина, которая нужна бухгалтерам для стыковки бухгалтерского и налогового учета |

|

Запасы |

Сырье и материалы, товары, готовая продукция, прочие активы со сроком службы меньше года |

|

НДС по приобретенным ценностям |

НДС, который можно возместить из бюджета |

|

Дебиторская задолженность |

Долги контрагентов. Например, покупателей за товары, поставщиков по авансам, работников по подотчету |

|

Денежные средства и денежные эквиваленты |

Деньги в кассе и на банковских счетах, банковские векселя, депозиты до востребования |

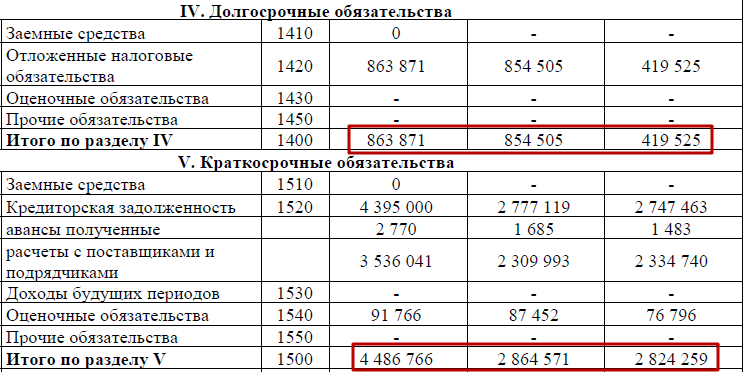

Сколько средств в бизнес вложили собственники

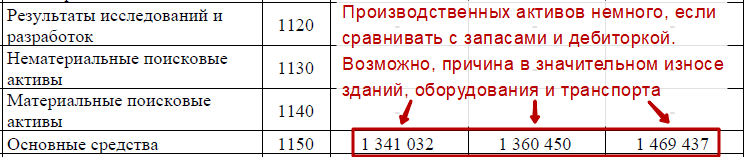

Об этом расскажет строка 1310 «Уставный капитал». К примеру, владельцы «Красного Октября» «закинули» в компанию чуть больше 11 млн руб.:

Идеально, если уставный капитал больше минималки, определенной в законе. Для ООО это 10 тыс. руб., а для ПАО – 100 тыс. руб.

Есть мнение, что если собственники вложились в бизнес по минимуму, значит, не заинтересованы в его развитии или создали мутную контору для незаконных операций. Это не догма, но, к примеру, банки обращают внимание на такое. На что еще они смотрят, когда ищут подозрительные компании, читайте в материале «Как работает «банковский светофор» ЦБ: за что банкиры заблокируют расчетный счет и когда подскажут налоговикам, чей бизнес ликвидировать».

Нередко уставный капитал не меняется годами. Это нормально. Главное, чтобы не снижался, потому что одна из причин обязательного уменьшения уставного капитала – это огромный убыток. А огромный убыток – это высокий риск угодить в банкротство. Поэтому начинать бизнес с давно и сильно убыточными контрагентами опасно. Рассказывали об этом в статье «Проверка контрагента на благонадежность: зачем это нужно, какие бесплатные сервисы помогут, как оформить результат проверки и что прописать в регламенте».

А про связь убытка и обязанности уменьшать уставный капитал, есть в публикации «Анализ финансовой устойчивости: оцениваем структуру капитала и долговую нагрузку». Там про это в самом начале.

Много ли компания задолжала и кому

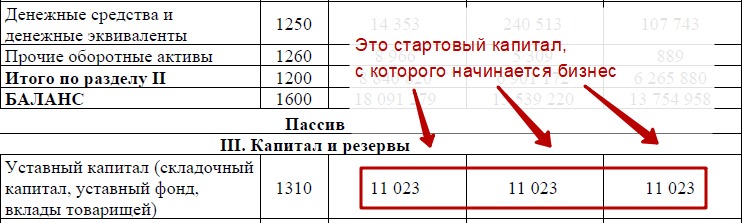

Долг компании раскладывается по двум балансовым разделам – четвертому и пятому. Чтобы узнать, сколько он в общем, сложите цифры по строчкам 1400 и 1500:

Долг «Красного Октября» на конец 2022-го составил 5,35 млрд руб. Причем за год вырос почти в 1,5 раза с 3,7 млрд руб. Это много. Но чтобы узнать, уже фатально или еще терпимо, надо сравнить с активами. Они на конец 2022-го составляли чуть больше 18 млрд руб. Выходит, примерно каждый третий рубль в имуществе был свой, а еще два рубля – заемные. Мы посчитали это, поделив долги на актив:

5,35 млрд руб. ÷ 18,09 млрд руб. = 0,30 или около 1/3.

Минимум для такого показателя – 0,5. Тогда активы хотя бы наполовину приобретены за свой счет, и компания не завязла в долгах. А «Красный Октябрь» завяз. Причем суммы по балансовым строкам отлично показывают, за чей счет живет общество. Его «кормят» поставщики и подрядчики, обязательства перед которыми на 31.12.2022 составили 3,54 млрд руб.

Что делать с этим знанием? Хорошенько думать, стоит ли становиться поставщиком для фирмы, которая уже задолжала много кому. Представьте, в конце какого длинного списка кредиторов вы рискуете оказаться.

И еще парочка моментов про обязательства:

- на строки 1410 и 1510 смотрите пристально. В них показываются долги по банковским кредитам и займы от третьих лиц, например, от учредителей. У «Красного Октября» там по нулям. С одной стороны, хорошо – нет еще и такой задолженности. С другой – не очень. Банкиры не дают в долг абы кому и перед выдачей кредита тщательно проверяют компанию. Если кредитов нет, то, возможно, банки решили: этой конторе денег не дадим, а то не дождешься, когда вернет;

- на строки 1420, 1430 и 1540 смотрите сквозь пальцы. Тут приводятся всякие бухгалтерские штуки, которые с реальными долгами не связаны. Например, в оценочных обязательствах «живет» резерв по отпускам – то есть примерный долг перед работниками по их будущим отпускным. Причем работник до отпуска может не дожить, уволиться раньше или просто отказаться от отдыха, поэтому такие цифры, по сути, вилами на воде писаны. Но по бухгалтерским правилам без них нельзя.

Чтобы понять, хватит ли компании денег для покрытия долгов, обязательства сопоставляют с активами и считают коэффициенты ликвидности. О том, как правильно сопоставлять и считать, читайте в статье «Анализ ликвидности предприятия».

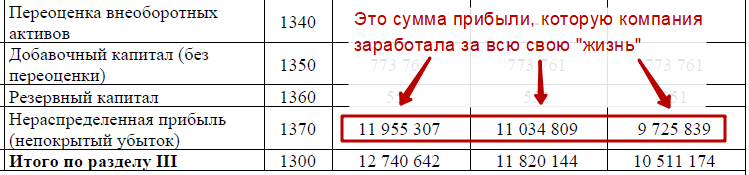

Какую прибыль компания заработала с начала своей деятельности

Вообще-то все про прибыль есть в отчете о финансовых результатах. Но там приводятся показатели за один год, а в балансе показана прибыль, которую компания накопила с самого начала своей деятельности. Она фиксируется в строке 1370:

Если без нюансов, то это сумма чистой прибыли по итогам всех лет работы за вычетом дивидендов.

Рост нераспределенной прибыли говорит, что бизнес эффективен. И это так, даже если в какие-то годы он был убыточным. Общая прибыль перекрывает общий убыток за весь период деятельности и компания все равно в плюсе.

Уменьшение нераспределенной прибыли подсказывает: бизнес в прошлом году или словил убыток, или выдал дивидендов больше, чем получил прибыли. Первое событие явно плохое. Второе – не явно, но тоже настораживает. Выходит, собственники транжирят заработанное компанией, а не вкладываются в ее развитие. То есть выводят деньги через дивиденды на свои счета, а не закупают новое оборудование или не расширяют штат специалистов.

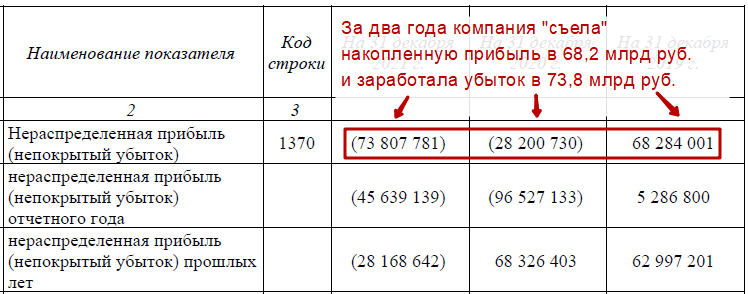

Но если при всем том значение по строке 1370 остается положительным, то ситуация не критична. А вот если цифра такая, как у ПАО «Аэрофлот», то это уже катастрофа:

Конечно, государство не даст умереть «Аэрофлоту» просто потому, что это его бизнес – почти 74% акций находятся в собственности РФ. Но для большинства коммерческих организаций без госучастия такая величина по строке 1370 – это свидетельство о смерти.

Отчет о финансовых результатах: доходы, расходы и прибыль за год

В отчете о финансовых результатах строк в два раза меньше, чем в балансе, а разделов нет вовсе. Зато есть четыре строки с разными видами финансового результата, то есть прибыли или убытка.

Суть отчета сводится к тому, чтобы показать, как этот финансовый результат получили. Вот общая формула для его подсчета:

Резонен вопрос: если формула одна, тогда откуда четыре вида прибыли? Дело в том, что доходы и расходы бывают разные. Возьмете в расчет один их набор – получите такой вид финансового результата. Возьмете другой набор – получите сякой вид со своим значением. Рассказывали об этом в статье «Анализ финансовых результатов деятельности компании: пошаговый алгоритм».

Отчет о финансовых результатах отвечает на вопросы:

- сколько выручки и побочных доходов заработал бизнес;

- чему равны расходы на сам продукт, а сколько компания тратит на управленцев и продажников;

- каковы операционная и чистая прибыль.

Давайте искать ответы в отчетности «Красного Октября».

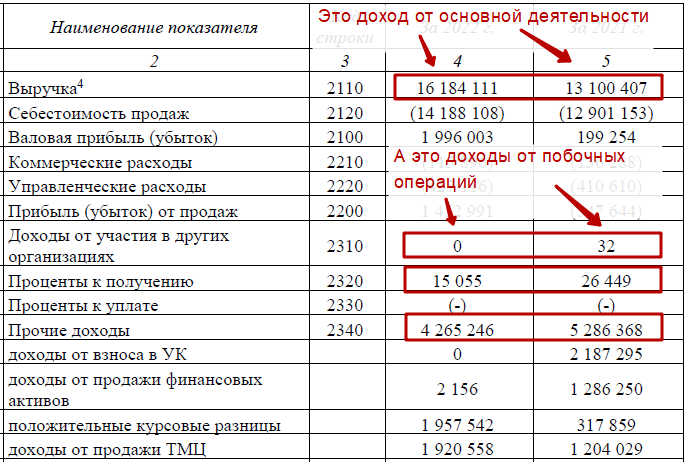

Сколько выручки и прочих доходов у бизнеса за год

Выручка – это доход от того, чем в основном занимается бизнес. Например, у кондитерской – от продажи тортов, а у металлургического завода – от реализации металлопроката.

При этом кондитерская может положить свободные деньги на банковский депозит, а завод может продать ненужное оборудование. Такие побочные операции тоже принесут доходы. Они не включаются в выручку, а считаются прочими.

В отчете о финансовых результатах выручке отвели одну строку, а прочим доходам – целых три. Привели их номера в таблице.

Таблица 4. Где смотреть доходы

|

В какой строке |

Что это может быть |

|

Основной доход: |

|

|

– 2110 «Выручка» |

Доход от продажи товаров, готовой продукции, работ или услуг |

|

Прочие доходы: |

|

|

– 2310 «Доходы от участия в других организациях» |

Дивиденды по купленным акциям |

|

– 2320 «Проценты к получению» |

Проценты по приобретенным облигациям и банковским депозитам |

|

– 2340 «Прочие доходы» |

Доходы от продажи ненужных активов, от сдачи имущества в аренду, обнаруженные при инвентаризации излишки и т.п. |

Посмотрим на доходы «Красного Октября»:

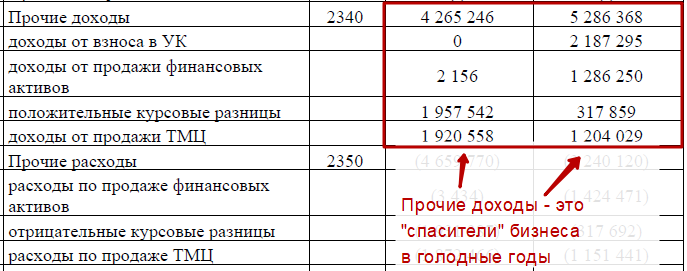

Кроме продажи шоколадок, компания неплохо зарабатывает на разнице валютных курсов и на продаже товарно-материальных ценностей (ТМЦ). Это видно из расшифровки к строке 2340. В 2022-м «Красный Октябрь» получил на таком почти 4 млрд руб. или где-то четверть выручки.

Это круто, ведь деньги лишними не бывают. Но есть мнение, что выручка должна составлять не меньше 90% всех доходов. Якобы только в таком случае бизнес сохраняет основное направление, а не кидается зарабатывать то тут, то там.

Такое мнение явно спорное в условиях, когда стабильностью не пахнет, но все же держать его в голове стоит и вот почему. Что, если компания продавала ТМЦ от безысходности? Например, пустили с молотка офисную мебель и оргтехнику, потому что сократили персонал. А сокращения были, потому что такой штат уже не тянут. А штат не тянут из-за того, что продажи упали и взбодрить их не выходит.

Вряд ли описанная ситуация подходит к «Красному Октябрю». Судя по его выручке за 2022-й, с продажами все нормально. Но гипотетически такой расклад вполне возможен. Поэтому к значительному росту и большой доле прочих доходов относитесь настороженно.

О том, что еще учитывать, когда оцениваете выручку, читайте в статье «Анализ доходов организации для максимизации прибыли».

Сколько компания потратила на проданный продукт, а сколько на управление и продажи

Это вопрос про расходы. Они, как и доходы, бывают основные и прочие.

Основные – это те, которые завязаны на получение выручки. К примеру, если не вложиться в товар, то продавать будет нечего. А если не тратиться на рекламу, то про товар никто не узнает и продавать будет некому.

Прочие – это такие, что есть от случая к случаю. Допустим, в этом месяце обнаружили недостачу и списали ее в расходы. А в следующем месяце недостач не было, поэтому и такого расхода тоже.

В отчете о финансовых результатах расходы приводятся в пяти строках. В таблице написали, в каких.

Таблица 5. Где смотреть расходы

|

В какой строке |

Что это может быть |

|

Основные расходы: |

|

|

– 2120 «Себестоимость продаж» |

Закупочная цена проданных товаров, траты на производство проданной продукции, на выполненные работы или услуги |

|

– 2210 «Коммерческие расходы» |

Траты на продажников, рекламщиков, пиарщиков, на упаковку и доставку, на торговые витрины, наружную рекламу и т.п. |

|

– 2220 «Управленческие расходы» |

Зарплата начальства и прочих офисных сотрудников – бухгалтеров, юристов, секретарей. Расходы на канцелярию, командировки директора, бензин на его служебное авто и т.п. |

|

Прочие расходы: |

|

|

– 2330 «Проценты к уплате» |

Проценты по банковскому кредиту или займу от контрагента |

|

– 2350 «Прочие расходы» |

Балансовая стоимость проданного станка, штраф за срыв договорного срока, дебиторка, которую не взыскать |

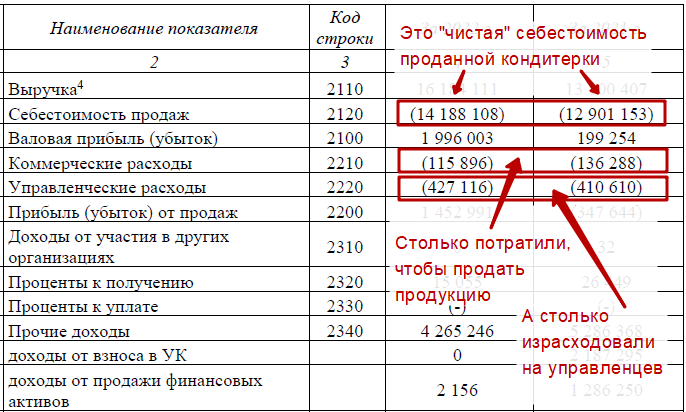

Выходит, про расходы на проданный продукт можно узнать из строки 2120, а про траты на управление и продажи – из строк 2220 и 2210. Давайте поглядим, каковы они у «Красного Октября»:

Тут все нормально. Динамика цифр и то, как они соотносятся друг с другом, говорят, что бизнес реален. Компания взаправду тратится на продукт и его продвижение. Причем перекоса в сторону раздутых расходов на начальство нет, и даже изменение по строке 2220 за год очень скромное – всего-то 4%.

А если бы мы разглядывали отчетность какого-нибудь делателя денег из воздуха, навроде Блиновской, то себестоимость продаж был бы мизерной, а коммерческие и управленческие расходы большими. Это так, потому что сам продукт эфемерный – для него не нужны тонны материалов, сотни человеко-часов труда или несколько конвейерных линий. Зато продвигаются продукты-пустышки за дорого, и на зарплату руководству выводятся значительные суммы.

Это мы к тому, что себестоимость продаж должна «биться» с выручкой. Если она в разы меньше, тогда не ясно, что именно производит компания и за счет чего получает доход. Хотя иногда и такому есть разумное объяснение. Например, если это головная компания холдинга, которая взяла на себя лишь руководство дочерними структурами, а сама никаких физических продуктов не производит и не продает.

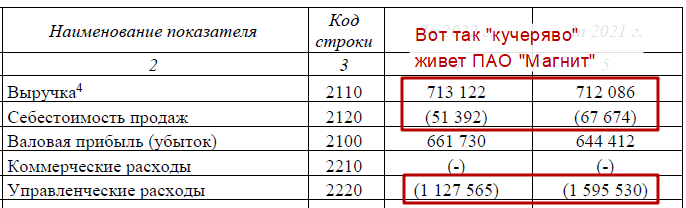

Вот пример из отчетности ПАО «Магнит» – того самого, который у дома:

Это отчетность не магазинов сети, а ее «верхушки», которая управляет собственным и арендованным нежилым имуществом. Тут выручка почти в 14 раз больше себестоимости продаж. А управленческие расходы в 1,6 раза больше самой выручки. Перевод на «человечий» означает: что-то исхитряемся продать с накруткой 1400%, а начальство всю «кассу» забирает себе и ему еще мало.

Мораль: глядя в отчетность, помните, чем занимается бизнес. Это поможет найти разумное обоснование странным цифрам или, наоборот, подскажет, что контора какая-то мутная.

Подробности про то, как оценить траты бизнеса, читайте в статье «Анализ расходов организации: как провести по данным бухгалтерской отчетности».

Где посмотреть операционную и чистую прибыль

Операционная прибыль по-другому зовется прибылью от продаж. Это финансовый результат от основной деятельности. К примеру, в кондитерской это прибыль только от продажи тортов и прочих «вкусняшек» без учета дохода от реализации ненужного миксера или процентных расходов по кредиту.

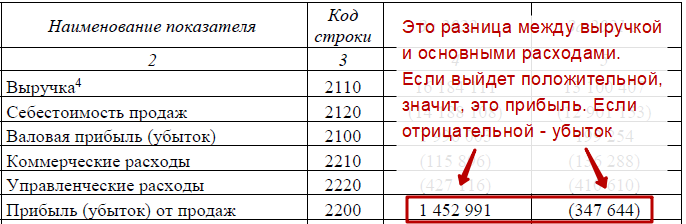

В отчете о финансовых результатах операционная прибыль приводится в строке 2200:

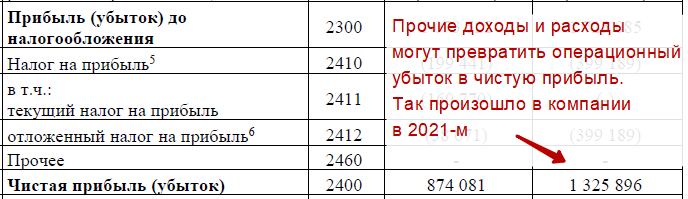

Операционная прибыль – важная метрика, потому что сигнализирует, эффективен бизнес или нет. К примеру, в 2021-м «Красный Октябрь» получил операционный убыток в 347,6 млн руб. Он показывает, что на производство и продажу сладостей потратили больше, чем на них заработали. Закупили ингредиенты, вложились в рекламу и доставку, выдали зарплаты, но отбить эти деньги не смогли. Долго работать в таком режиме не выходит. Приходится либо искать новое направление, либо ликвидироваться.

Чистая прибыль – это результат ото всех операций компании. Считается, как разница между всеми доходами и расходами, а не только основными. В отчете о финансовых результатах приводится в строке 2400.

Иногда чистая прибыль оказывается больше операционной. Так было у «Красного Октября» в 2021-м, когда компания не просто выбралась из операционного минуса, но и заработала рекордный чистый плюс:

Вот кажущиеся парадоксальными цифры компании:

- в 2021-м получили 1,3 млрд руб. чистой прибыли при операционном убытке в 347,6 млн руб.;

- в 2022-м получили 874,1 млн руб. чистой прибыли при операционной прибыли в 1,4 млрд руб.

Так вышло, потому что в 2021-м бизнес спасали побочными операциями. К примеру, привлекали взносы в уставный капитал и продавали финансовые активы – скорее всего, ценные бумаги:

И еще момент: чистая прибыль в конце года «перебирается» в балансовую строчку 1370. Пóмните, выше писали про нее? Так вот, по итогам 2022-го «Красный Октябрь» добавил к нераспределенной прибыли 874,1 млн руб. чистого финансового результата. Это означает, что собственный капитал стал больше, а компания богаче, ведь рост в пассиве дает аналогичное увеличение в активе.

Эффективность бизнеса правильнее оценивать не по абсолютным цифрам прибыли, а по относительным величинам рентабельности. О том, как их считать, читайте в статье «Анализ рентабельности предприятия».

Отчет об изменениях капитала: собственный капитал и дивиденды

Этот отчет очень длинный и сильно мудреный. В нем описаны все причины изменения собственного капитала. Но правда в том, что некоторые из них – чисто бухгалтерское шаманство вроде переоценок и корректировок. Значит, пусть бухгалтеры в них и копаются.

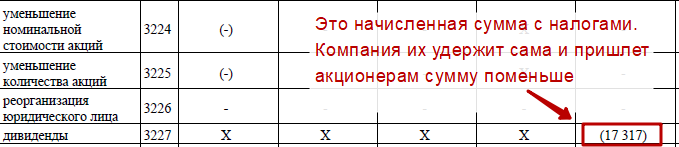

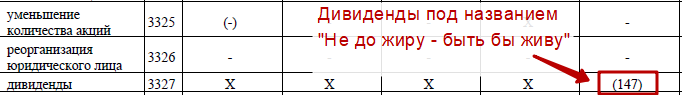

«Небухгалтерам» форма пригодится, чтобы узнать, сколько дивидендов платит компания. Их величина приводится в строках 3227 и 3327 отчета об изменениях капитала. В двух, потому что за два года.

«Красный Октябрь» в относительно благополучном 2021-м начислил акционерам такую сумму:

В нестабильном 2022-м дивиденды оказались на порядок ниже:

В отчете об изменениях капитала отражаются начисленные дивиденды. Это значит, что в них «сидят» налоги с дохода их получателей. По НК РФ такие налоги за получателей считают и перечисляют в бюджет плательщики дивидендов. В нашем примере – сам «Красный Октябрь». Выходит, на счета его акционеров «упадет» сумма поменьше, потому что сколько-то компания удержит и отдаст государству.

Понимание этого момента объясняет:

- зачем строчка про дивиденды есть еще и в отчете о движении денежных средств – там отражаются выплаченные суммы;

- почему там сумма меньше – потому что из нее удержали налоги.

Отчет о движении денежных средств: денежные поступления и траты

Отчет про деньги тоже длинный. Но в отличие от предыдущей формы он понятный. Показывает, за счет чего поменялся денежный остаток компании за год.

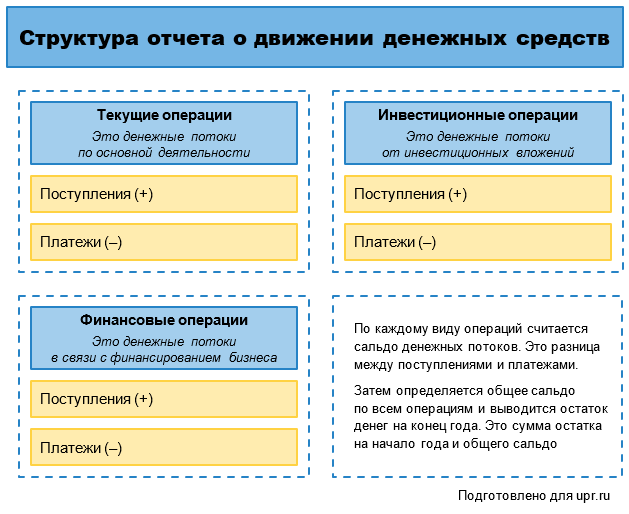

Чтобы не вываливать причины изменений скопом, их делят на два направления и три вида:

- направления – это поступления и платежи. Поступления показывают, откуда деньги приходят в компанию, а платежи – на что деньги тратятся;

- виды – это цели денежных операций. Они завязаны на основную деятельность, инвестиции или финансирование бизнеса.

Схематично это выглядит так:

Вот на какие вопросы ответит отчет о движении денежных средств:

- сколько денег крутится в бизнесе;

- сколько компания инвестирует и во что;

- за чей счет финансируется нехватка денег.

Сколько денег крутится в бизнесе

Крутящиеся в бизнесе деньги – это денежный оборот. Он равен сумме поступлений и платежей. Чем больше значение оборота, тем выше деловая активность компании.

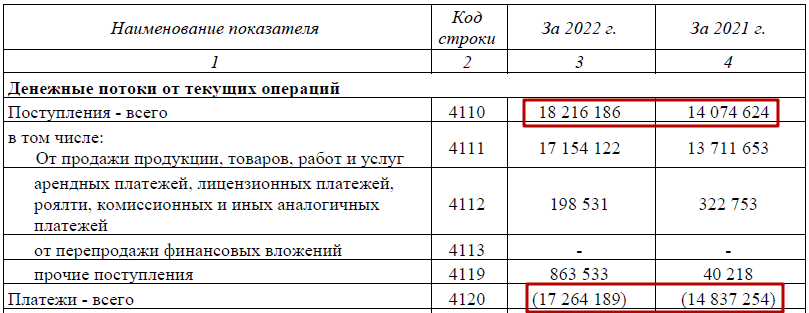

Посчитаем денежный оборот для «Красного Октября». Для этого возьмем из отчета цифры из таких строк:

На круглые скобки в платежах не смотрим. Эта «минусовость» нужна для корректного подсчета сальдо денежных потоков. Сами-то платежи положительные. Поэтому просто складываем по годам поступления с платежами и получаем вот что:

- 2021 год: 32,3 млрд руб.;

- 2022 год: 36,4 млрд руб.

В 2022-м «Красный Октябрь» немного нарастил денежный оборот. Это не обязательно связано с ростом деловой активности. Возможно, причина в инфляции. Из-за нее растут цены на ингредиенты и готовую продукцию, а это увеличивает значение показателя.

Но в любом случае, когда денежный оборот растет, это хорошо, а когда уменьшается, – плохо. К примеру, из-за коронавируса в бизнесе «Аэрофлота» в 2020-м крутилось лишь 60% от денежного оборота доковидного 2019-го:

- 2019 год: 1 533,0 млрд руб.

- 2020 год: 920,7 млрд руб.

Интересно было бы узнать, как на этот показатель «самолетной» компании повлияли санкции в 2022-м. Но «Аэрофлот» не стал об этом рассказывать. Отчетности за 2022-й на его сайте нет.

Сколько компания инвестирует и во что

Инвестиции – это вложения в основные средства, нематериальные активы и ценные бумаги других организаций. Цифры по ним есть в балансе, но там они разбросаны по всему активу. А еще, чтобы узнать объемы инвестирования за год, придется считать разницу между остатками на конец и начало года. В общем, это долго и можно ошибиться.

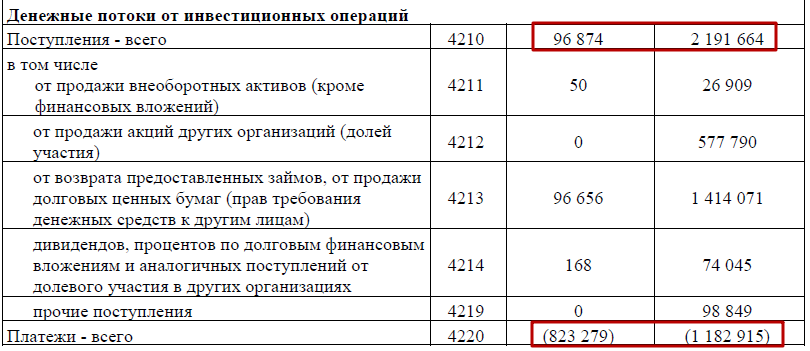

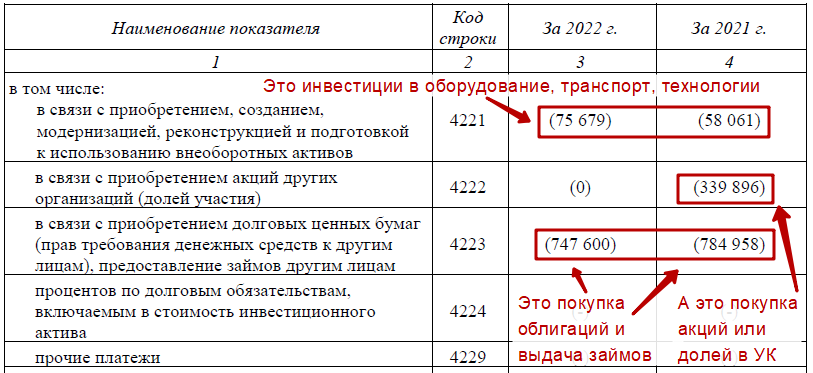

Зато в отчете о движении денежных средств данные об инвестициях собраны в кучку. Это строки 4220–4229, в которых приводятся платежи по инвестиционным операциям. Тут сразу видно, куда компания инвестировала и сколько вложила:

Объем и направления инвестиций расскажут об организации вот что:

- развивается она или стагнирует. Например, если новое оборудование не закупается годами, то с бизнесом что-то не то – на древних технологиях далеко не уедешь;

- не выводятся ли деньги на сторону. Есть легальные, но обескровливающие денежный оборот способы вывода денег. К примеру, выдача займа другой компании холдинга. Такой заем нередко выдается под мизерный процент и запросто не возвращается. Для поставщиков и инвесторов это красный флажок, потому что у контрагента могут внезапно исчезнуть свободные деньги, хотя выручка нормальная, а дебиторы платят исправно.

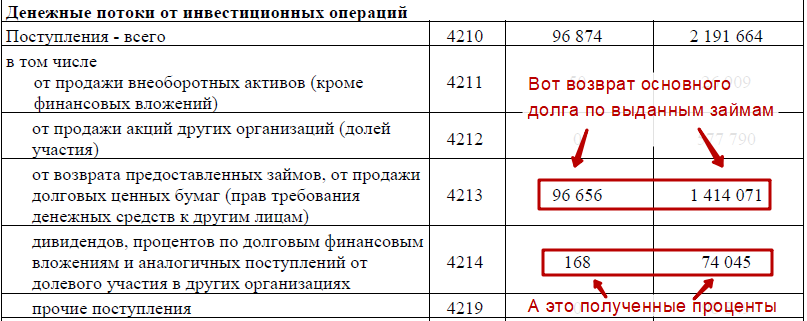

Что-то похожее видим у «Красного Октября» в строке 4223. За два года из организации «вытащили» займами или облигациями больше 1,5 млрд руб. Их, правда, возвращают. Но смотрите, под какие невысокие проценты ссужаются деньги кондитерской фабрики:

В строку 4214 подмешиваются еще и полученные дивиденды. Но представим, что тут только доходы по выданным займам. Тогда годовые проценты по ним, рассчитанные по денежным притокам и оттокам, будут такими:

- 2020 год: 9,43% = 74 045 тыс. руб. ÷ 784 958 тыс. руб. × 100%;

- 2021 год: 0,02% = 168 тыс. руб. ÷ 747 600 тыс. руб. × 100%.

За чей счет финансируется нехватка денег

Источники финансирования можно отыскать в пассиве баланса. Но там будут цифры на остатке. Чтобы увидеть изменения в источниках за год, придется считать разницу между значениями по двум колонкам.

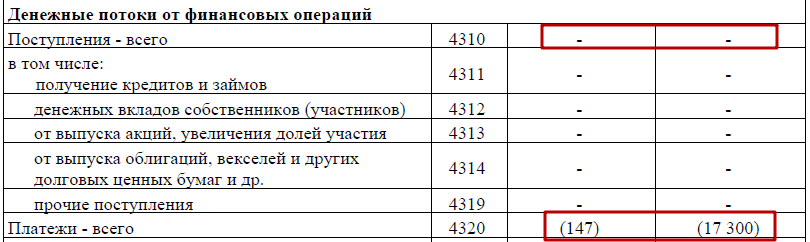

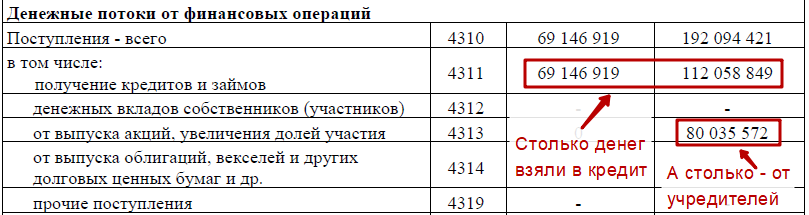

А в отчете о движении денежных средств данные по финансированию есть в блоке поступлений по финансовым операциям. Это строки 4310–4319. Тут сразу видно, сколько:

- взяли в кредит;

- вложили собственники;

- привлекли за счет выпуска собственных акций и облигаций.

У «Красного Октября» в 2021–2022 там все по нулям. Поэтому посмотрим, кто закрывал нехватку денег «Аэрофлоту» в 2020–2021:

Информация о том, чем затыкаются денежные бреши, нужна, чтобы понять много ли каналов финансирования у бизнеса. Вообще, чем больше – тем лучше.

Если компания не только ходит с протянутой рукой по банкирам, но и выпускает собственные ценные бумаги, значит, это солидное предприятие. Ведь эмитировать акции с облигациями – это полдела, их еще нужно суметь продать. Потому что вряд ли кто в здравом уме кинется покупать ценные бумаги неизвестно кого да еще с туманными перспективами.

Чтобы получше разобраться с деньгами, отчетами и планами по ним, читайте наши статьи:

В начале статьи мы обещали, что научим «читать» финансовую отчетность и при этом не полезем в бухгалтерские дебри. Думаем, что у нас получилось сдержать обещание. Главное, запомнить, в какой форме какие показатели приводятся. А дальше выцеплять обученным глазом нужные строчки и смотреть, как в них менялись цифры. И тогда отчетность действительно станет окном в чужой бизнес, в котором можно подглядеть много любопытного.

Чтобы оставить комментарий пожалуйста Авторизуйтесь